基金“顶流”傅鹏博、丘栋荣出手!大举加仓煤炭

来源:中国基金报 2022-08-25 17:22:49

基金中报披露拉开帷幕,明星基金经理隐形重仓股也随之浮出水面。

过往基金经理在基金中报中阐述的观点与二季报基本一致,不过近段时间A股市场波动加大,多位基金经理也趁着中报披露季分享了自己的最新市场看法。

丘栋荣认为,当下,不确定性高企,辨别合理的高估值和错杀的低估值难度极大,相应地不管是陷入低估值陷阱还是盲目乐观于高估值,都要付出惨重的代价。

傅鹏博表示,下半年动态调整和优化组合始终是运作重点,中报披露后,将继续发掘投资机会,特别是在疫情冲击下,经营依旧具备韧性的公司,同时调整出业务受经济冲击较大的公司,剔除经营情况和预想不符的公司。

陆彬相对看好成长行业,在他看来,当前不少成长行业和公司估值因为市场下跌或者业绩增长,已经具备较大的投资吸引力。

多位明星基金经理“隐形重仓股”出炉

通常基金季报只披露基金持有的前十大重仓股,在前十大重仓股以外,位列基金持有股票占基金资产净值比第11—20位的个股会在中报及年报中披露,这些个股在持仓中占比并不低,被业内成为“隐形重仓股”,是基金中报及年报中备受关注的重要信息,可以更全面地看出基金经理的调仓思路。

近日,随着公募基金2022年中报陆续披露,多位明星基金经理二季度隐形重仓股也相继曝光。

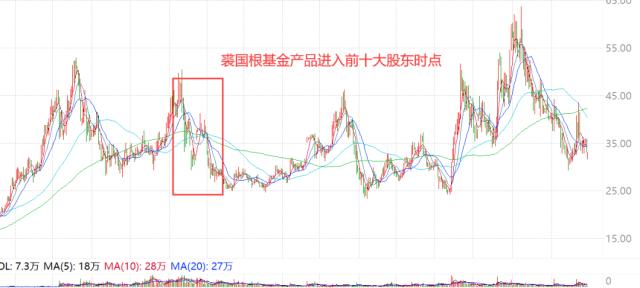

基金经理傅鹏博在二季度大举加仓煤炭板块,他管理的睿远成长价值基金中报显示,基金二季度第11—20位的个股新进的晋控煤业(行情601001,诊股)、广汇能源(行情600256,诊股)两只个股均属煤炭板块。同时,他在二季度也同时加仓新能源,除了之前二季报披露前十大重仓股中的通威股份(行情600438,诊股)之外,他还大幅增持金博股份(行情688598,诊股),截止二季度末,睿远成长价值持238.68万股金博股份,相比去年年末增持比例高达3025.43%,金博股份新进其第18大重仓股,公开资料显示,金博股份主要从事先进碳基复合材料及产品的研发、生产和销售,2022年7月11日,金博股份公告获比亚迪(行情002594,诊股)碳陶刹车盘定点通知,正式进入比亚迪供应链。

另一位知名基金经理丘栋荣二季度的隐形重仓股出现不少“新面孔”,相比去年年末,今年上半年新进了7只个股,除了加仓煤炭板块的广汇能源之外,他还加仓了港股中的越秀地产,上述两只个股上半年涨幅均超过50%。

一些上半年跌幅较多的消费电子也获得丘栋荣逆势加仓,例如有着“非洲之王”之称的传音控股(行情688036,诊股)上半年大跌42.19%,丘栋荣逆势买入近4亿元。

汇丰晋信陆彬则在二季度抄底医疗板块,凯莱英(行情002821,诊股)、药明康德(行情603259,诊股)等医药白马新进其持仓,上述两只个股分别位列他管理的汇丰晋信动态策略基金第14、第17大重仓股。

权益资产隐含回报水平保持高位

过往由于基金中报与二季报披露间隔时间不长,基金经理在中报中的观点阐述上与二季报几乎一致,或是由于今年资本市场变化较大,多位明星基金经理在近期披露的基金中报中又与投资者分享了一些新的思考。

丘栋荣在其管理的多只基金中报里提到,中国的“稳增长”与全球范围内的“防通胀”是当前最重要的宏观背景。国内防疫措施在不断修正,预期对经济的边际影响趋弱。风险主要体现在年轻人失业率高企,地产问题仍在持续,信心的恢复需要更精准有效的政策。目前政策刺激力度不大,但已出的支撑经济的政策和措施力度接近2020年疫情期间,信贷利率和供给充裕均指向宽信用,需时间兑现政策效果,基本面风险仍会继续降低。国内出口下滑但是持续超预期,一个被忽略的情况恰恰是波浪式爆发的疫情影响深远,人和产能的退出可能比预期的多,叠加底层问题改善不大,长远看通胀大概率较为顽固。

他认为,从风险溢价的角度看,目前中证800的风险溢价水平高于历史均值水平上方的0.5倍标准差,权益资产隐含回报水平保持高位,配置权益资产是占优的。但同时,他依然非常关注A股市场结构性高估和低估的矛盾,因为在不确定性高企的当下,辨别合理的高估值和错杀的低估值都是难度极大的,相应地不管是陷入低估值陷阱还是盲目乐观于高估值,都要付出惨重的代价。因此,一旦思索超额回报的来源,自己乐于买入并坚守那些低估值但低风险还有持续成长的公司,以期获得可观的超额收益。

傅鹏博则提到,五月至今,热点板块的估值水平提升,投资交易"通道"拥挤,这些场景和去年同期似曾相识。

展望下半年,动态调整和优化组合始终是运作重点。他将全面考察备选公司的中长期成长能力,竞争的壁垒和优势,业绩实现的确定性,以及管理层进取心和内部执行力等要素,利用各估值工具评估公司的估值水平。中报披露后,将继续发掘投资机会,特别是在疫情冲击下,经营依旧具备韧性的公司,同时调整出业务受经济冲击较大的公司,剔除经营情况和预想不符的公司,尽力控制好净值的波动。

陆彬看好成长股的整体思路未变,他称,在中国经济结构转型、产业升级以及科技创新的时代趋势下,越来越多优质的成长行业和公司,因产业需求爆发、全球市占率提升,新产品放量或者国产替代等原因,整体行业空间较大,公司竞争力日益加强,未来几年有望实现较快的复合增速,这一大趋势并不会随着短期资本市场的波动而改变。经过中观行业比较和自下而上个股研究,当前不少成长行业和公司估值因为市场下跌或者业绩增长,已经具备较大的投资吸引力。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐