大卖68亿,又见爆款基金!这类产品今年已卖了1100亿

来源:中国基金报 2022-05-27 16:24:11

又见定开债爆款基金,今年该类基金已经大卖1100亿元。

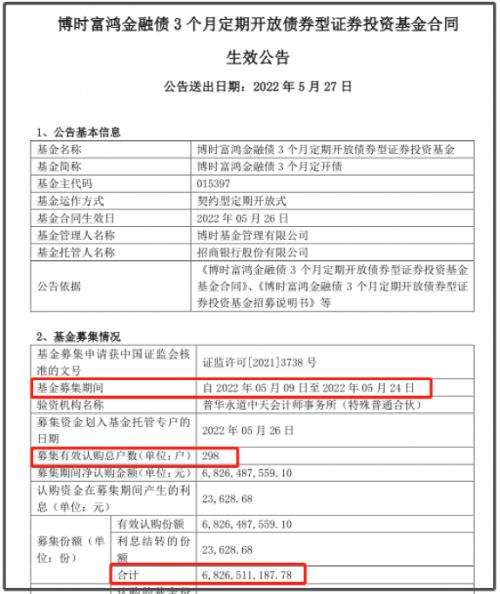

5月27日,博时基金旗下博时富鸿金融债3个月定开债公告成立,基金大卖68.27亿元。这一发行规模,在今年新发定开债基中规模排名第四,今年该类产品新发规模已经超过1100亿元,成为弱市中新发基金的一大亮点。

多位业内人士对此表示,在今年股债市场波动加大、资管产品净值化转型的大背景下,机构资金更加青睐较低风险的稳健类品种,同业存单指数基金、定开债基、公募REITS等产品,都成为各路资金资产配置的重要方向。

又见定开债爆款基金

今年已经大卖1100亿元

5月27日,博时基金发布新基金成立公告,公司旗下博时富鸿金融债3个月定开债,于今年5月9日至5月24日发售,认购天数为16天,发行规模达到68.27亿元。

除了博时富鸿金融债3个月定开债外,今年以来还有招商添安1年定开、浦银安盛普裕一年定开、鹏华永宁3个月定开等多只爆款定开债基,首募规模均超过50亿元。

其中,招商添安1年定开募集规模最多,8天发行规模达到150亿元。浦银安盛普裕一年定开、鹏华永宁3个月定开发行规模也超过了70亿元。另外,景顺长城景泰悦利三个月定开、国联安恒泰3个月定开、华商鸿源三个月定开等多只定开债基,今年以来发行规模也突破了50亿元大关。

而从定开债基今年的整体发行情况看,截至5月27日,今年以来新成立的42只(份额合并计算)定开债基总发行规模1112.91亿元,在今年新发基金规模中占比超过1/4;上述定开债基平均发行规模为26.5亿元,是同期新发基金平均规模的3.5倍,在今年相对低迷的新发基金中,该类产品的发行成绩是可圈可点,成为今年新基金发行市场的一大亮点。

据记者向基金公司市场部人士了解,上述定开债基主要是机构资金买入,在今年股债市场出现大幅波动的情况下,以锁定一定期限投资收益、追求稳健回报的定开债基,受到了机构资金的青睐。

谈及定开债基受到资金追捧的现象,华南一位公募基金经理表示,今年以来定开债基新发规模快速增长,老基金中的绩优产品净流入资金也较多,一是因为在客户方面,机构客户对定开债基的关注度比较高,越来越多的机构资金开始选择定开债基,作为弱市中资产配置的重要方向;另一方面,银行理财净值化转型过程中,公募基金的绩优产品出现投资优势,也会获得银行理财、保险等资金的青睐,将资金配置到固收类业务能力较强的基金公司和基金经理中去。

值得注意的是,在今年新成立的定开债基中,有很多特征较为符合机构定制基金的特点:一是基金认购户数不多,如华夏卓信一年定开、工银瑞信瑞兴一年定开、财通资管睿达一年定开等多达12只定开债基,有效认购户数仅为2户;二是基金发行规模为整数或整数后有一个很小规模的零头;三是很多基金以“定期开放发起式”的形式设立,符合机构定制基金的特点。

稳健类产品受追捧

定开债基、同业存单、公募REITs等销量居前

从今年以来新基金成立情况看,同业存单指数基金、定开债基、公募REITs产品等稳健类产品仍然位居各类新基金发行规模的前列。

Wind数据显示,截至5月27日,今年以来新成立的50亿元以上的新基金数量16只,其中招商添安1年定开发行规模150亿元,平安、招商、华夏基金旗下的同业存单指数基金,也都有百亿体量的规模。

从基金类型看,中长期纯债基金仍然是爆款基金的聚集地,16只50亿元以上的新基金中独占了10个席位。另外还有3只同业存单指数基金、1只公募REITs。主动权益类基金中,任相栋管理的兴证全球合衡三年持有,陆彬管理的汇丰晋信研究精选,成立规模也超过了50亿元。

谈及上述现象,沪上一位公募债基经理表示,在今年国内宏观经济下行压力、俄乌冲突、美元加息等因素影响下,权益类资产表现不佳,投资者风险偏好下台阶,这导致避险资金涌入收益稳健、风险相对较小的稳健类资产,今年以来定开债基、中短债、公募REITs、同业存单指数基金等都受到各路资金的持续关注,也受到了机构资金的热捧。

“今年以来股市债市波动均增加,中短债基、同业存单指数基金等市场关注度较大,今年以来一直踊跃申购,尤其是在今年3、4月份,个人投资者的净申购也出现明显提速。”沪上一位公募市场部总监称。

落实到投资层面,多家公募机构表示,预计短期内短债收益率将持续下行,长债收益率将震荡运行。

博时基金表示,在债券方面,利率债在近期仍有宽货币带来的波段机会,但信用端久期应压在中低水平,等待机会。信用内部应将仓位继续向产业债转移,规避地产。

中欧基金也表示,债券市场近日5年期LPR单边下调15bp,1年期LPR保持不变说明政策重点仍在宽信用,MLF、OMO等中短端政策利率下调的可能性边际降低,没有政策利率固定的资金宽松终究会收敛到正常水平。当前,央行上缴财政利润仍在投放,复工复产进度仍然偏慢,北京疫情贡献扰动,5月资金面整体风险不大,但随着时间推移,超常资金面宽松所隐含的债市调整风险不容忽视,建议提前降低杠杆,久期转为防守。

蜂巢基金投研团队也认为,近日消息面比较平淡,债券市场在资金面极度宽松和5年LPR下调15bp等因素影响下,资产荒带动短债持续走低,长债在宽信用的影响下震荡运行。

具体来看,目前市场依然处于弱现实和强宽信用政策预期的矛盾中,后续市场走势核心在于政策刺激能否带动经济复苏。不过,在居民财富缩水,失业率提高和城镇化率下降等因素影响下,本次房地产投资恢复大概率不及预期,叠加出口在海外需求及海外复工等因素影响下边际走弱,经济短期内复苏概率较小,市场大概率会维持震荡略偏强的行情运行。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐