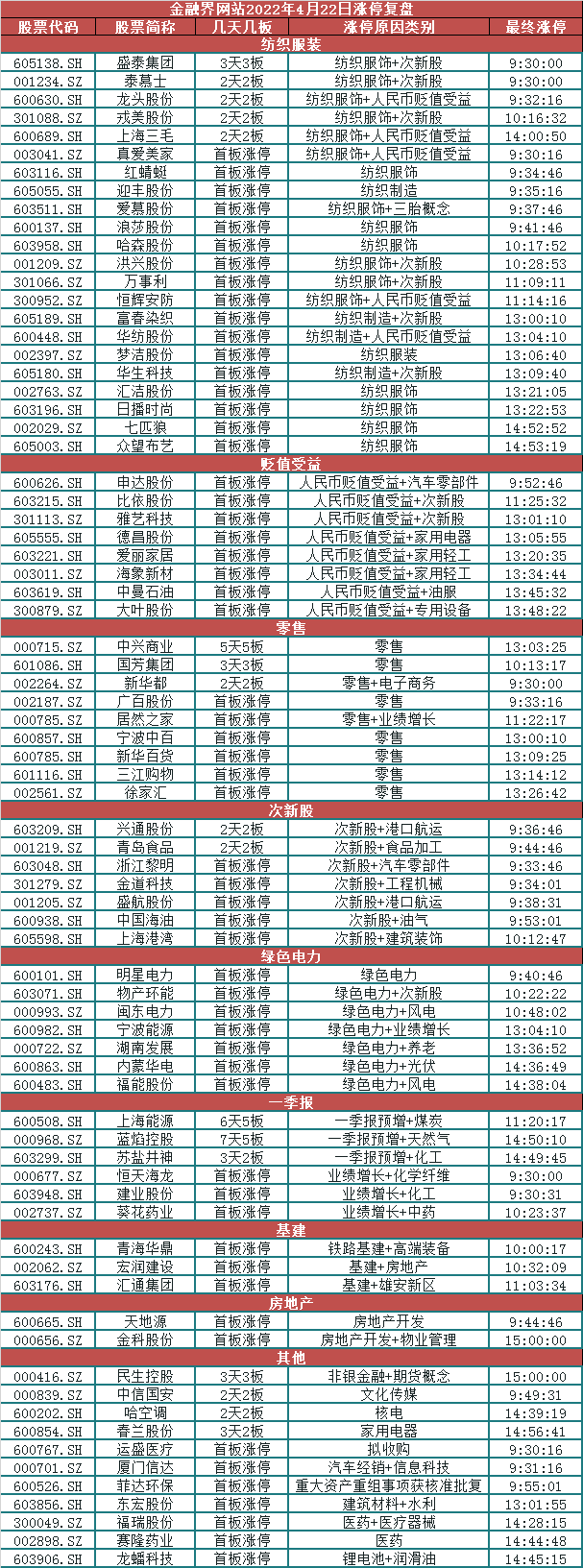

基金一季报五大看点:基金仓位仅小幅回落,加仓新能源,宁德时代仍是第一大重仓股

来源:金融界 2022-04-24 10:23:49

引言:2022年一季度市场大幅回调,市场风格发生明显切换,尤其是以“新半军”为代表的成长赛道跌幅居前,投资者普遍关注公募基金仓位及配置有何变动。因此,我们通过基金一季报,梳理出市场较为关注的关于基金一季报的五大看点,供投资者参考。

报告正文

1

看点一:基金仓位仅小幅回落

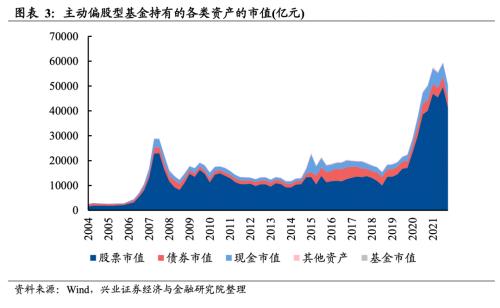

公募基金在A股的占比小幅下滑。截止 2022Q1 ,全市场所有基金持有 A 股的市值为 5.46 万亿元,较上一季度减少 15.22% 。 公募基金占 A 股总市值的比例自 2017Q4 以来首次出现回落,由 2021Q4 的 7.03% 下滑 0.25% 至 6.78% 。 公募基金仍然是 A 股目前最大的机构投资者。

为了更加准确地捕捉公募基金股票资产配置的特征,后文关于基金仓位、股票行业和重仓股的分析样本均基于主动偏股型基金[1](普通股票型+偏股混合型+灵活配置型),截止时间为2022年4月22日14:15(披露率为98.11%)。

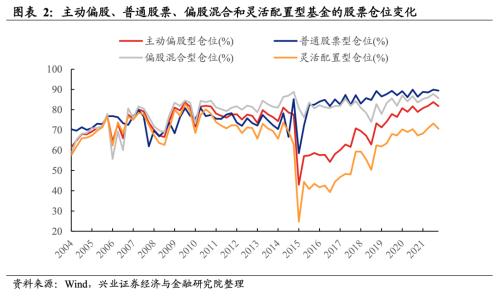

一季度市场回调导致基金资产净值缩水,但主动偏股基金仓位维持高位、仅小幅回落2pct。2022年一季度上证指数、沪深300、创业板指分别下跌11%、15%、20%,主动偏股基金资产净值及持股市值也出现缩水,2022Q1主动偏股型基金资产净值规模为5.05万亿、环比减少6.06%,持股市值为4.13万亿、环比减少16.77%。开年以来机构重仓股大幅下跌,市场认为公募基金减仓是重要原因之一。不过从一季度基金仓位来看,主动偏股基金仓位虽然自2021年以来首次出现回落,但仍维持81.8%的相对高位,较2021Q4仅小幅回落2.0pct,并未出现大幅减仓。其中,普通股票型由89.90%下降0.5pct至89.43%,偏股混合型由87.76%下降2.0pct至85.74%,灵活配置型由73.23%下降2.5pct至70.68%。

看点二:继续加仓新能源

板块与风格配置:科创板仓位创新高,增持周期和金融地产

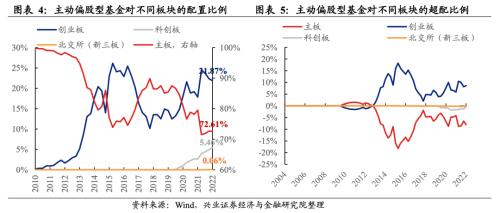

板块层面,主板仓位小幅回落,创业板仓位继续回落,科创板仓位续创新高。

1)主板的配置比例为72.61%,较2021Q4回落0.05个百分点,继续低配主板,且低配比例由-6.56%扩大至-8.03%。2)创业板的配置比例为21.87%,较2021Q4回落0.51个百分点,继续超配创业板,超配比例由8.18%扩大至8.61%。3)科创板的配置比例为5.46%,较2021Q2上涨0.53个百分点,低配科创板,但低配比例从-1.38%收窄至-0.41%。4)北交所的配置比例为0.06%,较2021Q2上涨0.03个百分点,低配北交所,但低配比例从-0.25%收窄至-0.17%。

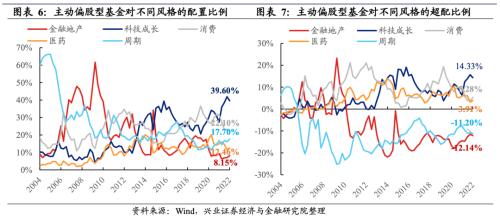

风格层面,主动偏股型基金增持周期、金融地产和医药风格,减仓消费和科技成长风格。2022Q1,主动偏股型基金对科技成长、消费、周期、医药和金融地产的配置比例分别为39.60%、22.10%、17.70%、12.46%和8.15%,较上一个季度的变化分别为-2.31%、-1.18%、1.59%、0.80%和1.10%。此外,主动偏股型基金对科技成长、消费、周期、医药和金融地产的超配比例分别为14.33%、5.28%、 -11.20%、3.91%和-12.14%,较上一个季度的变化分别为-1.37%、1.60%、 -0.35%、0.74%和-0.60%。

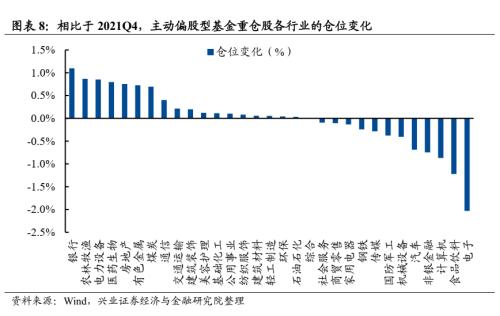

行业配置:既加仓银行地产,也继续加仓新能源,减仓电子和食品饮料

从一级行业仓位变动来看,主动偏股型基金加仓前五大行业为银行、农林牧渔、电力设备、医药生物、房地产,值得关注的是继续加仓新能源。2022Q1主动偏股型基金加仓较多的行业是银行、农林牧渔、电力设备、医药生物和房地产,加仓比例分别为1.10%、0.87%、0.85%、0.80%、0.75%。受益于稳增长的银行、地产获得明显加仓。不过值得注意的是,尽管电力设备一季度大幅回调,但基金仓位反而继续提升。2022Q1主动偏股型基金减仓较多的行业是电子、食品饮料、计算机、非银金融和汽车,减仓比例分别为-2.03%、-1.22%、-0.87%、-0.75%、-0.69%。

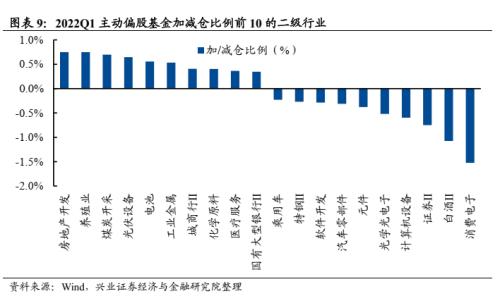

从二级行业仓位变动来看,房地产开发、养殖业和光伏设备加仓较多,消费电子、白酒Ⅱ和证券Ⅱ减仓最多。2022Q1主动偏股型基金加仓较多的二级行业是房地产开发、养殖业、煤炭开采、光伏设备和电池,加仓比例分别为0.75%、0.75%、0.70%、0.65%、0.56%。2022Q1主动偏股型基金减仓较多的二级行业是消费电子、白酒、证券、计算机设备和光学光电子,减仓比例为-1.5%、-1.1%、-0.8%、-0.6%、-0.5%。

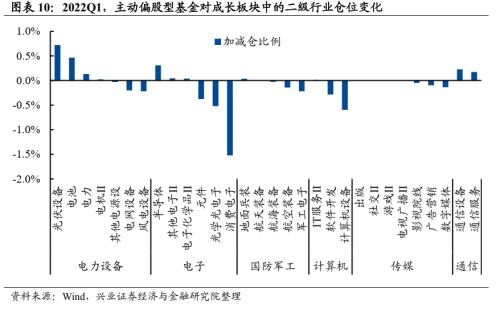

此外,我们梳理了以“新半军”和TMT为代表的细分成长赛道的仓位变动。

1)电力设备行业整体被继续加仓,但结构上出现分化。加仓的细分行业是光伏设备、电池等,但同时减仓风电设备、电网设备。

2)半导体仍在被继续加仓,但电子其他细分行业被大幅减仓,尤其是消费电子、光学光电子、元件。

3)军工行业整体被减仓,主要是减仓军工电子、航空装备。

4)其他TMT行业也出现明显分化,通信的两个细分行业均被加仓,但计算机、传媒的细分行业基本被减仓或无变动。

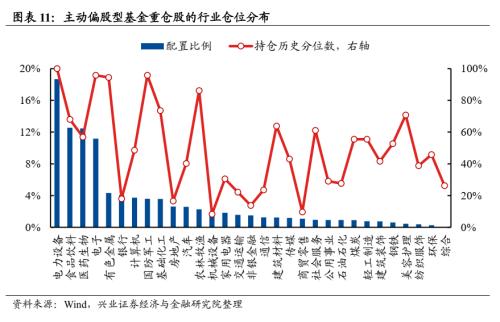

从一级行业绝对仓位来看,电力设备仍是第一重仓行业,前四大重仓行业仓位远超过其他行业。主动偏股型基金仓位前五的行业分别是电力设备、食品饮料、医药生物、电子和有色金属,配置比例分别为18.67%、12.55%、12.46%、11.17%、4.32%。仓位后五的行业分别是综合、环保、纺织服装、美容护理和钢铁,配置比例分别为0.003%、0.27%、0.39%、0.45%、0.61%。

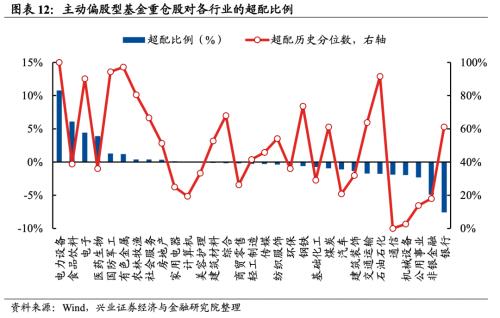

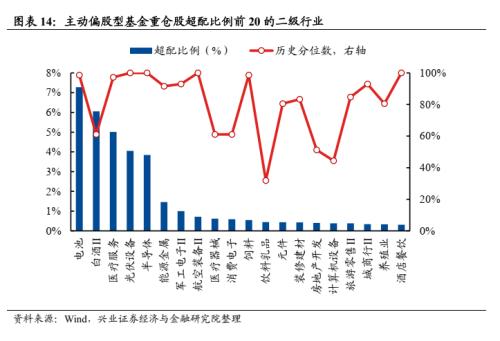

从一级行业超配比例来看,主动偏股型基金对电力设备和食品饮料超配最多。2022Q1主动股票型基金的重仓股超配前五的行业分别是电力设备、食品饮料、电子、医药生物和国防军工,超配比例分别为10.78%、6.10%、4.43%、3.91%、1.28%,其中电力设备、电子、国防军工的超配比例仍处于历史90%分位数以上。超配比例后五的行业分别是银行、非银金融、公用事业、机械设备和通信,低配比例分别是-7.58%、-4.91%、-2.31%、-1.97%、-1.91%,其中通信和机械设备的超配比 例已处于历史5%分位数以下。

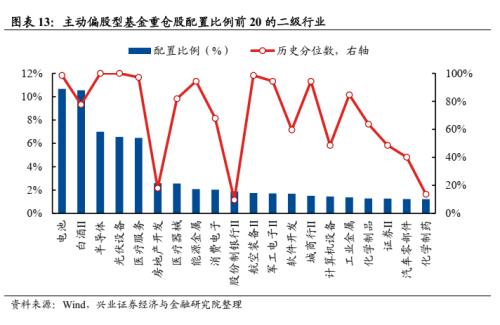

从二级行业绝对仓位来看,电池、白酒Ⅱ和半导体的仓位最高。具体来看,主动股票型基金仓位前10的二级行业有电池、白酒Ⅱ、半导体、光伏设备、医疗服务、房地产开发、医疗器械、能源金属、消费电子和股份制银行Ⅱ,其配置比例分别为10.7%、10.5%、7.0%、6.6%、6.5%、2.6%、2.6%、2.1%、2.0%和1.9%。

从二级行业超配比例来看,主动偏股型基金主要超配成长板块中的细分行业。具体来看,2022Q1主动股票型基金超配前10的二级行业分别是是电池、白酒Ⅱ、医疗服务、光伏设备、半导体、能源金属、军工电子Ⅱ、航空装备Ⅱ、医疗器械和消费电子,超配比例分别为7.28%、6.05%、5.01%、4.05%、3.84%、1.46%、1.00%、0.71%、0.62%和0.59%。

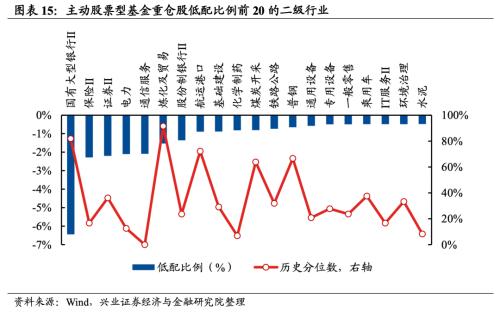

从二级行业低配比例来看,主动偏股型基金主要低配大金融板块中的细分行业。2022Q1主动偏股型基金的重仓股低配前10的二级行业分别是国有大型银行Ⅱ、保险Ⅱ、证券Ⅱ、电力、通信服务、炼化及贸易、股份制银行Ⅱ、航运港口、基础建设、和化学制药,相对标准行业的配比分别为-6.45%、-2.28%、-2.20%、-2.10%、-2.09%、-1.53%、-1.36%、-0.89%、-0.88%、-0.81%。

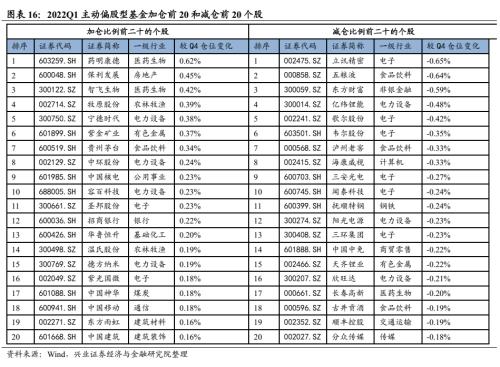

看点三:宁德时代(行情300750,诊股)仍是第一大重仓股

个股层面上,主动偏股型基金加仓比例前5的个股分别是药明康德(行情603259,诊股)、保利发展(行情600048,诊股)、智飞生物(行情300122,诊股)、牧原股份(行情002714,诊股)和宁德时代,持股比例较上一季度分别增加0.62%、0.45%、0.42%、0.39%亿和0.38%;减仓比例居前5的个股为立讯精密(行情002475,诊股)、五粮液(行情000858,诊股)、东方财富(行情300059,诊股)、亿纬锂能(行情300014,诊股)和歌尔股份(行情002241,诊股),持股比例较上一季度分别减少0.65%、0.64%、0.59%、0.48%、0.42%。

截止2022Q1,主动偏股型基金的前十大重仓股分别是宁德时代、贵州茅台(行情600519,诊股)、药明康德、隆基股份(行情601012,诊股)、泸州老窖(行情000568,诊股)、五粮液、迈瑞医疗(行情300760,诊股)、招商银行(行情600036,诊股)、保利发展、紫光国微(行情002049,诊股),持仓规模占全部重仓股的比例分别为4.91%、4.84%、2.61%、1.87%、1.65%、1.58%、1.56%、1.28%、1.14%和1.13%。

与上一季度相比,具体有如下变化:

1只地产股(保利发展)、1只金融股(宁波银行(行情002142,诊股))、1只电子股(圣邦股份(行情300661,诊股))、和1只周期股(华友钴业(行情603799,诊股)) 新晋主动偏股型基金持仓的前20名。前20名中有5只新能源股、5只消费股,3只医药股、3只金融地产股、3只电子股和1只计算机股。

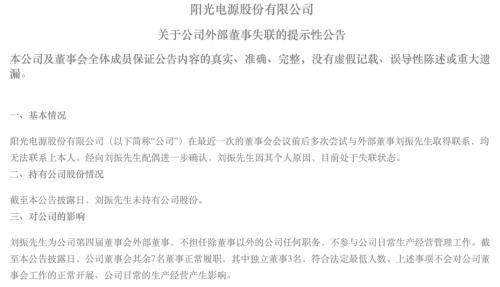

1只金融股(东方财富)、1只电子股(韦尔股份(行情603501,诊股))、1只消费股(中国中免(行情601888,诊股))和1只新能源股(阳光电源(行情300274,诊股)) 退出主动偏股型基金持仓的前20名。

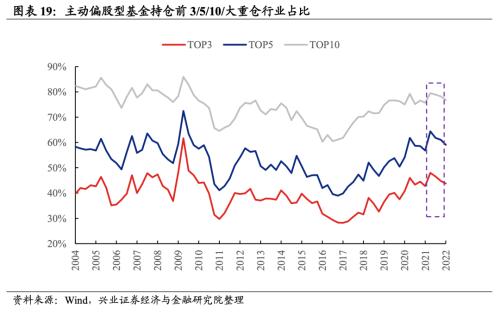

看点四:持仓集中度连续三季度回落

主动偏股型基金持仓更加分散,持仓集中度连续三个季度回落。行业视角下,主动偏股基金前3/5/10大重仓行业持仓占比环比回落1.04%、1.98%、1.52%。个股视角下,主动偏股型基金持股市值前10/30/50/100的重仓股占全部重仓股持仓市值的比例较上一季度分别减少0.65%、1.31%、1.34%和1.29%。整体来看,主动偏股基金持股集中度已连续三个季度回落,基金持仓进一步分散。

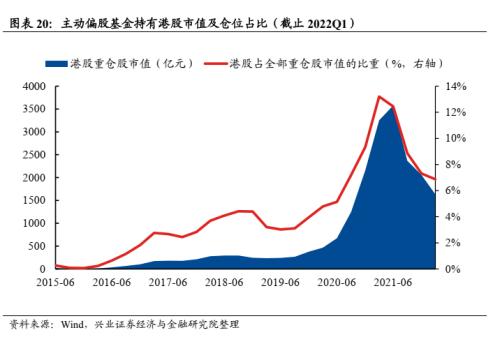

看点五:港股科技和能源仓位连续两季度回升

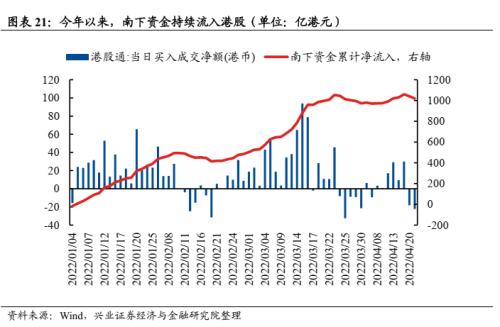

主动偏股基金持有港股仓位连续四季度回落。2022年一季度恒生指数、恒生科技下跌6%、20%,主动型基金持仓规模也大幅缩水。2022Q1主动型基金持有港股的规模为1634.50亿元,较前一季度减少20.62%,港股仓位由7.30%进一步下降至6.88%,在2021Q1达到历史高位13.2%后,自2021Q2以来连续第四个季度回落。但同时我们也看到,中美关系趋紧叠加海外流动性收紧,外资净流出港股较多,但南下资金仍在持续流入,年初至4月21日,南下资金净流入规模达到1019亿港元。

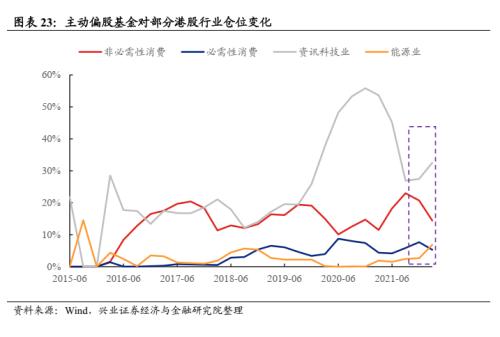

行业方面,公募持有港股资讯科技和能源行业的仓位已经连续两个季度回升,消费板块仓位则显著回落。重仓股口径下,2022Q1主动偏股型基金加仓较多的行业是资讯科技业、能源业和电讯业,加仓比例分别为5.07%、4.19%、2.74%。2022Q1主动偏股型基金减仓较多的行业是非必需性消费、工业和必需性消费,减仓比例分别为-6.28%、-5.95%、-2.36%。

重仓股层面,腾讯控股依然是港股第一大重仓股,但其持股市值环比下降超3成。截止2022年一季度,港股前5大重仓股为腾讯控股、美团-W、香港交易所、中国移动(行情600941,诊股)和快手-W,持股市值分别为228.2亿、183.26亿、93.35亿、76.44亿和65.13亿。与2022Q4相比,港股前20大重仓中,新增兖州煤业股份、中国神华(行情601088,诊股)和中国宏桥。

风险提示

本文基于历史数据分析,不构成对行业或个股的推荐和建议。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐