信贷催收行业巨变,严监管下只得“从良”

来源:消费金融频道 2022-03-29 19:23:51

「消费金融频道」通过整理最近消费金融公司、银行以及互联网平台发布的委外催收标书发现,多家机构在招标公告中明确要求“供应商须具有独立承担民事责任的能力,具有司法机构颁发的律师事务所执业证书并通过年检。”

这意味着相比之前对于委外催收,现在的金融机构要求越来越严格,一些以传统催收方式接业务的平台被摒弃在他们的选择之外,而那些擅长于司法催收并拥有律师事务所执业证书的机构才能参与他们委外催收的竞标。

催收机构从业者双降,门槛变高

消费金融公司的催收成本一直是一笔大支出。一般情况下,催收作业模式分为自建催收团队或委外催收等,但都存在着人力成本投入。月新增放款在亿元左右规模的信贷企业,就需要千余个催收坐席。

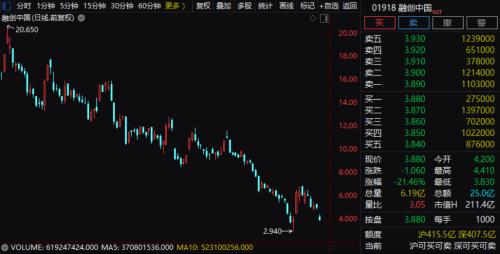

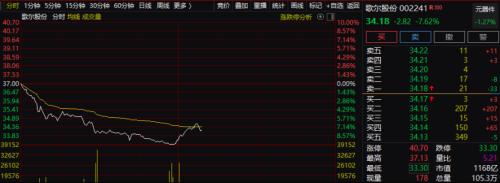

随着人力成本的增加和催回难度的加大,委外催收机构的生存条件越来越艰难。据了解,此前年盈利上千万,全国坐拥60多家分公司的头部催收机构,因为催收环境的恶劣,去年业绩直接变为亏损状态。

巅峰时期国从事各类催收的公司数量达到6000家以上,而这个数字目前已经缩减到不足2000家,直接减少了三分之二。催收这行越来越难干是行业共识,在大环境的影响下,催收从业人员和机构数量呈现下降趋势。

此前催收行业从业人员良莠不齐,入行门槛极低,因此部分从业者的催收手段也很粗暴,随着监管的规范和行业对催收机构的选择,这些行为得到遏制,司法催收也变成了越来越多金融机构的选择。

传统催收一般采取内部催收与委外催收相结合的方式,内部催收一般出现在借款人刚出现逾期三个月之内,出借的平台会通过电话和短信等方式提醒借款人还款。超过3个月没有还款的,平台就会委托外部机构进行催收,这时候,催收的方式就不仅仅局限于电催了。

据此前从事过催收工作的赵华表示,以前在P2P暴雷集中、扫黑除恶还没有开始的时候是干催收最赚钱的时候,那时候催收行业业务多如牛毛,催收方式约束较小,催回率也较高。

赵华表示,通常情况下,机构对于逾期借款人,会先打电话催缴,若不配合就会言语恐吓和侮辱。若依然逾期,就会通过其他方式进一步施压,如通知借款人的通讯录亲朋好友、同事同学,摧毁借款人形象,通过社会关系施压等手段。

有些催收人员会打点当地白事店,给客户送东西。一些具有黑恶势力的机构,甚至通过暴力方式进行监禁、群殴和在借款人家门口涂大字报,用外部压力迫使出借人不得不还款。

2018年4月,银保监会、公安部、国家市场监管总局、央行联合印发《关于规范民间借贷行为维护经济金融秩序有关事项的通知》,要求“(对)以故意伤害、非法拘禁、侮辱、恐吓、威胁、骚扰等非法手段催收民间贷款等违反治安管理规定的行为或涉嫌犯罪的行为,公安机关应依法进行调查处理”。这意味着,暴力方式催收很可能被判刑。

这些行为被监管机构禁止后,以此为生的催收人员也没有了在这个行业的立身之本。据了解,目前市面上混的风生水起的机构大部分都是由律师事务所孵化而来。这些催收机构的从业人员至少是本科学历起步,而且多数还拥有律师从业执照,这侧面也说明催收机构的门槛在不断提升。

“我是从销售转做催收的,结果才做1年就倒闭了,没办法又回去干起了销售,我们这行挺多像我这样的人挺多的。”有过一年催收经历的小王表示,近些年来催收行业很难做,以前动辄每月上万的奖金时代早就一去不复返。

催收公司关停后,传统催收从业者迫不得已转行,前催收人士孙某强向「消费金融频道」透露,他的很多前同事本身是做上门催收,有暴力胁迫的成分在,后来经过扫黑除恶整顿后,他们公司接不到催收的活了,也就解散了,很多前同事没有什么技能,有的去做了外卖、快递,有的去做了保安。甚至一些开始做起了反催收。

消费金融公司青睐司法催收

相比较第三方催收公司,律所会以不还款的后果来催缴,并且因为有专业法律知识,在催收过程中也更容易规避风险,能为金融公司省去大部分麻烦。并且律所类的催收公司在基本方式无果后,可以直接进行起诉,进入司法催收环节。

消费金融公司近些年来对于司法催收的格外青睐,根据中国裁判文书网数据显示,2017年消费金融公司的法催还仅为2691件,2018年增长至6225件,2019年达到2万件,2020年为1.74万件,总体呈现逐年增长的态势。

此外,司法催收在整个催收周期的位置也在大大提前。此前司法催收主要出现在中后期,方式包括包括委托律所诉讼、诉催结合、仲裁等形式,一般在逾期时间在M6+后才考虑采用司法清收。

不过,越来越多的消费金融公司机构开始尝试在更早期实施司法清收,即当借款人在逾期超过3个月时,就直接选择通过起诉来对借款人施压。从各消费金融公司的起诉文书来看,司法催收的效果要强于其他方式,相当部分的借款人在接到起诉相关信息后会主动归还欠款,消费金融公司就会撤诉,并不会到对簿公堂这一步。

消费金融选择通过司法催收也有其他催收方式收效甚微的原因。一催收机构从业人员表示,并且由于疫情和经济下行等原因,其30天的催回率目前只有45%左右,而此前这个数字能达到95%。

相较于其他不良资产包,因为消费金融公司的具有小额性、分散性,催回成本极高,这会导致很多催收机构并不会选择信贷类的不良资产包。据了解,有消费金融公司一个亿的不良资产包仅卖100万,要知道,P2P平台一个亿打包转让的不良资产包还能买到60万。

司法催收的优点也有很多,首先没有合规性上的问题。在传统催收方式中,一些反催收联盟会通过激怒催收机构的电催人员,使其说出不合时宜的话,以此次投诉来向平台施压。或者通过伪造证据来要求减免罚息甚至不交利息。但在司法催收中,借款人要为这些行为要负法律风险,因此可以大大提高催收效率。

不过在选择司法催收后,消费金融公司也要做出一定的牺牲,对于超出判例的利息和罚息需要自行进行减少,以此达到胜诉率的提高。

目前由于越来越多的机构选择司法催收,这导致法院的案件审理积压严重,因此对于信贷类的纠纷,许多法院设置了每月限额。并且随着一些省份的同行开始申请设立“金融纠纷调解中心”,平台催收的效率会进一步提升,借款人的基本权利也更容得到保障。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐