资产配置熨平波动 信托公司FOF业务仍将蓬勃发展

来源:金融时报 2022-02-14 11:25:06

访五矿信托财富管理中心总经理何飞

2022年,资管新规过渡期结束后的第一年,信托公司财富管理将面临新的机遇与挑战。近几年来,信托公司积极转型,在财富管理方面普遍采取多种举措,比较热门的单品有基金里的基金(FOF)等权益类产品,还有大力发展家族信托等高阶财富管理形态。如何看待2022年的投资环境,对大众财富管理有何建议?《金融时报》记者就相关问题采访了五矿信托财富管理中心总经理何飞。

《金融时报》记者:2022年的投资环境有何变化?有哪些需要重点关注?

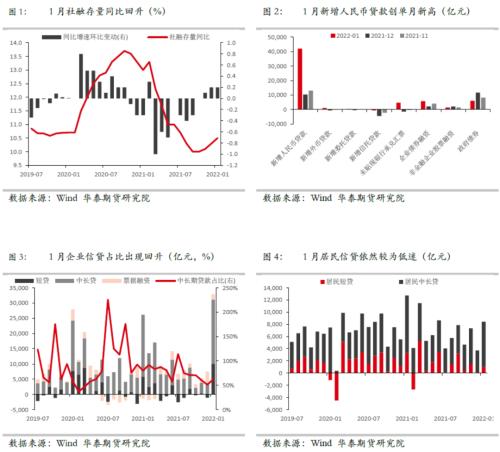

何飞:总体而言,资管新规过渡期已结束,理财收益率下行、净值化转型成为新资管时代的不可逆趋势。“房住不炒”政策不断强化,资本市场改革持续深入,新板块投资机会涌现,资产配置面临核心资产周期切换的挑战。

当前来看,楼市财富效应收窄,居民财富配置正在从过去的高收益楼市资产向更具长期增值空间的股市迁移;而资管新规打破刚兑后,非标逐步退出历史舞台,流动性较好的债券类资产成为长期趋势,代替过去的固收产品成为低风险的核心资产。

资本市场活力提升的同时,运行复杂程度也在不断加码。2018年以来,在资本市场改革和资管新规双轮驱动下,中国居民资产配置结构显著调整,其中理财占比下降,权益配置比例不断提升,麦肯锡预测这一趋势将持续下去。积极的方面是,注册制推进提速,资本市场对中小企业直接融资的作用加强,多层次资本市场体系已经建立,外资和公募参与度持续提高,指数基金等工具型产品极具发展空间。

《金融时报》记者:对机构而言,信托公司财富管理应把握什么方向?有何具体举措?

何飞:财富管理机构须积极改善财富管理结构,由过去的财富人群“金字塔”向以中等收入群体为主体的“橄榄型”财富结构进行优化。从这个角度,信托财富管理可攻可守:一方面,加大权益类产品投资,有效提升中产阶级财产性收入;另一方面,通过科学的资产配置理念和大量投教内容的输出,保护好金融消费者权益,有效识别金融诈骗,降低因为风险错配带来的意外冲击,改变基金赚钱但基民不赚钱的情况。

就五矿信托财富管理业务而言,我们持续加大投研力量,借助3S体系完成战略性配置研判和战术引导,细化到择时和选品,深化陪伴式服务;通过科技触达,拓宽服务边界,运用智能算法实现客户分群的精细化服务,匹配投资组合建议。此外,构建了全光谱产品货架,从单一品种到全市场主动管理,通过FOF、组合投资,为客户实现财富增长。

《金融时报》记者:FOF是信托公司转型的发力点,为什么FOF等买方投顾业务更受欢迎?

何飞:天时地利,现在客户有均衡配置的热情,机构的产品策略也越来越有效,这些都是买方投顾业务蓬勃发展的“助推器”。具体来看,近年在房住不炒、理财收益走低的大环境下,客户在传统固定收益理财产品中的配置占比明显下降,权益类基金投顾产品和FOF产品的客户接受程度明显增强。而且过去几年的结构性牛市带来了较好的财富效应,客户获得感好,热情很高。此外,随着市场的成熟,FOF组合投资管理凭借多收益来源、低相关性、风险对冲等优势,近年来在落地过程中逐渐证明其有效性,能够提高投资胜率,控制组合回撤,比客户自己去做单一的基金要好很多,未来将会在更大程度上得到普及。

《金融时报》记者:现在财富管理普遍都在谈资产配置,2022年资产配置策略有何不同?投资者如何选择专业可信赖的投资机构?

何飞:实际上,投资人日益多元化的财富需求和对机构专业度的要求,早已得到了投资机构的重视。投资机构无一不声称自己能够为客户实现均衡的资产配置,以平滑市场波动,抵御经济周期轮动带来的变化。而机构所提供的产品以及所遵循的资产配置体系,其背后真正的差异产生于对资产配置理解的深度和定制化的解决方案。

每个机构都有专业的投研团队,大家对于动态配置的认知也各有建树。在这个过程中,最重要的是要了解资产背后的管理人是谁,同样是CTA策略,或者做500指增,不同管理人的风格有细微差别,但是影响很深远。如果只看产品表现,通过关注外在的产品形态,管理好基本参数就好了。但是更重要的,我们比较注重去看背后的管理人风格以及团队构成、技术壁垒和方法论。另外,能够满足不同投资人及家庭的定制化需求,基础是有一个能够完整覆盖各大类资产及策略的产品库作为遴选池。

2022年,市场仍将面临诸多新变数,凸显了寻找核心资产、筛选优秀投顾、配置后动态再平衡的重要性。选择一家投资机构,在正确的赛道长期去做正确的事情,实现超越市场的价值;做真正的资产配置,有效平滑波动。

《金融时报》记者:信托公司作为财富管理机构,如何在这一赛道上更好发挥制度优势和服务信托功能?

何飞:作为财富管理机构,无论是过去传统的固定收益产品供给,还是当下对资产配置服务矩阵的打造,为的是让客户享受到更多财富增长的机会。信托制度赋予了我们一些优势,能够创设如ESG框架下的慈善信托、年金信托、子女教育信托、医疗养老信托,通过家族信托等高阶财富管理形态,为客户在税务筹划实现安排。

信托机构并不是独立存在的财富管理机构,我们呼吁银行、证券、基金各类型金融机构加强合作,为打造综合金融服务平台和解决方案而不断探索。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐