量化私募被监管又遭限电?多家头部量化私募忙着辟谣 量化“狂奔”背后真正风险何在?

来源:财联社 2021-09-29 09:25:04

今年以来,高速发展的量化屡登“头条”。如今,又一则量化基金的传闻引发了市场的轩然大波。

9月27日,有传言称,已有大型量化基金收到规范管理的监管要求。同时,由于量化私募算法耗电量较大,导致量化基金动作可能受限。针对上述传言,财联社记者向幻方量化、明汯投资、灵均投资、九坤投资、金戈量锐等近十家头部量化私募求证,他们均否认了被“监管”一说,同时也否认了因算法耗电量大使得投资将受限的传言。

一位幻方量化的高管也在朋友圈辟谣,希望大家“不要再传谣”,同时戏称“新员工比卡丘已正式入职,今晚开始持续发电,接受同行用电申请”。另一家头部量化私募人士则表示,其所在城市真有限电动作,公司也有完善的灾备计划,限电对其影响非常有限。

广发证券(行情000776,诊股)非银团队了解到,量化私募虽然都表示没有收到监管要求,不过,针对一些去香港加杠杆反投国内量化行为,有可能被监管指导,“但这种行为较为罕见,这也是规范发展的必然。”

回顾今年的市场表现,震荡行情下,量化策略迎来高速发展期。截至9月10日,在91家百亿私募中,仅量化私募就有20家。另据中信证券(行情600030,诊股)的测算,截至一季度末,国内量化私募基金规模已经突破一万亿元关口。而从更长的时间维度来看,2015年至今,仅有9位私募基金经理在每个年度均斩获正收益。这之中,量化基金经理就有6位,占比近七成。

在爆发式增长的背景下,如何平衡规模和业绩的关系,已成为不少量化机构头痛的问题。有行业人士表示,过多把精力放在规模或者为了优化短期业绩频繁调整策略,会牺牲对长期目标的积累速度,要警惕策略迭代跟不上的风险。还有量化私募指出,相较于主观策略,量化一些特有的问题需要注意,如杠杆风险、策略的同质化、短期因子失效问题,以及小样本事件的应对和处理等问题,“从更本质的角度看,人才和数据可能是未来国内量化行业的两大挑战。”

“虽然量化产品现在发展还不是非常的充分和成熟,但总体看来,目前国内量化容量还远没有达到上限,未来还有很大的发展空间。”一位券商资管负责人总结道。

多家头部量化私募否认

就今日市场普遍关注的“有大型量化基金收到规范管理的监管要求”,以及“由于量化私募算法耗电量较大,导致量化基金动作可能受限”的说法,财联社记者向多家头部量化私募求证,他们均否认了被“监管”一说,同时也否认了因算法耗电量大使得投资将受限的传言。

来自九坤投资和金戈量锐的内部人士均告诉记者,公司并未接到监管的窗口指导。涵德投资相关人士也否认了该传闻,称公司不存在被监管的情形,也没有因耗电量大致使投资受限的现象。

明汯投资方面亦表示,公司未收到监管要求,“限电问题目前也对我们没有影响。”

一位幻方量化的内部人士称,公司并未受到监管,并表示“不知消息从哪里来”。

该公司一高管也在朋友圈辟谣,希望大家“不要再传谣”,同时戏称“新员工比卡丘已正式入职,今晚开始持续发电,10万伏特特高压,自带变压器,接受同行用电申请”。

由此,也引发了不少行业人士打趣,称“申请去幻方参观皮卡丘”。

启林投资和灵均投资也都坦言公司没有收到任何相关通知。

“我们支持生态文明发展、绿色发展理念。但限电对于灵均没有影响。本次停电计划不包括公司涉及的区域,同时灵均有备用系统供电保障,北京上海都有机房可支持远程办公。”灵均投资称。

另一家量化私募鸣石投资则表示,公司有完善的BCP(灾备计划),“我们有自己的柴油发电机,算力在云端和本地也都有部署。万一上海限电,我们可以先启用发电机,同时可以直接启用第二交易中心。因此,限电对我们影响会非常有限。”

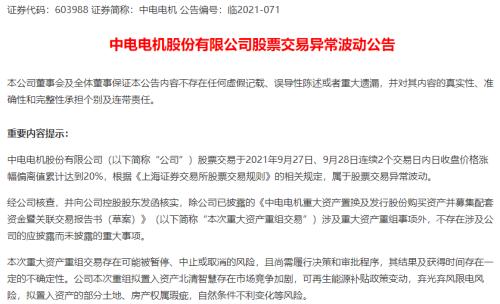

此外,广发证券非银团队也了解到,量化私募虽然都表示没有收到监管要求,不过,针对一些去香港加杠杆反投国内量化行为,有可能被监管指导。“但这种行为较为罕见,这也是规范发展的必然。”

限电方面,该团队称,量化机构均在写字楼办公,楼宇用电并未受到影响。“至于今日A股成交量较前一交易日缩量近3000亿元,我们认为,临近国庆长假,资金活跃度下降有其合理性。四季度,流动性宽松政策有望进一步落地,维持交投活跃的判断。”

“抢眼”的量化

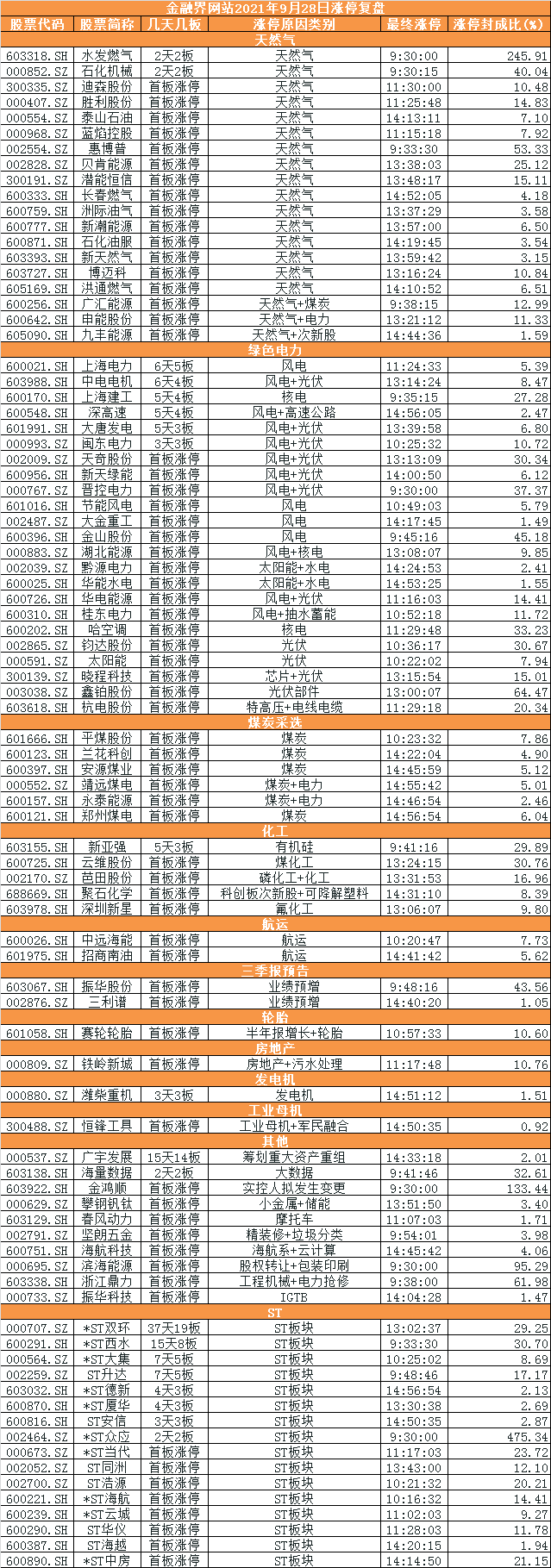

回顾今年的市场表现,板块轮动加速,风格切换频繁,震荡行情下,主观多头私募难以获得正收益,而波动的市场则适合量化策略的运行。

在百亿私募快速扩容的同时,百亿量化私募的变化尤为显著,最明显的特征就是数量的增多与规模的增长。根据中信证券的测算,截至一季度末,国内量化私募基金规模已经突破一万亿元关口。

另据私募排排网数据,截至9月10日数据,在91家百亿私募中,仅量化私募就有20家,成为继主观股票多头私募外,百亿私募中排名第二的策略类型。

百亿量化私募的快速增长,既得益于市场对量化投资的普及与关注,也与越来越多量化私募逐渐加大对硬件与软件的投入,拓展投资能力边界有关,而这些最终又将体现在业绩表现上。

量化私募在今年重回舞台中央,离不开指增产品的发力。公开数据显示,截至9月10日,百亿量化私募的中证500指数增强基金年内平均收益高达42.44%,平均超额收益23.24%。

在百亿量化私募中,鸣石投资、天演资本、世纪前沿资产、诚奇资产、因诺资产的500指增产品超额表现居于同规模私募的前五。其中,鸣石投资不仅500指增产品夺冠,公司也是1-8月的百亿量化私募冠军。目前该公司拥有“十核”驱动,坚持“多核心策略”,是量化投资业内少数拥有全频段信号的私募之一。

而从更长的时间维度来看,2015年至今,在私募排排网展示净值的产品在3只及以上的私募基金经理中,仅有9位私募基金经理在每个年度均斩获正收益,他们是唐毅亭、赵寿盼、秦志宇、袁豪、任思泓、宋易朋、申毅、肖辉、张立群,分别来自乐瑞资产、景上源投资、涵德投资、博普科技、金锝资产、圆融投资、申毅投资、淘利资产、泓倍资产等私募机构。

这之中,量化基金经理就有6位,占比近7成。其背后的原因在于,量化对冲基金可灵活应用多种工具对冲系统性风险,更注重回撤控制,且追求大概率的绝对收益。

海外派量化私募基金经理是连续获取正收益的主力战队,涵德投资秦志宇、金锝资产任思泓、博普科技袁豪均是其中代表。

“狂奔”背后的挑战

近期A股成交量连破万亿,量化交易量在A股交易量占比情况也一度成为市场关注的话题,甚至有传言“量化交易占比一半”,直指高频量化“薅羊毛”。对此,不少行业人士直言这一说法过于夸张,严重失实,并认为目前量化交易占比约为20%。

而随着近年来量化交易占比的逐步增高,量化交易换手率较之前已经明显下降。

在此背景下,如何平衡规模和业绩的关系,已成为不少量化机构头痛的问题。

一位量化私募人士指出,理论上往往规模越大,收益越低。量化私募要测算自身的容量上限和天花板,确保存量投资者的利益,再考虑规模的扩大。不过,他表示,规模只是影响业绩的一个因素,要关注策略本身的盈利逻辑、盈利能力,找到平衡点。

另有行业人士表示,过多把精力放在规模或者为了优化短期业绩频繁调整策略,会牺牲对长期目标的积累速度,要警惕策略迭代跟不上的风险。

“在量化高速发展的今年,我看到有部分量化私募通过增加风格、市值、行业等敞口,来增厚收益,以此增加规模,但这势必也会增加相应的风险。”一位券商资管负责人告诉记者。

不过,也有不少机构采取了较为克制的方式,通过“限购”、“封盘”等方式来控制规模的增长,也有不少量化私募逐步走入了中低频之路。

在深圳一家量化私募看来,相较于主观而言,量化一些特有的问题需要注意,如杠杆风险、策略的同质化、短期因子失效问题,以及小样本事件的应对和处理等问题。他分析称,极端行情时候,风控不严、一味盲从模型的量化策略很可能会集体调仓,会对市场的趋势有一定强化作用。同时,当市场出现一些小概率事件,很难通过历史回测找到应对方法,这是量化投资最大的一个挑战。

“从更本质的角度看,人才和数据可能是未来国内量化行业的两大挑战。”该私募称。

“虽然量化产品现在发展还不是非常的充分和成熟,但总体看来,目前国内量化容量还远没有达到上限,未来还有很大的发展空间。”前述券商资管负责人总结道。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐