轻资本业务占上半年收入大半江山,安信证券半年报透露两关注点:信用业务大举发力,着眼机构业务新赛道

来源:财联社 2021-08-27 17:23:39

财联社(深圳,记者 黄靖斯)讯,8月26日,安信证券上半年各项业绩数据最新公布。

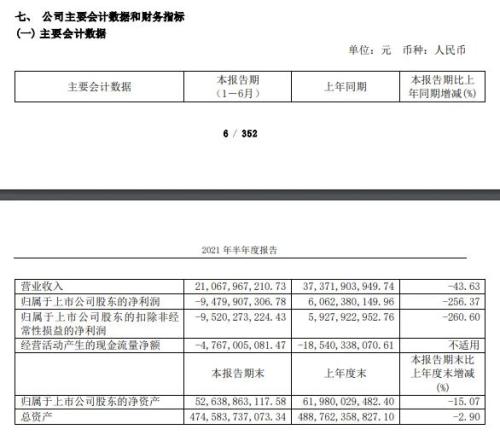

上半年,安信证券(合并)实现营业总收入68.66亿元,同比增长29.30%,归属于母公司所有者的净利润24.10亿元,同比增长24.87%,营收与净利润涨幅远高于行业平均水平。作为核心资产,安信证券历来属于国投资本重要的“现金奶牛”,营收和净利的贡献度分别达到72%和76%,不过相比2020年中报的77%和78%有所回落。

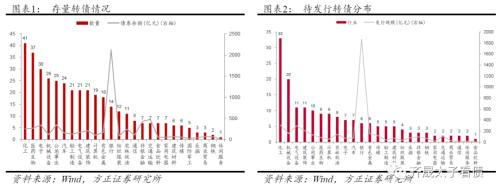

作为典型的肩部券商,安信证券行业地位较为稳固,各主营业务也是全线飘红。经纪业务对营收贡献率依旧居于首位,实现营业收入28.04亿元,占比约40.84%;信用业务取代自营投资,成为收入的第二大来源,实现营收17.13亿元,占比24.95%,也超过去年全年(13.89亿元)。投资业务收入7.54亿元,占总营收比例排在第三。

从增速上看,上半年安信投行持续发力,在各项业务中增速排名第一,实现6.74亿元收入,涨幅高达72.68%。得益于公司多举措提振,安信证券机构业务上半年发展势头不减,实现收入2.05亿元的同时,增速也达到32.16%。相比之下,经纪业务的增速却略显乏力,上半年涨幅为17.19%,而去年同期的增速是45.34%,机构业务被剥离或是直接原因之一。

安信证券在半年报中表示,重资本业务已成为公司营收和利润的最重要来源之一,信用业务、自营投资、另类投资等均保持了较快的发展势头。对比轻、重两大收入阵营来看,以经纪、投行、资管为代表的轻资本总收入为39.16亿元,占总营收的57.03%,明显占据上风;以投资、信用业务为代表的重资本业务收入为24.67亿元,占比35.93%,存在感也不弱。

机构业务从经纪业务剥离,影响原有增速

上半年,安信证券实现经纪业务总收入28.04亿元,同比增长17.19%,而去年同期的增速达到45.34%,这或许公司业务的统计口径发生变化有关。今年上半年,机构业务从经纪业务中剥离出来,单独作为一项主营业务进行呈现,这一定程度上会直接影响经纪业务的增速。

获客方面量质齐增,安信证券上半年新开户数为9.37万,占零售新开户43%,较去年末占比提升13%,其中新开有效户1.47万户,同比增长257%,实现资产引入16.68亿元。

围绕中高端客户,上半年各家券商展开激烈较量,而安信证券向来中端客户相对较多,高净值客户并非主要的客群,为此,公司在今年5月成立了首家私人财富中心,迈出财富管理转型的重要一步——上半年新开中端富裕客户8225户,同比增长16.6%;中端富裕客户规模达到27万户,较去年末增长9.2%。以私募客户为例,截止到6月底,安信证券新增私募基金391户,新增资产规模115.17亿元,此外高周转私募资产达198亿,较年初增长93亿。

金融产品销售方面,上半年安信证券销售金融产品总规模1110亿元,同比增长234%;代理销售金融产品净收入2.53亿元,同比增长59.63%。如果按中证协的统计口径来看,安信证券上半年代理金融产品收入为3.26亿元,排在行业第十,名次与2020年持平,但收入金额与2020年的1.58亿元相比已经翻倍,同比大增106.13%。

金融科技方面,安信证券继续加大客户端建设,APP注册用户数达到707.51万,同比去年(579万)增长22.20%。尽管基数不大,但安信用户的粘性和活跃度却不亚于部分头部选手,上半年平均月活用户325万,位于行业第13名,人均启动次数位于行业第1名,人均使用时长连续五个月稳居行业第4名。

6月25日,安信证券进入第二批基金投顾业务试点券商名单,将以分阶段、广布局、深推广“三步走”推进,积极融入基金投顾展业大军,包括推出优中选优的组合产品,对流程、模式精心打磨,打造标杆网点的示范效应。未来安信证券能否成为财富管理转型的“黑马”选手,仍有待揭晓。

机构业务成“新赛道”

随着市场机构化程度提升,作为“新赛道”的机构业务越来越得到券商青睐,而相应的收入也成为新的盈利增长点。记者注意到,今年的半年报中,安信证券把机构业务从经纪业务中剥离出来,作为主营业务单独呈现,可见公司的重视程度。

上半年,安信证券机构业务即席位佣金净收入2.05亿元,同比增长32.16%。具体而言,上半年完成股债类产品销售132亿元、定制化产品销售14.95亿元。种子基金业务累计投入自有资金16亿,孵化了92只私募子基金,引入了一批优秀的私募管理人,带动增量交易规模99.45亿元。

托管业务方面,新增托管产品202只、新增规模85亿,存量托管产品780只、存续规模343.35亿,上半年新增备案托管产品数量排名行业第14位。衍生品业务,上半年累计新增场外衍生品交易名义本金规模150.69亿元,其中场外期权139.81亿元,收益互换10.88亿元。相关服务能力得到了市场与客户的一致认可。

安信证券新设交易服务部一年来,面向公募、保险、私募等持牌机构客户实现了统一规划的

专业交易平台设计、提供统一归口的专业交易服务。2021年上半年,主经纪商业务发展较快,机构账户户数较年初增长了35.7%,资产规模较年初增长了41.3%,上半年股基交易量达到了去年总量的84%。

安信证券在半年报中提到坚持以研究驱动机构经纪业务发展,事实上,安信证券的研究实力多年保持在行业前列,在宏观、策略、计算机、家电等领域建立了较强的竞争优势。不过今年来,安信研究所经历了一小波人士动荡,所长胡又文、副所长冯福章双双传出离职消息。80后的女首席邵琳琳成为所长接班人后,能否带领安信研究再创佳绩,仍有待观察。

投行、资管两大轻资本业务持续强化

投行是安信证券上半年持续强化的业务,尤其在IPO和新三板领域持续位居行业第一梯队。报告期内,安信证券投行业务收入6.74亿元,较上年同期大幅提升72.68%,在所有主营业务中增速排第一。投行业务收入行业排名第12名,同比跃升8名,发改委公布的企业债主承销商信用评价结果,安信证券获得A类评级。

安信投行有哪些业绩支撑点?报告期内,安信证券完成股票主承销项目12个(其中9个IPO、1个非公开、2个精选层挂牌),股票主承销金额83.75亿元,股票主承销收入4.86亿元,股票主承销收入行业排名第8;完成债券主承销项目26只(含可转债),债券主承销金额267.56亿元,行业排名第29,同比提升9名。

基于前期对科创板、创业板和精选层挂牌业务的布局,报告期内安信证券的IPO和精选层挂牌业务表现亮眼,上半年IPO家数和承销收入均排名行业第8;完成精选层挂牌2家,完成家数排名行业第1。与此同时,IPO项目储备较为丰富,截至6月末,科创板IPO在审7家,行业排名第9位;创业板IPO在审12家,行业排名第12位;精选层挂牌在审6家,行业排名第2。

同样作为轻资产的资管业务也取得突破性发展。报告期内,安信证券实现资产管理业务收入2.33亿元,同比增长17.32%。资管受托产品235只,管理市值合计1209.44亿元,其中主动管理市值675.18亿元。报告期内,安信资管持续加大产品开发和创新能力建设,推出“雪球”系列、“TOF”系列等新产品,进一步完善了产品线;积极推进大集合整改,整改进度辖区领先;积极开展前期准备工作,为后续公募牌照申请工作打下基础。

重资本业务成营收最重要来源之一

对资本金依赖小,受市场影响小,边际成本更低,整体风险相对较小,有利于熨平业绩波动,是提升估值关键——近年来,越来越多券商选择向轻资本业务转型。相比之下,包括安信证券在内的不少券商依旧深耕重资本赛道。

安信证券在半年报中表示,重资本业务已成为公司营收和利润的最重要来源之一,信用业务、自营投资、另类投资等均保持了较快的发展势头;信用业务进入行业前列,固收投资回报持续领先行业水平、权益投资能力稳健提升、量化投资具备一定特色。

对比安信证券重资本和轻资本两大收入阵营来看,以经纪、投行、资管为代表的轻资本总收入为39.16亿元,占总营收的57.03%,明显占据上风;以投资、信用业务为代表的重资本业务收入为24.67亿元,占比35.93%,存在感也不弱。

信用业务表现尤为突出,收入达到17.13亿元,同比增长22.67%,占营收24.95%,是安信证券第二大收入来源,仅次于经纪业务(40.84%)。值得一提的是,上半年信用业务的收入已经超过去年全年(13.89亿元)。安信证券的打法是,重点拓宽券源渠道,以差异化服务开发高净值及机构客户,结合股票质押业务机会,发挥业务协同,提高业务综合收益,在控制风险的前提下稳健开展信用业务。

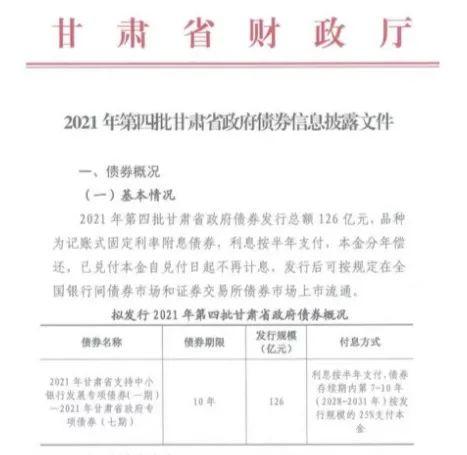

6月末,安信证券融资融券业务规模430.66亿元,较上年末增长4.57%,份额2.41%,融资融券业务存量负债客户平均维持担保比例由269.97%上升为274.78%;表内股票质押式回购业务规模为131.58亿元,同比减少5.26%,平均履约保障由298.25%比例上升为298.39%;表外资管股票质押式回购业务规模为人民币49.43亿元。此外,融资业务利息收入排名第11位,较上年末持平,融资业务利息收入份额2.63%。

投资业务同样表现抢眼,收入7.54亿元,同比增长11.84%,是安信证券第三大收入来源,占营收比达到10.98%。

固收投资方面,安信证券多资产、多策略的“固收+”投资模式进一步强化,资产规模比年初大幅增加41.71%;权益投资方面,安信证券深化和细化覆盖行业和公司,积极应对市场变化,科学的平衡和优化组合风险收益比,取得较好的投资收益;量化投资方面,以量化多策略投资和量化产品投资为重要发力点,并在ETF基金业务上取得突破;新三板业务方面,做市业务通过做市报价策略与持仓结构的不断优化,实现行业排名稳步攀升,上半年做市商排名稳居前三。

有非银分析师分为由于重资产业务弹性高、风险大,轻资产业务护城河更宽。当前自营业务仍是多数券商的主要业绩驱动,但其高贝塔、强周期与杠杆属性,也是券商业绩分化、波动的主因。而轻资产业务风险相对低、对资本制约小,有助于熨平业绩波动。

但轻资本vs重资本,孰优孰劣?现在下定论或许还为时太早。

猜你喜欢

今日头条

图文推荐