保供缓解短期矛盾 关注取暖季煤铝缺口

来源:东证衍生品研究院 2021-08-12 15:24:56

报告摘要

走势评级: 动力煤:震荡 ,铝:看涨

报告日期: 2021年08月11日

★动力煤:淡季面临回调压力,11-12月或再度缺电

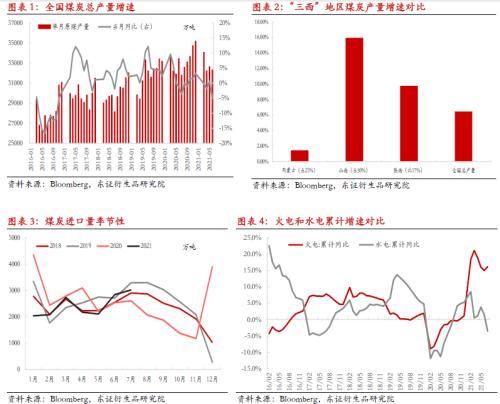

2021年以来,动力煤除年初因保供阶段性供应过剩外,二季度以来供需持续走强。动力煤供需缺口主要来自两方面因素:供应端,内蒙等因为“倒查二十年”余温产量增量有限。需求端1-7月全国火电需求累计增速16.2%,水电需求累计增速下降3.5%。

随着7月份煤电缺口再现,发改委出台一系列保供政策。供应端释放政策主要集中三点:内蒙露天煤矿批复、允许联合试运转到期煤矿延期、对煤矿产能核增实行产能置换承诺制。

随着8月份夏季用电高峰过去,内蒙明盘量放开,动力煤市场将在8-9-10月份迎来供需缺口持续缩窄。但进入11月份冬季用电高峰,整体缺口将继续扩大。在未见到更多供应端放开之前,全年动力煤维持缺口态势。考虑冬季用煤补库节奏,预计9月份现货煤价将企稳回升。11-12月份开始,冬季“缺电”现象,大概率还会重演。

★电解铝:限电引发供应紧张,四季度供应缺口或将扩大

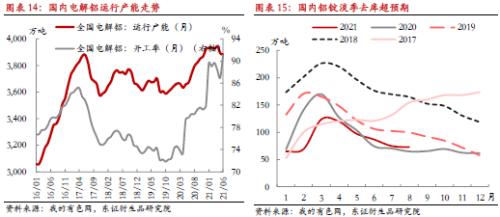

年初以来,全国范围内电力供应紧张已经严重影响了国内电解铝供应。云南、广西以及贵州三省已经落实减产总计133.4万吨。近日广西地区限电升级或导致电解铝减产可能进一步扩大。

考虑到8月份刚进行了部分停产动作,9月广西以及与云南地区复产难度较大。10月份即便达成了复产条件,但由于11月又面临着全国取暖季以及云南枯水期的双重压力,电解槽的重新启动预计也会十分谨慎。综合来看,年内原铝的供应恢复以及增长将面临很大的不确定性。

消费目前展现出较强的韧性。即便云南和广西两省的电解铝可以在10月顺利复产,国内电解铝供应的缺口依然存在。同时电力的扰动会增加供应短缺的风险。低库存或成为年内铝锭市场的常态,预计价格预计将偏强运行。

★风险提示

海外需求变化,钢铁控产量政策变化。

报告全文

1

上半年动力煤回顾:内蒙产量受限叠加水电乏力

2021年以来,动力煤除年初因保供阶段性供应过剩外,二季度以来供需持续走强。5月中旬,云贵、广州就因为电力紧张短暂限电,7月份夏季用电高峰,各地电厂煤炭库存一度跌至10天以内。

上半年以来,动力煤供需缺口主要来自两方面因素:供应端,内蒙等因为“倒查二十年”余温整体产量增量有限。截止1-6月份,全国原煤累计产量19.5亿吨,同比增长6.4%。上半年,内蒙原煤产量4.9亿吨,同比增长1.4%,环比去年下半年下降3600万吨;山西原煤产量5.8亿吨,同比增长15.9%,环比去年下半年持平;陕西原煤产量累计3.4亿吨,同比增长 9.7% ,环比去年下半年下降2700万吨。

需求端,截止1-6月,全国电力增速13.7%。且今年水力发电极差,电力需求依赖火电。根据旬度数据推算,截止1-7月,全国火电需求累计增速16.2%,水电需求累计增速下降3.5%。

2

7月以来保供政策陆续出台,淡季面临回调压力,11-12月或再度缺电

随着7月份煤电缺口再现,发改委密集出台一系列保供政策。7月以来的供应端释放政策主要集中三点:

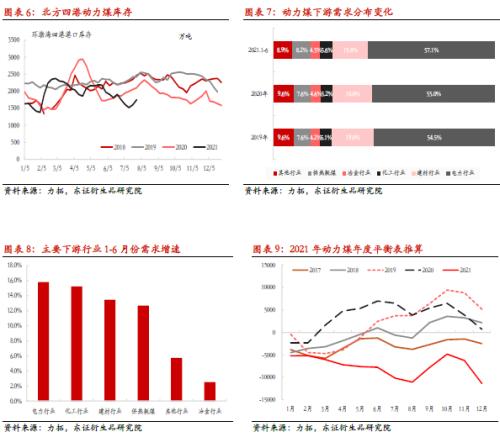

1)内蒙露天煤矿批复。根据发改委文件,内蒙古自治区对鄂尔多斯(行情600295,诊股)市38处前期因用地手续不全停产的露天煤矿批复了用地手续,涉及产能6670万吨/年。预计8月初即可形成实际产量,达产后日可稳定增加产量20万吨。从内蒙日度产量数据来看,这部分产量已经开始投放,预计满产概率较高。

2)允许联合试运转到期煤矿延期,延长期限原则上为1年。这部分产能大约4350万吨,对应可增加日产15万吨。考虑煤矿从停产到复工需要1-2个月左右,这部分产能大约9月份能够投放市场。但这部分联合运转产能中是否有部分已经在产,需要观察。

3)对煤矿产能核增实行产能置换承诺制。发改委通知表示,2022年3月31日前提出核增申请的煤矿,不需要提前落实产能置换指标,可采用承诺的方式进行产能置换,取得产能核增批复后,在3个月内完成产能置换方案。这部分产能预计在2000万吨以内。

需求方面。根据煤炭资源网统计,截止2021年上半年,全国动力煤需求量18亿吨,同比增长13%。其中,电力、石化、建材、供热、其他行业和冶金行业需求增速分别为15.8%、15.2%、13.4%、12.6%、5.7%和2.5%。考虑去年同期为冷冬,今年下半年电力需求假设0%、石化需求10%、建材需求-5%、冶金行业-6%,供热和其他行业需求0%的条件下,对下半年动力煤供需变化进行测算。

可以看到,随着8月份夏季用电高峰过去,内蒙明盘量放开,动力煤市场将在8-9-10月份迎来供需缺口持续缩窄。但进入11月份冬季用电高峰,整体缺口将继续扩大。在未见到更多供应端放开之前,全年动力煤维持缺口态势。考虑冬季用煤补库节奏,预计9月份现货煤价将企稳回升。11-12月份开始,冬季“缺电”现象,大概率还会重演。

3

限电持续升级,原铝供应紧张

年初以来,全国范围内尤其是云南、广西电力供应紧张已经严重影响了国内电解铝供应:5月云南进行了首轮限电,电解铝减产产能约90万吨左右。进入7月云南企业再度收到限电通知,云南电解铝第二轮减产约19万吨。除云南地区外,第二轮限电范围有所扩大,根据我的有色网消息,广西电网公司发出《关于督促电解铝企业避错峰的处理笺》,要求2021年8月15日前,电解铝企业平均负荷降低30%以上。年迄今云南、广西以及贵州三省已经落实减产总计133.4万吨,其中由于限电导致的减产有123.4万吨。广西地区限电文件已获得自治区工信厅批准,电解铝减产可能进一步扩大,或超40万吨。

2020年云南、广西以及贵州这三个省份的电力供应来源主要以火电和水电为主。其中广西、贵州的水电占比为30%左右,而云南则高达81%。2021年1-5月份广西、贵州以及云南省内电力供应增速分布为17.5%,15.1%以及25.0%。由于火电电煤供应不足、水电降水不及预期,造成了三省电力供应增速受限。同时需求端各省用电持续高增长,供需错配造成了三省供电紧张的局面。

未来云南、广西以及贵州三地电力走势需要重点关注两方面影响。其一是全国整体电力供应情况,预计9、10月煤炭供应紧张局面或有所缓解,但进入取暖季后国内煤炭需求增加可能会再度造成电力紧张加剧。其二是枯水期云南电力供应的问题。进入11月后云南地区会再度进入枯水期,届时水电利用小时数会明显降低,对电力调蓄能力造成很大的考验。

4

消费旺季或放大供应缺口,铝价预期震荡偏强

截至8月初,国内电解铝运行产能为3897万吨,随着云南以及广西地区限电影响,运行产能或进一步压减。此外,限电进一步造成了云南、广西地区电解铝新增产能以及复产产能的投产节奏。目前乐观估计9月份会逐步恢复,不过考虑到8月份刚进行了部分停产动作,9月复产难度较大。10月份即便达成了复产条件,但由于11月又面临着全国取暖季以及云南枯水期的双重压力,电解槽的重新启动预计也会十分谨慎。综合来看,年内原铝的供应恢复以及增长将面临很大的不确定性。预计供应的扰动将是影响年内铝价走势的核心因素。

从消费端表现来看,7月整体消费是比较不错的,表观消费增速近5%。整个淡季尽管受到了疫情以及河南地区灾情的影响,消费依旧展现出较强的韧性。从最近几年的数据来看,进入9月后,传统旺季效应已经比较微弱。但总体来看消费至少能够维持住相对稳定的表现。在消费表现稳定的基本假设下,即便云南和广西两省的电解铝可以在10月顺利复产,国内电解铝供应的缺口依然存在。同时电力的扰动会增加供应短缺的风险,市场需要进口铝锭以及国储抛储的补充。低库存或成为年内铝锭市场的常态,预计价格也将偏强运行。

5

风险提示

海外需求变化,钢铁控产量政策变化。

相关文章

猜你喜欢

今日头条

图文推荐