大宗商品板块投资月度观察:投机泡沫挤出 商品回归基本面交易

来源:国投安信期货564人参与讨论 2021-06-04 10:16:54

内容摘要

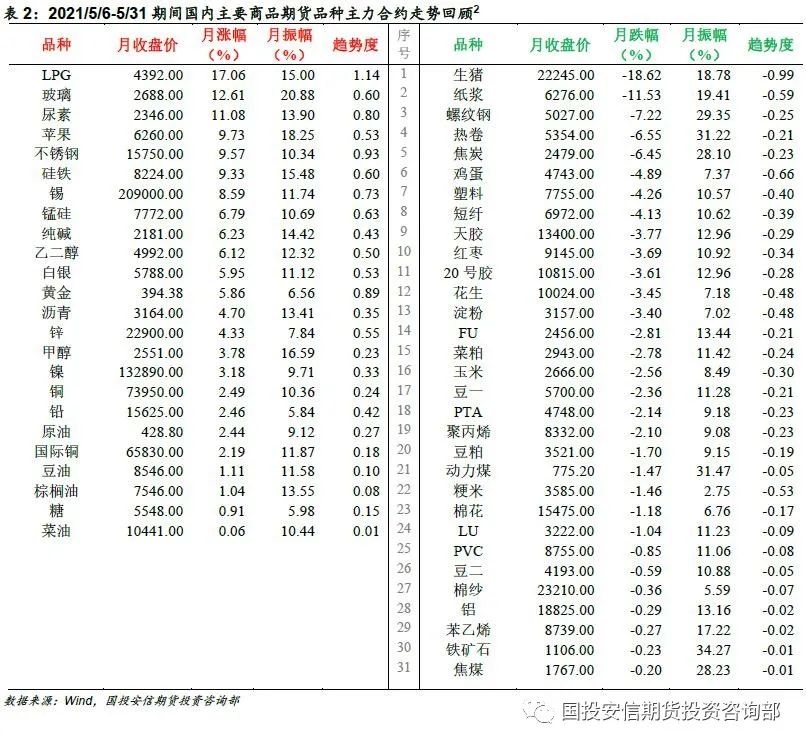

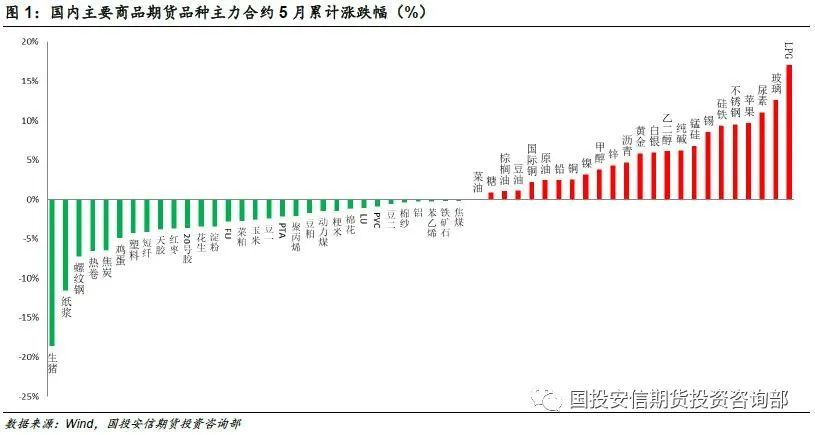

2021年5月份,国内大宗商品期货市场在加速赶顶之后高位回落,价格波动加剧、涨跌不一。统计的55个品种中,24个收涨、31个收跌。LPG、玻璃、尿素、苹果、不锈钢涨幅居前;生猪、纸浆、螺纹钢、热卷、焦炭跌幅居前;铁矿石、动力煤、热卷、螺纹钢、焦煤、焦炭在政策扰动下振幅居前。

截至2021年5月末,近强远弱的品种主要是棕榈油、动力煤、铁矿石等;近弱远强的品种依然是红枣、鸡蛋等。月差走强的品种主要是鸡蛋、焦煤、焦炭、菜粕、豆粕,月差走弱的品种主要是苹果、生猪、LPG。

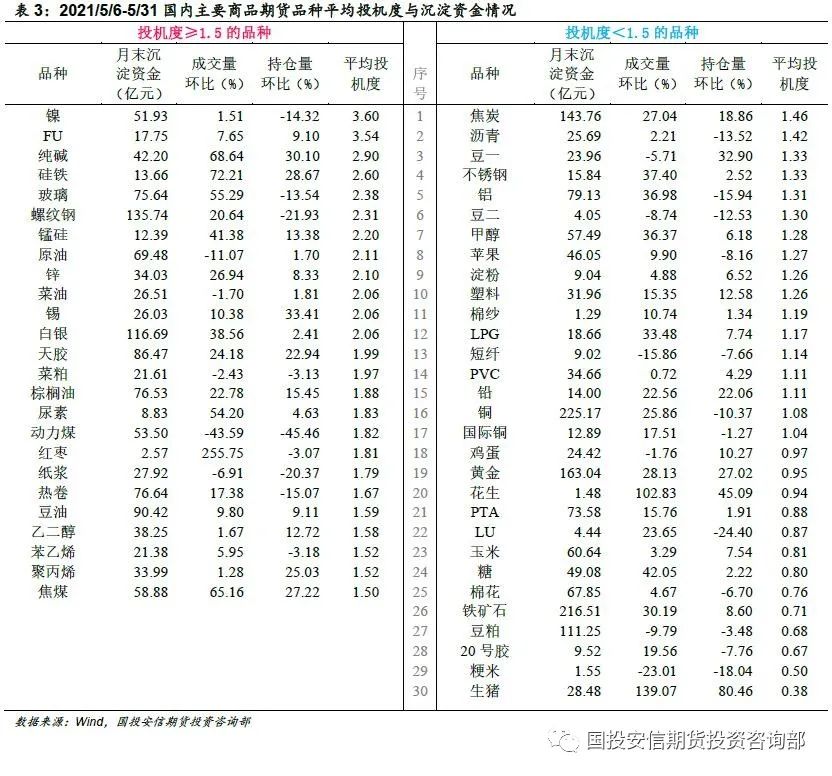

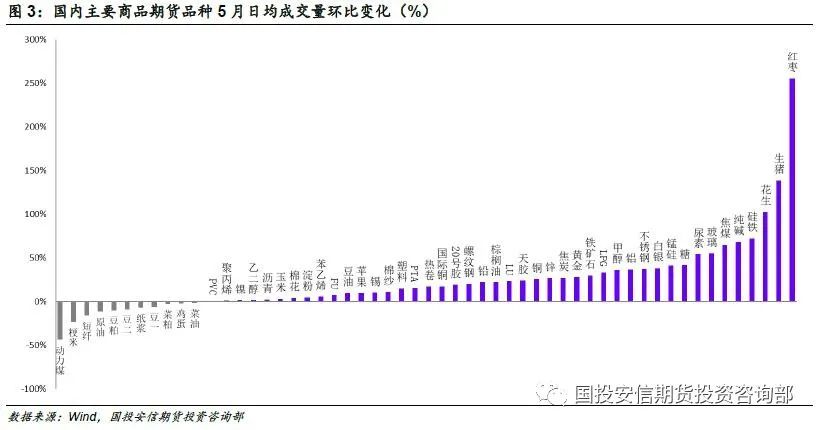

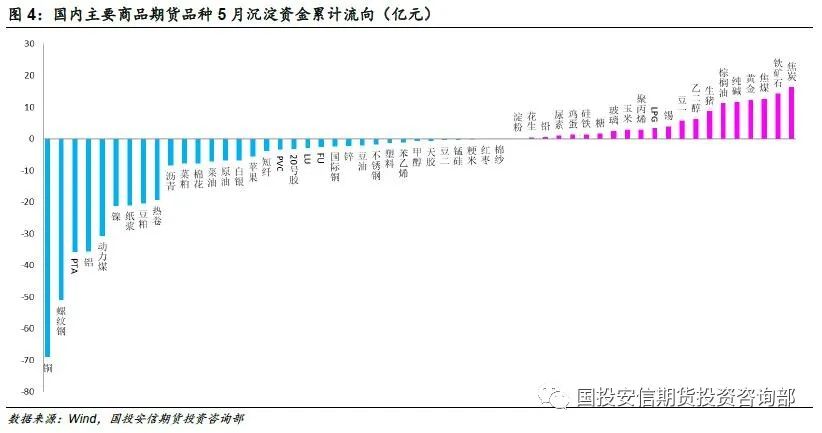

5月份国内大宗商品期货市场成交量略有增加,持仓量先增后减,沉淀资金在5月下半月流出比较明显;投机氛围进一步升温。截至2021年5月末,统计的55个品种中,44个增量、11个缩量;34个增仓、21个减仓;平均投机度超过1(即日均成交量超过日均持仓量)的品种数量高达42个。

2021年5月份,沪深300指数在触及振荡区间下沿后连续反弹,当月累计小涨4.06%;周期股的走势整体上先扬后抑,与大盘节奏恰好相反,但由于5月上半月周期股的表现显著强于大盘,所以全月累计来看,除农林牧渔、钢铁、纺织服装外,有色金属、化工、煤炭开采行业的股票指数涨幅依然持平或高于沪深300指数。

展望6月份,有关部门将继续落实保供稳价工作,但短期恐无法取得立竿见影的效果,在投机泡沫被挤出之后,实体企业或期现商的买入套保力量有可能成为大宗商品期货市场重要支撑,关注实货库底低、保供难度大、进口依赖度高的商品。我们预测商品板块的强弱顺序大致为:能源>煤焦钢矿>化工>油脂油料>软商品>非金属建材>有色金属>贵金属>谷物>农副产品。

点击阅读原文,可获取完整版PDF。

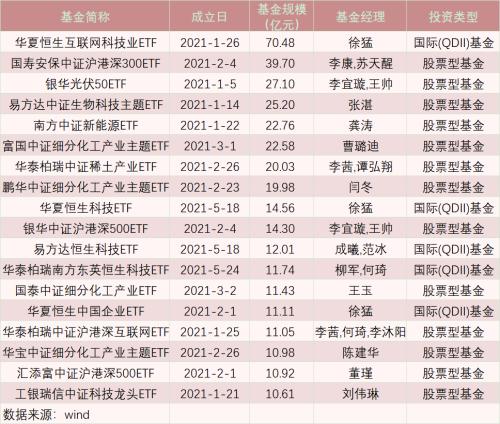

截至2021年5月底,中国期货市场共有64个商品期货品种,剔除上市不足一个月的新品种及持仓金额过小的品种,我们筛选出55个交投较活跃品种作为本期报告的研究对象,如表1所示。

1、市场交易行为分析

2021年5月份,国内大宗商品期货市场在加速赶顶之后高位回落,价格波动加剧、涨跌不一。铁矿石、动力煤、热卷、螺纹钢、焦煤、焦炭在政策扰动下振幅居前,这些品种纷纷在5月上半月刷新上市以来新高,但在5月下半月大幅回落,最终收跌,月内呈现倒V尖顶走势。行情转折点主要是5月12日和5月19日两次国务院常务会议聚焦大宗商品价格过快上涨问题。

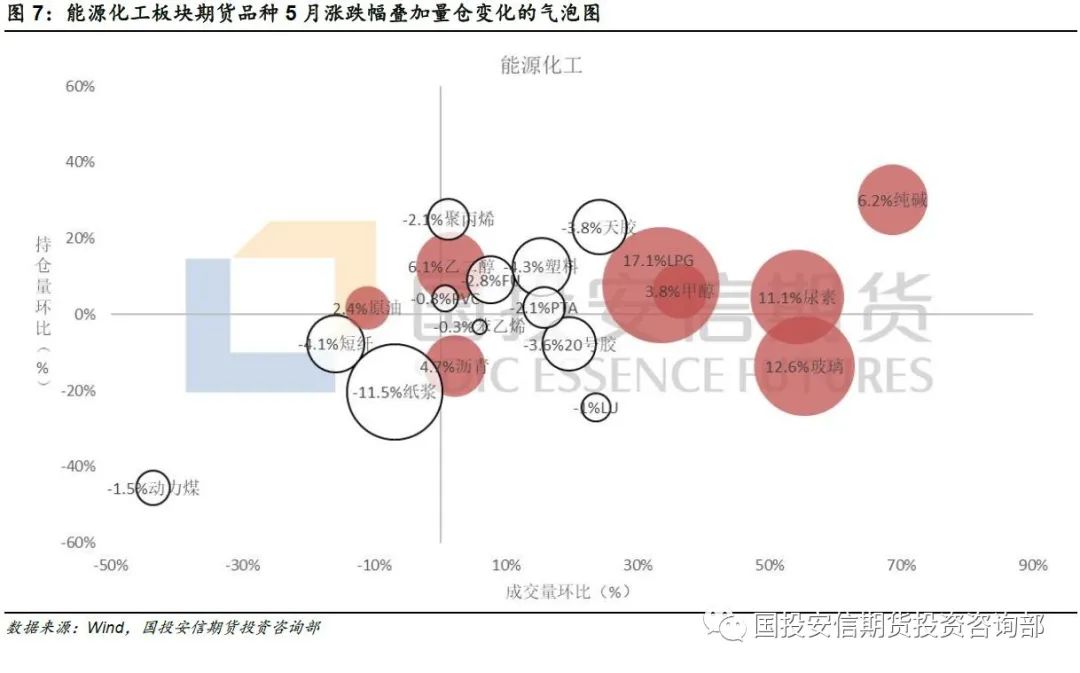

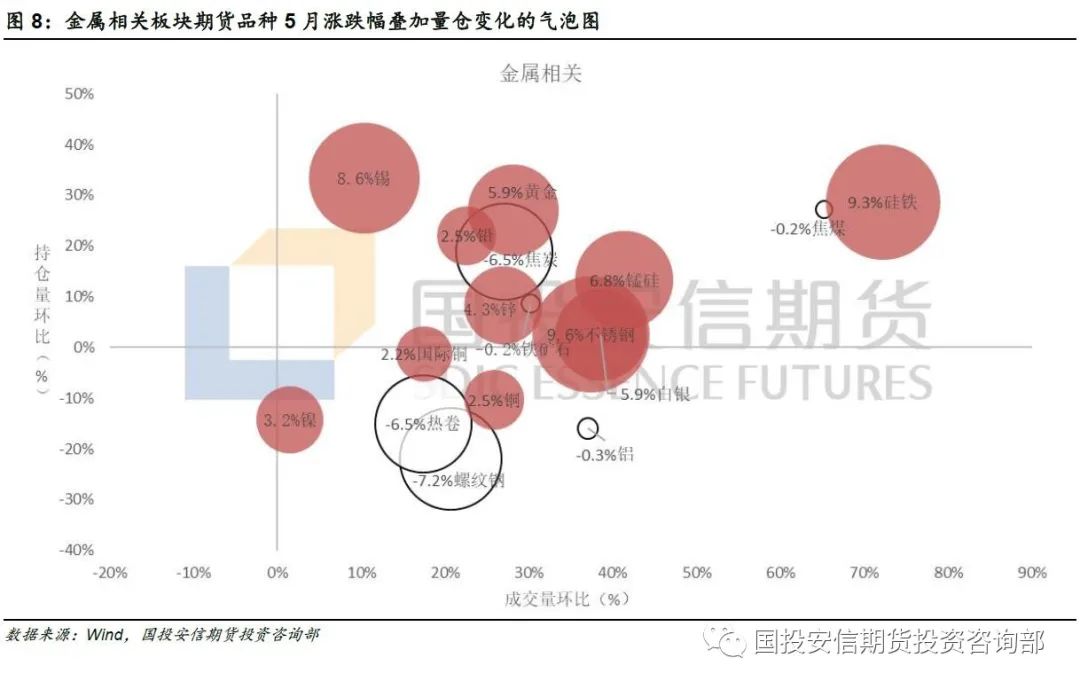

截至2021年5月末,统计的55个品种中,24个收涨、31个收跌。LPG、玻璃、尿素、苹果、不锈钢涨幅居前;生猪、纸浆、螺纹钢、热卷、焦炭跌幅居前。结合WIND商品大类指数的月度涨跌幅,5月份的商品板块强弱关系大致是非金属建材>贵金属>有色金属>软商品>化工>油脂油料>0>煤焦钢矿>能源>谷物>农副产品。

月差方面,截至2021年5月末,近强远弱的品种主要是棕榈油、动力煤、铁矿石等;近弱远强的品种依然是红枣、鸡蛋等。月差走强(适宜正套)的品种主要是鸡蛋、焦煤、焦炭、菜粕、豆粕,月差走弱(适宜反套)的品种主要是苹果、生猪、LPG。

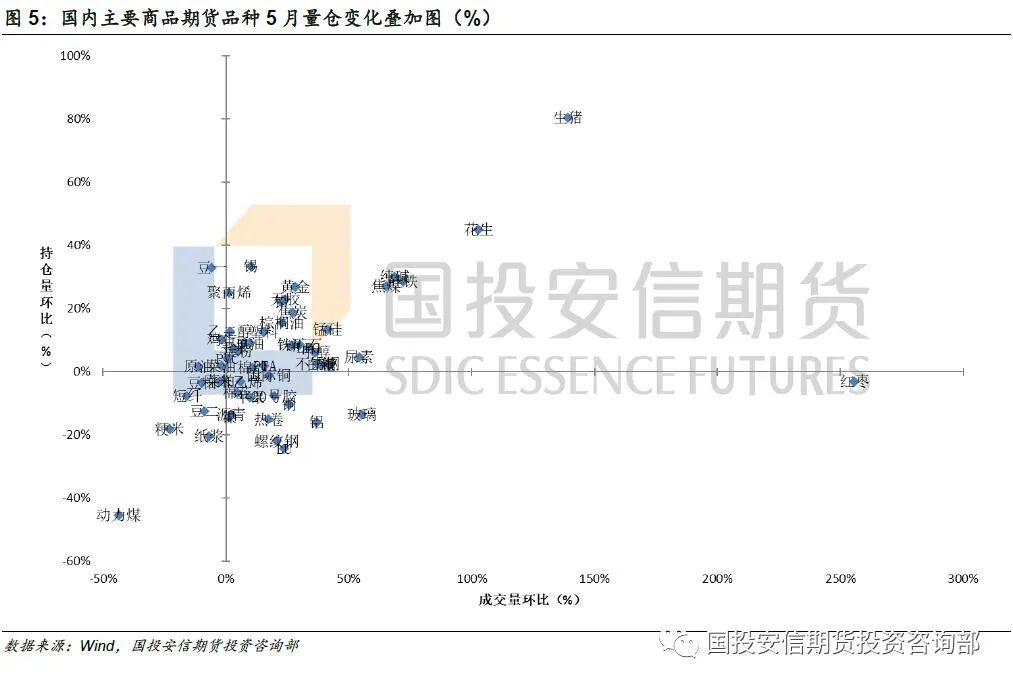

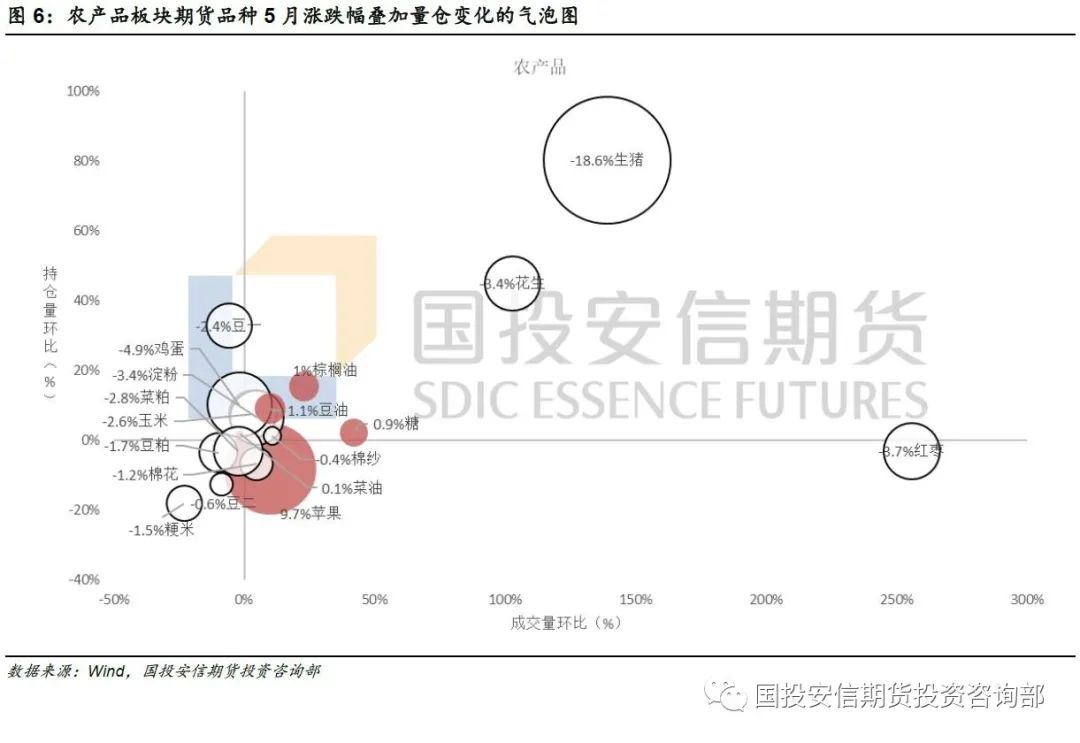

量仓方面,5月份国内大宗商品期货市场成交量略有增加,持仓量先增后减,沉淀资金在5月下半月流出比较明显。截至2021年5月末,统计的55个品种中,44个增量、11个缩量;34个增仓、21个减仓。显著放量且增仓的品种只有生猪、花生,而前期比较热门的品种诸如动力煤、纸浆、螺纹钢等纷纷减仓。

由于市场行情波澜壮阔,5月份国内大宗商品期货市场投机氛围进一步升温。统计的55个品种中,平均投机度超过1(即日均成交量超过日均持仓量)的品种数量高达42个。其中,红枣、玻璃、纯碱、螺纹钢、热卷、焦煤、硅铁、锰硅等品种的投机度都明显增加。

2、股期联动分析

2021年5月份,沪深300指数在触及振荡区间下沿后连续反弹,当月累计小涨4.06%;周期股的走势整体上先扬后抑,与大盘节奏恰好相反,但由于5月上半月周期股的表现显著强于大盘,所以全月累计来看,除农林牧渔、钢铁、纺织服装外,有色金属、化工、煤炭开采行业的股票指数涨幅依然持平或高于沪深300指数。

国家对于大宗商品价格过快上涨的干预终于有了实质性成效。产业链上游原材料生产企业的股价跟随商品期货价格在高位大幅波动,但是基于商品通胀预期不会立刻消失的考虑,这些企业股价的跌幅远不及期货短期的剧烈下跌。产业链中下游原材料消费企业的股价则普遍受到国家平抑商品价格过快上涨政策的提振,除饲料养殖、家用电器等行业外,其他中下游行业普遍反弹。

当前有关部门主要采取调研走访、倡导重点企业保供稳价、加强期现货市场联动监管、严厉查处恶意哄抬价格行为、提高期货交易保证金和手续费等措施来推进大宗商品保供稳价工作。这些措施有助于挤压大宗商品价格过快上涨过程中产生的投机泡沫,但短期无法改变部分商品供不应求的客观事实,因此市场依然看好周期股尤其是上游原材料生产企业的业绩改善。

为了更精准地分析期货品种与关联个股之间的联动性,我们又选择了热点商品期货及其所在产业链的龙头上市企业进行补充分析,以飨股期两个市场的投资者。

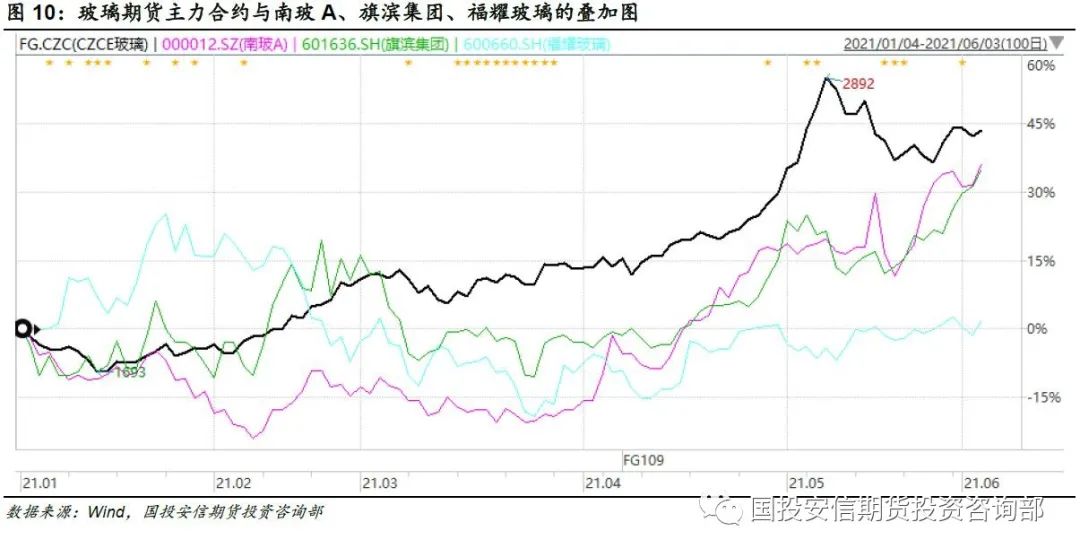

【玻璃生产企业:南玻A 000012、旗滨集团601636、福耀玻璃600660】

虽然玻璃价格在5月份也大起大落,但是跌势止步于5月初的水平,随后振荡收涨,间接反映出下游需求较好。如今有关部门要求行业龙头增产保供,在玻璃价格仍处于历史高价区间的阶段,这将相对推升龙头企业的业绩增长,因此5月份玻璃生产企业的股价反而是在国家加强商品价格干预之后逆势上扬。

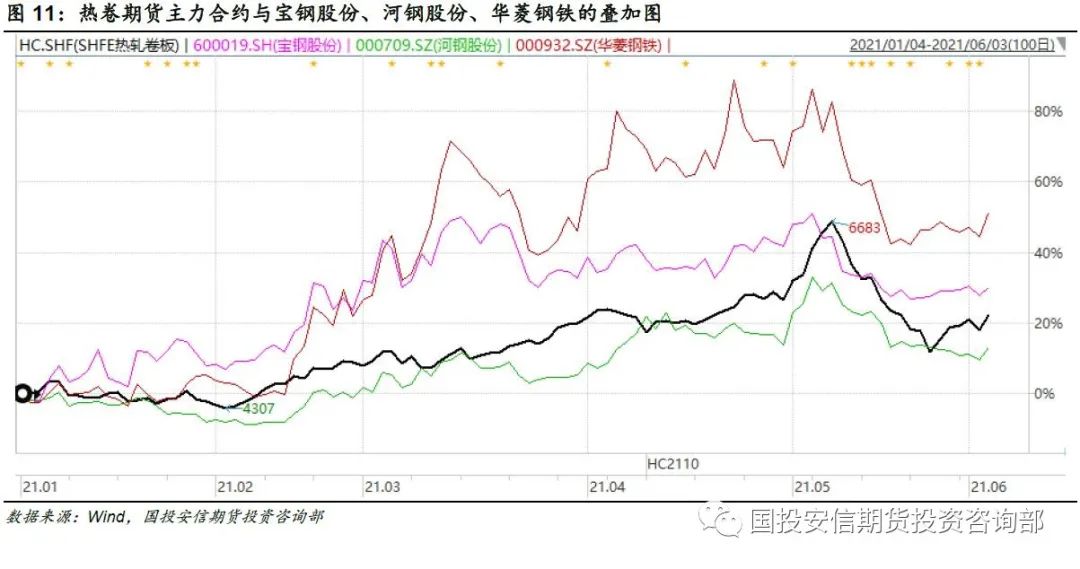

【钢铁企业:宝钢股份600019、河钢股份000709、华菱钢铁000932】

5月中下旬钢材价格拐头向下的跌幅要大于5月上旬的涨幅,同样地,钢铁股的月K线也是收跌的。今年以来,钢铁股与钢价的走势正相关性较高,只是不同个股的涨跌幅度存在差异。

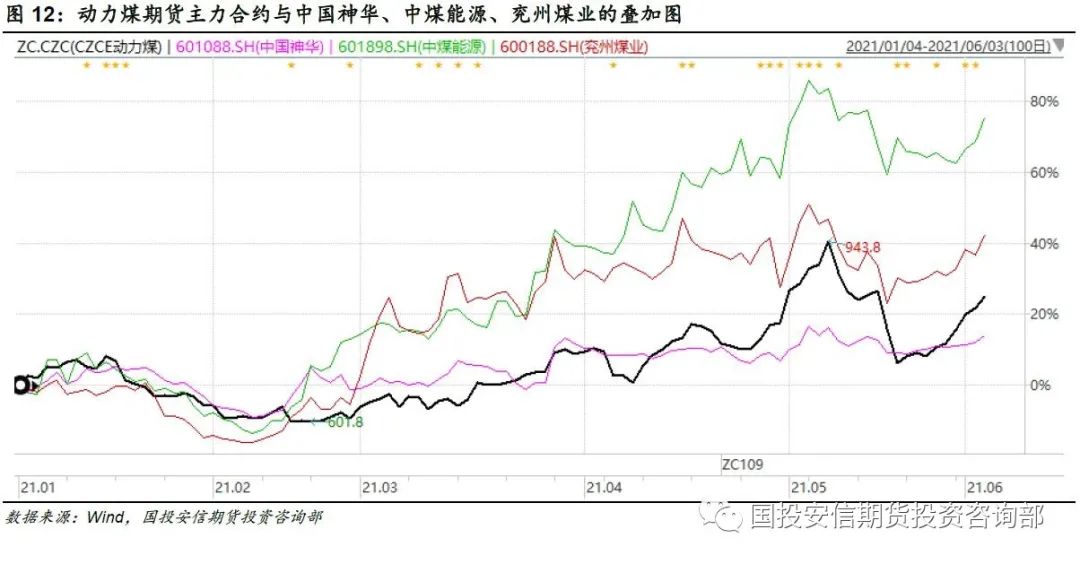

【煤炭企业:中国神华601088、中煤能源601898、兖州煤业600188】

与钢铁类似,今年以来,煤炭股与煤价的走势也基本正相关,只是不同个股的涨跌幅度存在差异。其中,市值最大的龙头中国神华波动率最低,而中煤能源的表现显著强于煤价本身。

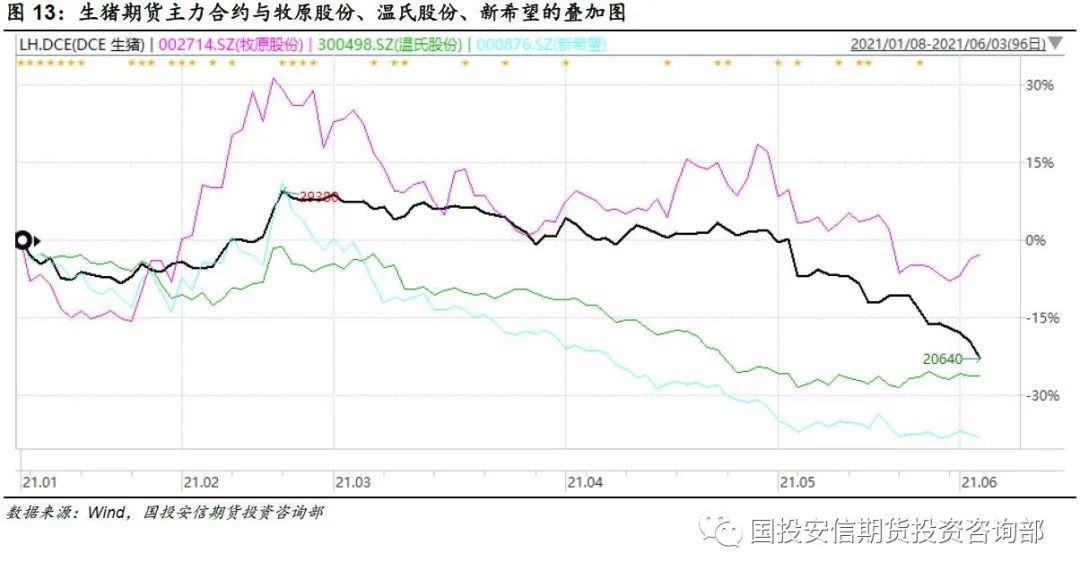

【生猪养殖企业:牧原股份002714、温氏股份300498、新希望000876】

今年春节过后,生猪期货一直领跌国内商品期货市场,5月份生猪期现货价格均进一步扩大跌幅,外购仔猪养殖已经亏损,自繁自养濒临亏损边缘。养殖企业股价弱势难改,但由于3-4月份养殖企业股价跌幅已经较大,所以5月份反而呈现低位振荡态势。

3、策略建议

回顾5月份,国内大宗商品市场在极致辉煌之后迎来转折,图表上的尖顶犹如刺破泡沫的利剑。海外商品市场虽然也有回调,但更早一步止跌企稳,并且收复跌势。

自上而下来看,市场上关于通胀周期和经济周期见顶的讨论增多,但美联储对通胀的容忍度超出市场预期,美元指数继续走弱至90关口附近,关注6月议息会议结果。自下而上来看,行政干预有效挤出了投机泡沫,商品多头积极止盈离场,但是正如上期报告中提及的“部分商品供应缺乏弹性,高价暂未改善供应受限问题”,现货供不应求的局面不可能在短期内迅速改变,很多商品期货市场跌幅超出现货市场,导致5月底商品期货市场又出现修复基差的反弹行情。

展望6月份,有关部门将继续落实保供稳价工作,但短期恐无法取得立竿见影的效果,在投机泡沫被挤出之后,实体企业或期现商的买入套保力量有可能成为大宗商品期货市场重要支撑,关注实货库底低、保供难度大、进口依赖度高的商品。我们预测商品板块的强弱顺序大致为:能源>煤焦钢矿>化工>油脂油料>软商品>非金属建材>有色金属>贵金属>谷物>农副产品。

关于具体品种的交易策略,欢迎关注我们在交易日根据最新分析推出的《盘中掘金》音频类策略产品,我们会持续跟踪每个策略并适时调整观点,相关跟踪情况汇总为《盘中掘金周度复盘》,在每周一通过本公众号发布。

(文章来源:国投安信期货)