铜:短期面临调整压力 中长期牛市格局不改

来源:中金有色研究134人参与讨论 2021-05-26 11:17:09

行业近况

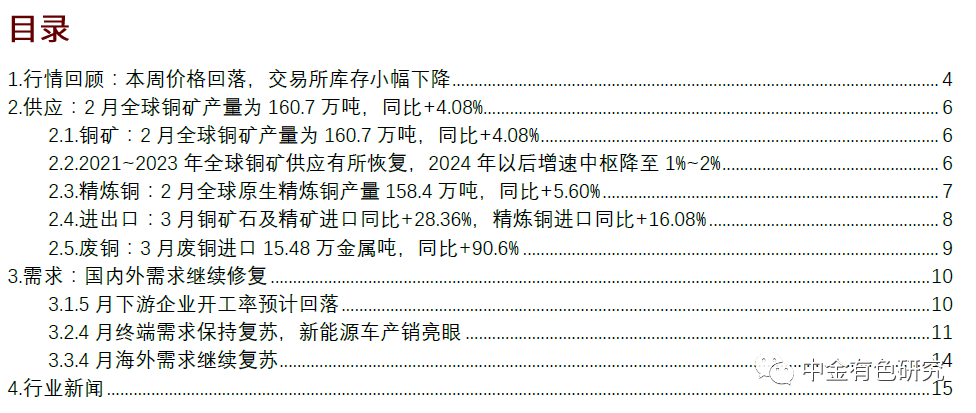

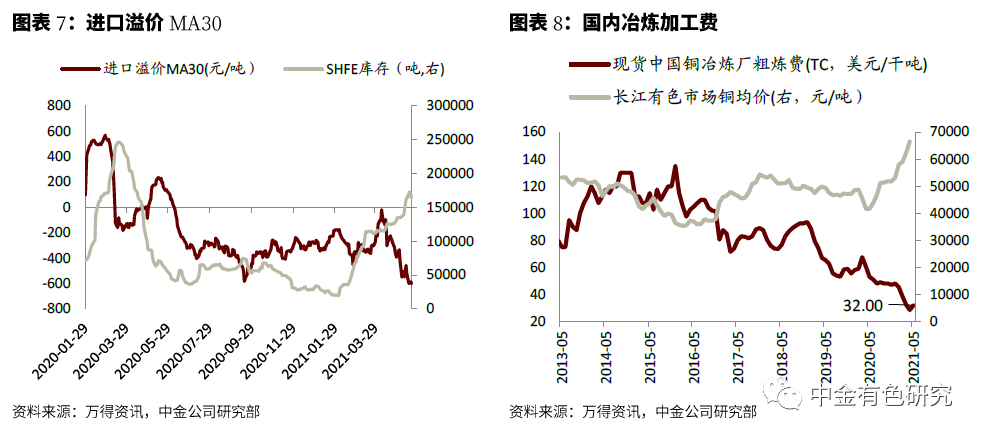

本周价格回落,三大交易所库存下降,国内社会库存第五周上行,冶炼加工费反弹。本周伦铜价格环比-2.15%,沪铜价格环比-2.36%。三大交易所库存环比-0.95%,国内社会库存环比+0.47%。5月国内铜冶炼厂TC现货加工费报32.0美元/吨,环比+12.28%。本周一是国常会再提管控大宗商品价格,二是本周美联储讨论了Taper的技术细节,削减资产购买将在首次削减以后的三个季度后完成。三是现货贴水加剧,国内社会库存继续累库,铜价回落。

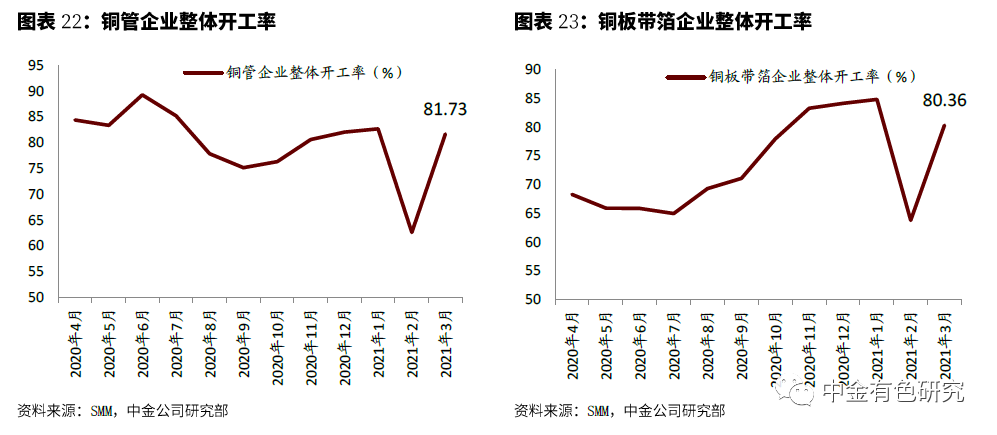

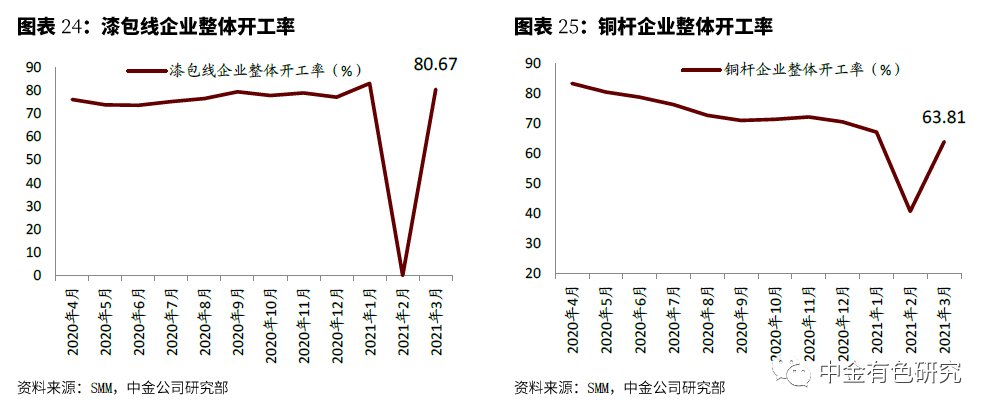

据SMM调研,预计5月下游加工企业开工率回落,但整体仍在高位。进入5月,铜价突破历史高位,下游加工企业在原料备库方面偏于谨慎,大都维持刚需采购。据SMM调研,预计铜管企业5月企业开工率为85.45%,环比下降3.96个百分点,预计铜杆企业5月开工率为70.45%,环比减少0.14pct。

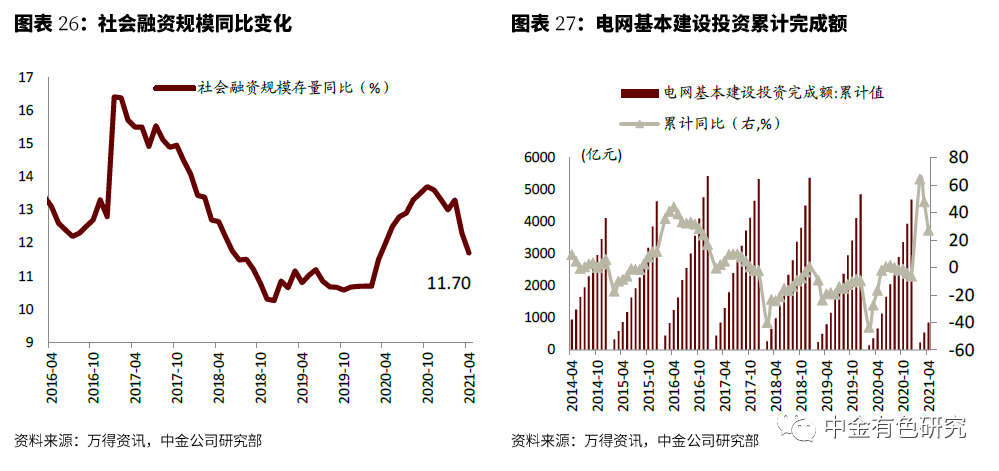

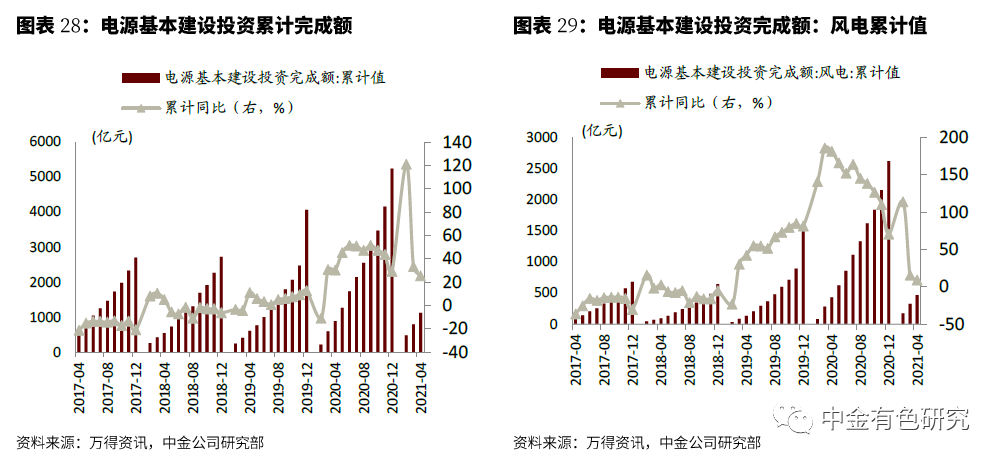

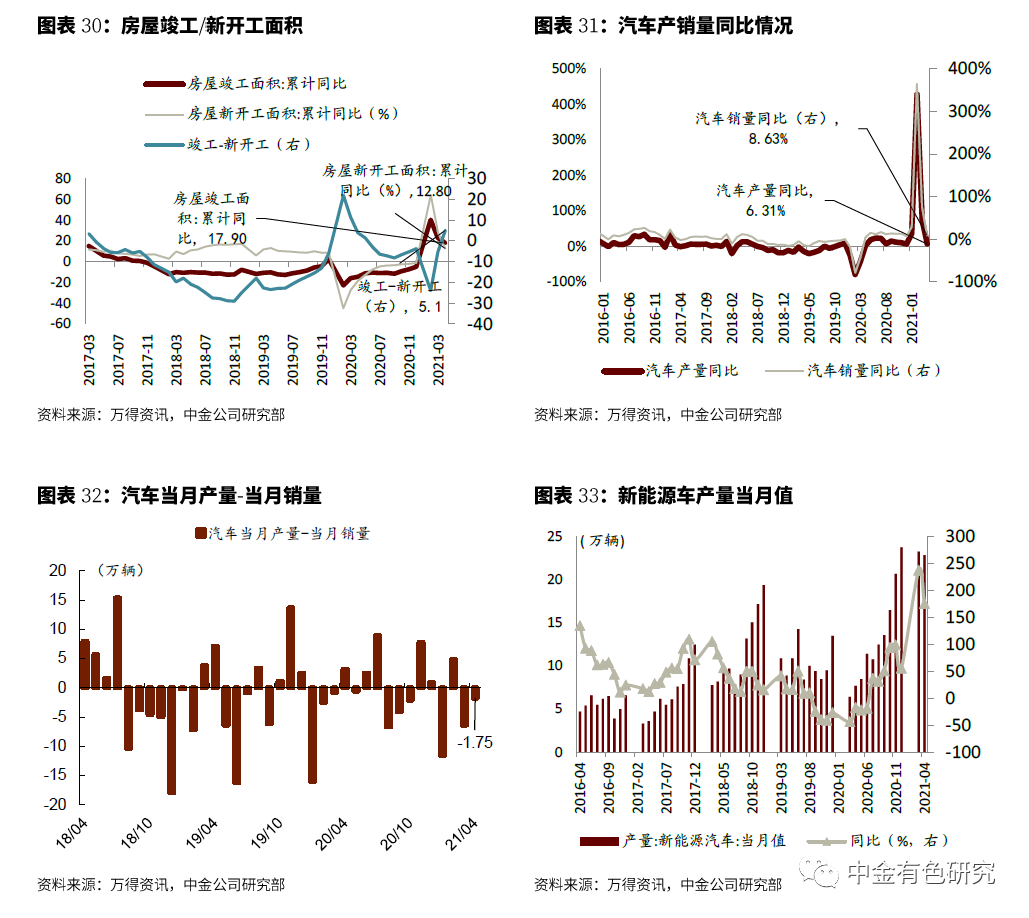

4月终端需求保持复苏。4月社会融资规模存量同比增长11.70%,较上月下降0.6pct;电网基本建设投资累计完成额累计同比+27.16%;房屋累计竣工面积同比+17.90%;汽车产量同比+6.31%,新能源车产量同比+175.90%。

评论

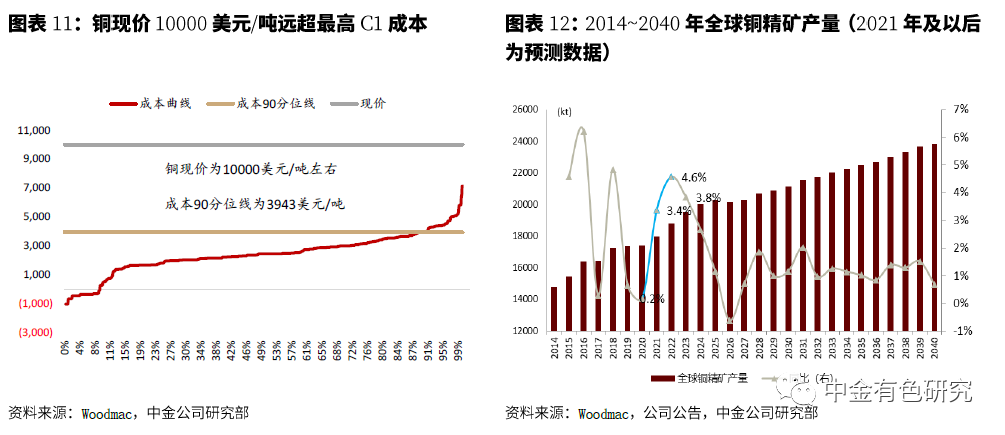

短期看,供应响应、货币正常化、需求弱于预期叠加政策定调,铜价回调压力增大。供应方面,高铜价下铜矿新建产能投产进度顺利,部分罢工传言尚未对供应产生实质干扰,供应响应逐渐加速;同时,TC边际回升,炼厂议价能力逐步增强。需求方面,高铜价压制下游加工企业开工率,呈现旺季不旺的特点。政策方面,美联储再提Taper以及国常会多次表态要调控大宗商品价格,压制铜市做多情绪。我们认为,短期铜价的驱动因素一是关注国内政策层面的控价策略;二是美联储货币政策的边际变化;三是国内及海外需求复苏程度;四是南半球逐渐进入冬季,新冠疫情是否再度干扰铜矿主产国的生产。长期来看,铜价中枢逐步抬升的格局不改。一是铜矿供应进入低速增长时代,加工费低位抑制铜冶炼产能;二是清洁能源革命背景下,铜需求空间将被打开。

风险

铜矿供应增速超预期;需求低于预期;美联储货币政策正常化早于预期。

正文

1、行情回顾:本周价格回落,交易所库存小幅下降

本周价格回落。本周伦铜价格较上周下跌223美元/吨,环比下跌2.15%(本周均价10376.4美元/吨),沪铜价格较上周下跌1796元/吨,环比下跌2.36%(本周均价74162元/吨)。

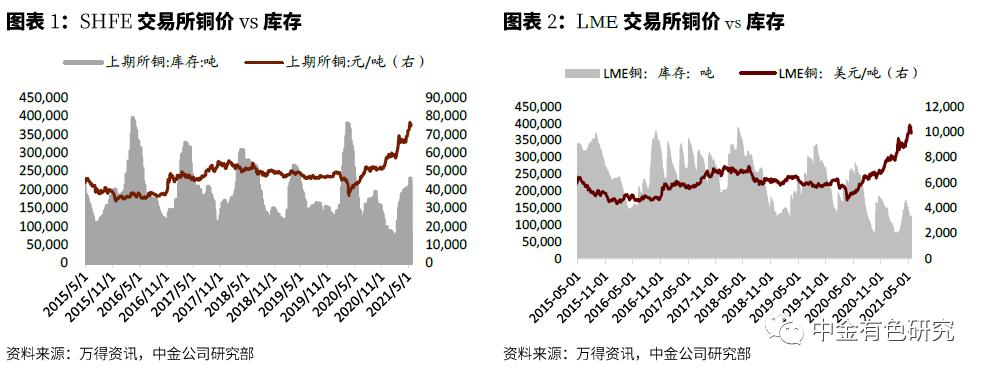

本周国内现货市场贴水加剧,现货需求不强。本周国内铜价期现价差较上周下跌162元/吨(本周均值为-622元/吨);铜价精废价差较上周下跌641元/吨(本周均值为215元/吨)。

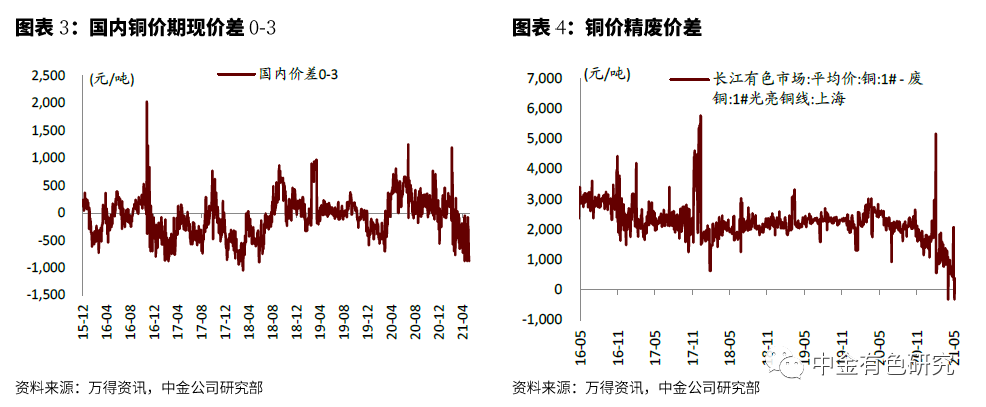

本周交易所库存下降,国内社会库存连续5周增加。本周三大交易所库存合计41.01万吨,环比下降0.39万吨,环比-0.95%。其中,LME库存12.67万吨,环比上升0.54万吨,环比+4.47%;上期所库存22.11万吨,环比下降0.81万吨,环比-3.51%;Comex库存6.23万吨,环比下降0.13万吨,环比-2.05%。国内社会库存合计53.75万吨,环比+0.25万吨,环比+0.47%。

本周冶炼加工费上行,铜精矿紧张局面继续缓解。5月国内铜冶炼厂TC现货加工费报32.0美元/吨,环比上涨12.28%。

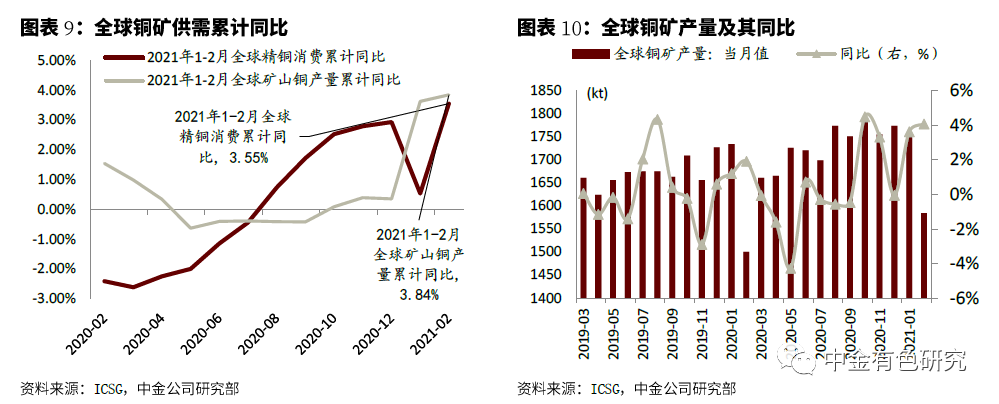

2。 供应:2月全球铜矿产量为160.7万吨,同比+4.08%

2.1。 铜矿:2月全球铜矿产量为160.7万吨,同比+4.08%

疫情影响逐渐淡化,全球铜矿产量保持恢复态势。据ICSG,2021年2月全球铜矿产量为160.7万吨,同比+4.08%,1-2月累计产量为334.9万吨,累计同比+3.84%。2021年2月全球精炼铜消费量为177.9万吨,同比+7.30%,1-2月累计消费量为385.2万吨,累计同比+3.55%。

2.2。 2021~2023年全球铜矿供应有所恢复,2024年以后增速中枢降至1%~2%

当前铜价在10000美元/吨附近,远超最高C1成本,随着疫情中的供需错配逐渐修复,2021Q3新增铜矿供应边际加速释放。

据我们测算,预计2021年下半年及2022年新增供应主要来自Quebrada Blanca、Kamoa-Kakula、Timok、Spence、巨龙等项目。2022年新增供应主要来自刚果、智利、秘鲁等国,新增供应占比分别为26%、16%、15%。我们预计2021年-2023年全球铜矿供应增速3.4%、4.6%、5%,2024年后年增速中枢系统性下降至1%-2%。

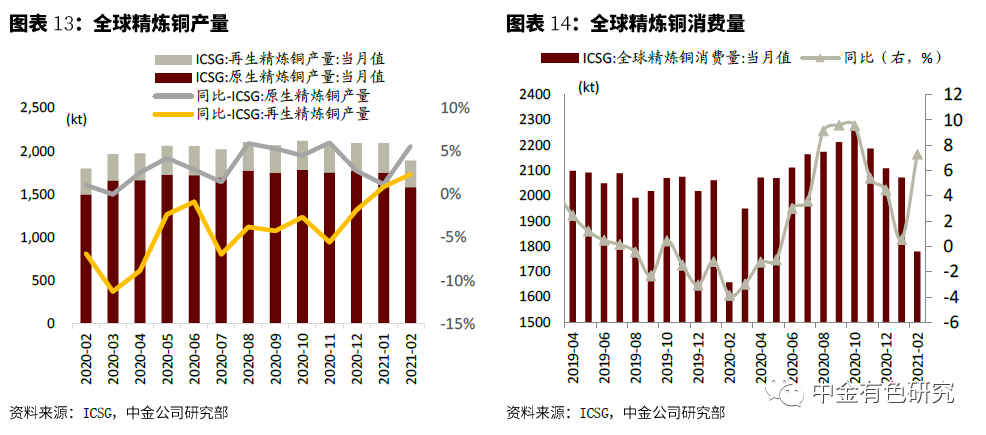

2.3。 精炼铜:2月全球原生精炼铜产量158.4万吨,同比+5.60%

2月精炼铜产量保持增长。据ICSG,2021年2月全球原生精炼铜产量158.4万吨,同比+5.60%;全球再生精炼铜产量30.6万吨,同比+2.34%。

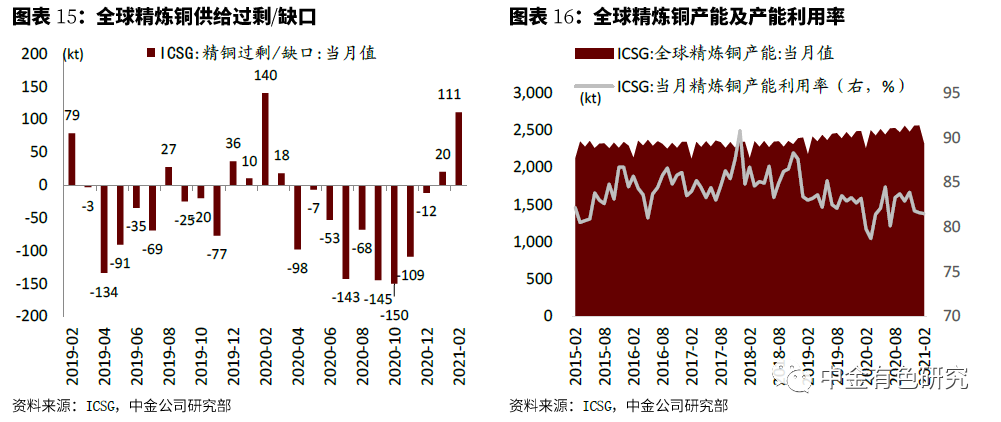

据ICSG,2021年2月全球精铜过剩111万吨。2021年2月全球精炼产量(原生+再生)为188.9万吨,同比+5.06%;2021年2月全球精炼铜消费量177.9万吨,同比+7.30%。2月精铜过剩111万吨,上月过剩20万吨。

2021年2月全球精炼铜产能为231.9万吨,环比-24.6万吨;2月产能利用率为81.5%,环比-0.1pct。

2.4。 进出口:3月铜矿石及精矿进口同比+28.36%,精炼铜进口同比+16.08%

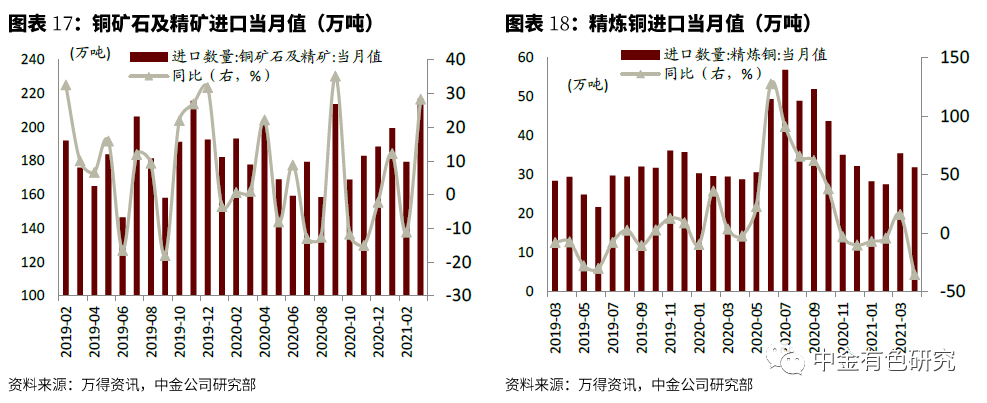

3月进口铜精矿保持增长。2021年3月我国铜矿石及精矿进口217.12万吨,同比+28.36%;3月精炼铜进口35.49万吨,同比+16.08%。

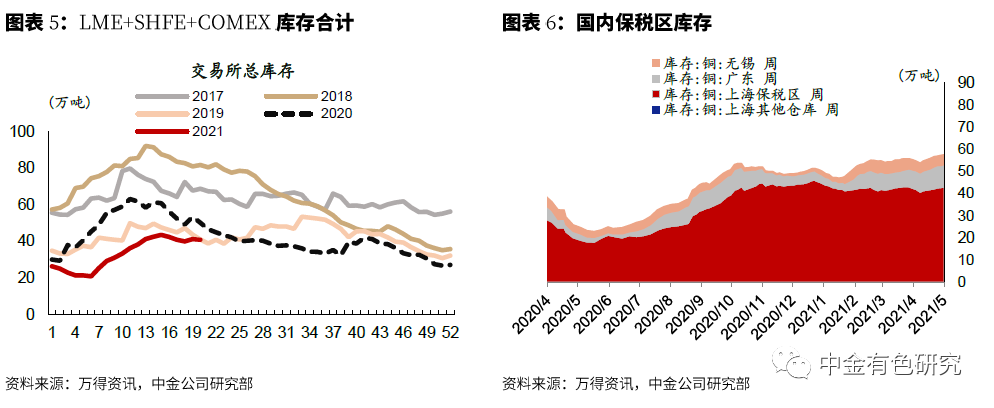

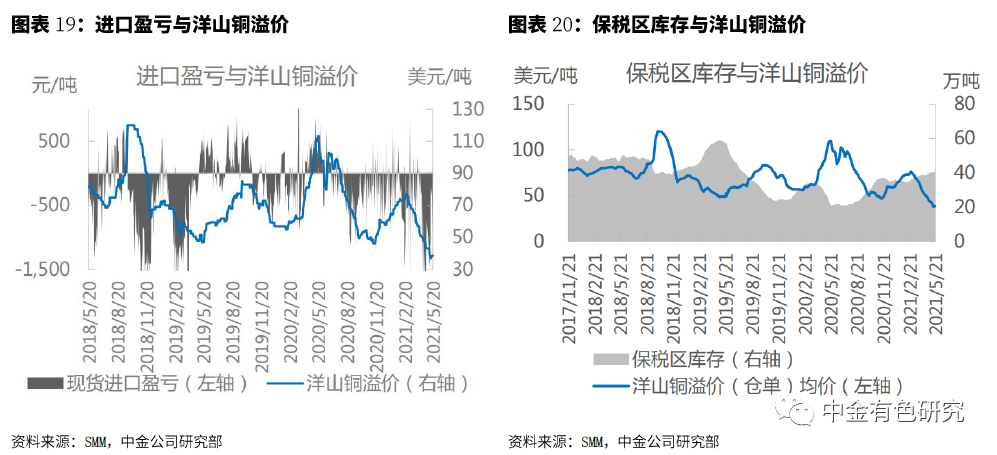

周内外贸市场交投延续清淡态势,买卖盘活跃度双双低迷情况下洋山铜溢价低位徘徊。本周上海保税区铜库存环比上周增加0.19万吨至40.38万吨,库存连续第五周增长。外贸市场交投氛围疲弱,本周进口亏损幅度在700元/吨左右波动,难以支撑报关进口需求,到港货源陆续流入保税库中,另外国内冶炼厂继续向保税库不断输入电解铜,带动库存的增长。

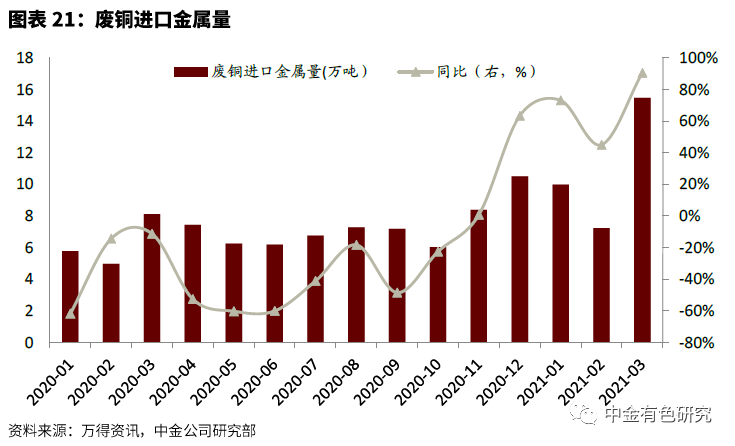

2.5。 废铜:3月废铜进口15.48万金属吨,同比+90.6%

2021年3月我国废铜进口金属量为15.48万吨,同比+90.6%,环比+113.98%。

3。 需求:国内外需求继续修复

3.1。 5月下游企业开工率预计回落

5月下游加工企业开工率预计回落,但整体仍在高位。进入5月铜价突破历史高位,下游加工企业在原料备库方面偏于谨慎,大都维持刚需采购。据SMM调研,预计铜管企业5月企业开工率为85.45%,环比下降3.96个百分点,预计铜杆企业5月开工率为70.45%,环比减少0.14个百分点。4月份精铜制杆企业开工率为70.59%,环比增加2.37个百分点,同比减少12.7个百分点。4月份铜管企业开工率为89.41%,同比增加4.99个百分点。

3.2。 4月终端需求保持复苏,新能源车产销亮眼

4月社会融资规模存量增速放缓。4月社会融资规模存量同比增长11.70%,较上月下降0.6pct。

4月电网基本建设投资累计完成额同比+27.16%。2021年1-4月电网基本建设投资累计完成额为852亿元,累计同比+27.16%。2021年1-4月电源基本建设投资完成额为1116亿元,累计同比+25.53%。2021年1-4月电源基本建设投资完成额中风电累计投资468亿元,累计同比+9.09%。

4月我国房屋累计竣工面积同比+17.90%。2021年4月房屋累计竣工22735.52万平方米,累计同比+17.90%,房屋新开工面积累计同比+12.80%,竣工-新开工同比差值为5.1pct,较上月-5.3pct提高10.4pct。

4月我国汽车产量同比+6.31%,新能源车产量同比+175.90%。2021年4月我国汽车产量为223.43万辆,同比+6.31%;销量为225.18万辆,同比+8.63%。其中,2021年4月新能源车产量为22.90万辆,同比+175.90%。

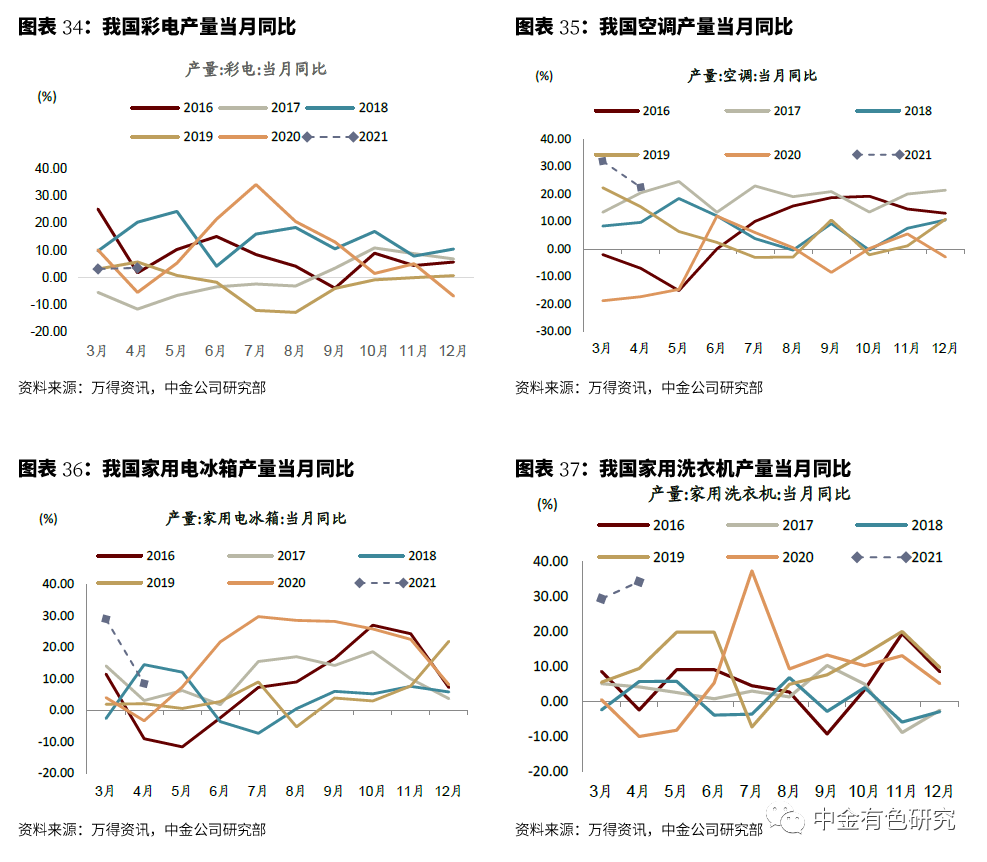

3月主要家电产量均有所提升。同比2021年3月彩电产量同比+3.6%,空调产量同比+22.5%,家用电冰箱产量同比+8.5%,家用洗衣机产量同比+34.20%。

3.3 4月海外需求继续复苏

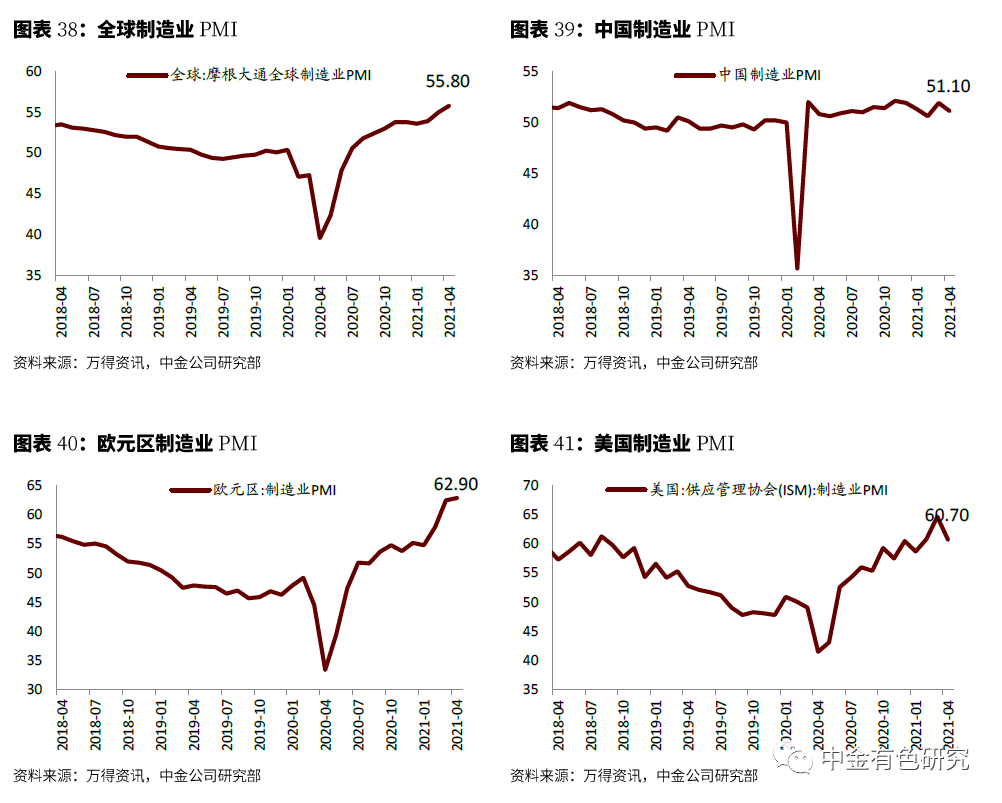

4月全球制造业PMI环比提高,中国制造业PMI小幅下降。2021年4月全球制造业PMI为55.80,前值为55.00;4月中国制造业PMI为51.10,前值为51.90;4月欧元区制造业PMI为62.90,前值为62.50;4月美国供应管理协会(ISM)制造业PMI60.70,前值为64.70。

4。 行业新闻

SMM:智利Escondida铜矿望达成协议但做好罢工准备。全球最大铜矿--智利埃斯康迪达(Escondida)铜矿代表矿工利益的工会周三表示,如果资方必和必拓不改变以往对其劳动力的“糟糕”态度,在即将到来的合同谈判中达成“公平且合理”的协议,将准备进行一场漫长的罢工。在6月开始谈判前的第一份书面评论中,工会表示正在准备一份提交给会员的合同提案。工会表示,在通过工会会员支付的额外税费建立应急基金,为他们提供罢工时的经济支持。潜在的罢工至少要到8月才会开始,届时埃斯康迪达铜矿项目的工人合同到期。

链接: https://news.smm.cn/live/detail/101481982

SMM:Glencore将于2022年重启Mutanda铜钴矿的运营。嘉能可计划明年在刚果民主共和国重新启动Mutanda(世界最大的钴矿,也生产大量铜)的生产。全球最大的铜生产商和领先的钴生产商之一嘉能可(Glencore)今年2月表示,穆坦达(Mutanda)的恢复生产过程正在进行中,但没有给出具体日期。

链接:https://news.smm.cn/news/101480820

SMM:必和必拓准备增加铜产量提高30万以上吨/年。多元化的矿业公司必和必拓已经宣布了从“面向未来的商品”中增加产量的计划,首席执行官迈克·亨利(MikeHenry)表示,已经制定了计划,在未来五年内将平均铜产量提高30万以上吨/年。亨利在美国银行证券2021年全球金属,采矿和钢铁会议上发表讲话时指出,该公司目前的投资组合处于有利位置,可以支撑对商品需求的预期增长,这将有助于全球脱碳和经济增长。他表示,政府的刺激和促进增长的议程预计将导致强劲的增长,通货膨胀的上升以及对矿产资源和石油和天然气的强劲需求预计将持续很长时间。正是在这种情况下,我们行业的资本纪律和多年来的勘探成功率下降,意味着满足这一需求的行业管道中的高质量增长项目越来越少。

链接:https://news.smm.cn/live/detail/101480829

(文章来源:中金有色研究)