全国赛参赛账户盈利回吐!累计亏损较多的品种是天胶、苹果、玻璃期货

来源:期货日报1122人参与讨论 2021-05-24 09:16:49

第十五届全国期货(期权)实盘交易大赛(简称全国赛)暨第八届全球衍生品实盘交易大赛(简称全球赛)开赛将近两个月。截至上周五,全国赛报名参赛账户数8.24万个,参赛总资金规模341.42亿元。全球赛方面,截至5月19日,全球赛参赛账户数855个,参赛资金约8889万美元。

上周,国内商品期货市场多数品种持续回落,“骤变”的行情令不少参赛者措手不及,使得全国赛参赛账户累计净盈利上周五回落至11.97亿元。据期货日报记者了解,全国赛账户累计净利润指标在上周初小幅上升后于下半周显著回落。

据统计,截至上周五,全国赛累计盈利账户数占比为30.84%,较前一周五小幅回落。其中,重量组盈利账户数占比51.38%,基金组盈利账户数占比62.64%,量化组盈利账户数占比49.79%,轻量组盈利账户数占比28.44%。全球赛方面,截至5月19日,累计盈利账户数占比为35.20%。

“部分参赛账户交易品种、交易手法比较单一,当品种走势无法与自己的操作产生共振时,就会导致盈利下降甚至亏损。”实盘大赛金牌导师白海波说,在全球流动性充裕的大背景下,大宗商品价格迎来了一波牛市行情,对整个产业链特别中下游企业带来了显著影响,“因此近期国家层面加强了对大宗商品市场的调控”。

“由于产业链利润分配失衡,矿山、钢厂等利润过高,而下游制造业企业压力加大,国家相关部门采取了相关措施。”海证期货研究所所长石头对期货日报记者说,受此影响,以黑色板块为首的大宗商品价格近期明显回落。

上周大宗商品价格的回落使得全国赛账户在不少品种上的累计盈利缩水,在一些品种上累计亏损扩大。截至上周五,参赛账户在铜、螺纹钢、铁矿石期货上累计盈利分别为3.25亿元、2.91亿元、2.29亿元,较前一周五分别减少0.44亿元、0.7亿元、0.47亿元;在天然橡胶、苹果、玻璃期货上的累计亏损较多,分别为1.74亿元、0.82亿元、0.78亿元。

“螺纹钢期货自5月13日开始的下跌行情逻辑是清晰的,但预判比较困难。之所以逻辑清晰,是指此轮下跌与国家释放调控信号有关,5月12日召开的国务院常务会议提出应对大宗商品价格过快上涨及其连带影响。预判困难是指市场对政策的提前预判比较困难,尤其是前期螺纹钢价格的上涨包含了减产预期因素。”西南期货分析师夏学钊说。

在白海波看来,黑色、建材等板块大幅回落是对前期快速上涨的一种修复,但不能由此判断大宗商品已经进入下行通道,每个品种都有自身不同的属性和行业特质。

“黑色系商品经过短期快速调整后,高估值风险已得到有效释放,中期来看,粗钢压产预期下成材供需仍将维持紧平衡,长流程的钢厂利润仍较可观,整个黑色系的高景气度仍可延续。”方正中期期货分析师梁海宽说。

夏学钊则认为,螺纹钢需求旺季高峰已经过去,而供应端的收缩预期可能转淡,单边上涨行情或已结束,“当行情多变难以把握之时,参赛者不妨降低仓位、多看少动,同时可以寻找确定性相对较高的套利机会”。

在今年的郑商所期权专项奖中,有4466个账户参与交易,目前暂居第一的是广州期货的“林川”账户,最高权利金收益为238.6万元。郑商所期权专项奖中交易商暂居前三的分别是华安期货、安粮期货和徽商期货。

全球赛方面,在芝商所设置的专项奖中,中国新永安期货的“飞起来”账户暂居NYMEXWTI期货组第一,美国盈透证券的“syourai”账户暂居NYMEXWTI期权组第一,美国盈透证券的“Cynthia”账户暂居微型E-迷你标普500指数期货组第一,美国盈透证券的“期权新手”账户暂居微型E-迷你标普500每周期权组(周五到期合约)第一,中国国际期货(香港)的“趋势投资”账户暂居COMEX铜期货组第一,美国盈透证券的“James007”账户暂居COMEX铜期权组第一,中一期货的“ovvea02”账户暂居CBOT大豆期货组第一,中国新永安期货的“K”账户暂居CBOT大豆期权组第一,中国新永安期货的“承谕”账户暂居10年期国债期货组第一,美国盈透证券的“柱大头”账户暂居澳元/美元期货组第一。

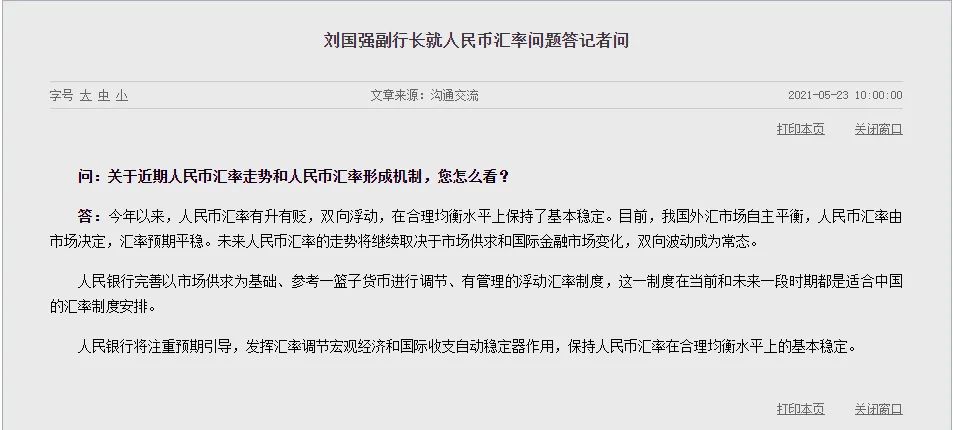

同时,全球赛也有新变化。期货日报记者近日获悉,为进一步服务全球投资者,新交所作为第八届全球衍生品实盘交易大赛赞助商,决定新增“迷你人民币期货奖”。该奖项的标的产品为迷你美元/离岸人民币期货(下称迷你合约),交易代码为MUC。

据了解,迷你合约于今年5月10日推出,规模相当于美元/离岸人民币期货标准合约的1/4。该合约的推出进一步扩展了新交所全套迷你期货产品至美元/离岸人民币期货。基于该合约的新交所“迷你人民币期货奖”半决赛奖励为价值3000元奖牌、奖杯及证书,总决赛奖励为价值7000元奖品、奖杯及证书。评选按参赛者参与相关品种交易的总收益额高低进行排名。半决赛成绩评定以7月26日当日收盘为准。

据新交所相关业务负责人介绍,为更好地服务全球不同类型的投资者,满足不同交易者的需求,新交所过去一年持续扩充包括迷你期货、全尺寸期货、弹性外汇期货和外汇期权在内的一系列外汇衍生产品,品种覆盖所有主要外汇货币,如美元/离岸人民币、印度卢比/美元或美元/印度卢比、美元/新加坡元、韩元/美元。

“与国际成熟市场相比,虽然中国衍生品市场起步晚,但在中国金融市场持续开放的过程中,投资者对中国衍生品的需求稳步上升,中国衍生品市场发展已经取得了巨大成绩。”上述新交所相关业务负责人对记者说,“相信未来中国将在全球衍生品市场中发挥更大作用。有分析人士认为,中国正引领世界经济从疫情中复苏,其巨大的增长潜力吸引着全球资本流入,预计人民币在全球贸易中的影响力也会日益增强。”

一直以来,新交所高度关注中国市场,不断加强与中国相关机构合作。“我们近期推出的美元/离岸人民币迷你期货合约,是对现有新交所美元/离岸人民币期货标准合约的补充。它为市场参与者提供了多一种选择,有利于对冲和交易策略精准度的提升。”前述新交所相关业务负责人介绍,虽然合约规模有所差异,但迷你合约规格与标准合约相似,而且二者之间的头寸和保证金可互换。

“未来,新交所将继续支持中国的人民币国际化,债券市场对外开放等。”该负责人说,中国市场将继续增长,而新交所则会继续为全球客户提供一个覆盖权益类、外汇类、商品类的多资产平台,使投资者可以交易中国资产、管理相关产品风险。

(文章来源:期货日报)