视科新材溢价七倍收购实控人资产,募投项目或未批先建

来源:壹财信 2021-05-06 14:23:15

来源:壹财信

作者:赵书涵

今年1月,国家市场监督管理总局官网通报了2020年皮鞋等37种产品质量国家监督抽查情况。其中,眼镜镜片的抽查涉及9个省(市)134家企业,不合格发现率为10.30%。而正在排队IPO的视光学材料和光学镜片生产商江苏视科新材料股份有限公司(下称“视科新材”)旗下子公司江苏新视客光电科技有限公司(下称“新视客光电”)就位列不合格企业名单中。

而这家子公司正是视科新材近三年业绩增长的动力来源,更是其跨过创业板申报门槛的关键,报告期内对其溢价七倍的关联收购或留下悬疑。

溢价七倍收购实控人关联资产,员工数量变动生疑

根据公开资料,2014年至2020年上半年,视科新材的营收规模分别为1,019.55万元、3,220.21万元、5,007.85万元、5,338.38万元、21,323.20万元、30,257.05万元、11,661.29万元;同期的净利润分别为69.21万元、456.66万元、1,111.73万元、-295.08万元、4,506.50万元、7,827.89万元、2,576.53万元。

视科新材的业绩在2018年迎来高速增长,营业收入迈入亿元级大关;净利润扭亏为盈,与之前年度相比达到一个峰值。视科新材发生如此巨大变化的背后离不开光学镜片业务的拓展。

2017年11月,视科新材联合镇江视科企业管理中心(有限合伙,下称“镇江视科”)、刘建中(视科新材实控人之一)、刘建明(刘建中的堂兄弟)、殷豪(刘建中的表兄弟)共同出资2,000.00万元设立新视客光电,5个股东的出资占比分别为51.00%、17.27%、9.75%、15.50%、6.48%。

新视客光电设立时的少数股东刘建中、刘建明、殷豪及镇江视科合伙人是丹阳鸿江光学眼镜有限公司(下称“丹阳鸿江”)、江苏潮华光电科技有限公司(下称“江苏潮华”)、江苏视客光学眼镜有限公司(下称“江苏视客”)三家企业的股东、管理层和外部投资者。三家企业也是从事光学镜片生产、销售,与视科新材的业务相近。

由于实控人刘建中对上述三家企业存在一定影响,为避免潜在的同业竞争,2017年12月,视科新材通过控股子公司新视客光电收购丹阳鸿江、江苏潮华、江苏视客三家企业拥有的镜片生产机器设备、原辅材料等经营性资产,成交价格为5,746.52万元,占视科新材2016年末经审计的资产总额比例为118.93%,构成重大资产重组。

资产收购后,丹阳鸿江、江苏潮华、江苏视客三家企业的原有业务、主要客户转入新视客光电,并在2020年6月进行了公司名称、经营范围的变更,新视客光电则在重组后为视科新材的发展带来全新的变化。

2018年,新视客光电正式开展生产经营活动。2018年至2020年上半年,新视客光电的光学镜片收入分别为12,940.49万元、19,077.53万元、7,556.92万元,占同期视科新材的光学镜片收入九成以上。并且,视科新材的光学镜片收入占主营业务收入的比例从2017年的20.96%攀升至2020年上半年的68.11%。

据招股书,新视客光电2019年至2020年上半年的净利润为4,367.70万元、1,203.26万元,占视科新材同期净利润的55.80%、46.70%。

这次资产收购不仅拓展了视科新材的业务线,也带动了企业用工人数的增长。据招股书,视科新材报告期各期末的员工人数为102人、516人、589人和595人。

但是其中销售人员和管理人员的人数变化引起了《壹财信》的关注。

招股书显示,2017年至2020年上半年,销售费用科目下,职工薪酬分别为78.56万元、551.04万元、588.31万元、225.21万元,各期销售人员的平均人数分别为11人、79人、84人、83人。2018年之后,视科新材的销售人员数量比较稳定。

但是,招股书披露,截至2020年6月末,视科新材的销售人员数量变成了19人,这与2020年上半年的平均人数相差巨大,短期内销售人员或流失严重。

另外,管理人员的数量也令人不解。2017年至2020年上半年,管理人员的平均人数分别为16人、70人、78人、95人,管理费用科目下的职工薪酬也随着增长。截至2020年6月末,视科新材披露的管理和行政人员数量为50人,这与2020年上半年的管理人员平均人数相差较大。

招股书披露的2020年6月末的研发人员数量则与2020年上半年的研发人员平均人数相同。管理人员和销售人员出现如此大的浮动,不知道是真的出现人员流动还是招股书信息披露出现重大错误,或需要给予解释说明

募投项目疑利益输送小股东,项目或未批先建

此次IPO,视科新材将募集42,196.01万元建设3个项目。其中,光学镜片搬迁及扩建新生产基地建设项目(下称“光学镜片项目”)的实施主体是控股子公司新视客光电。

光学镜片项目的投资总额是18,703.71万元,投入募集资金18,682.21万元。此项目将对新视客光电的光学镜片生产线进行搬迁和扩建,建设周期预计为24个月。

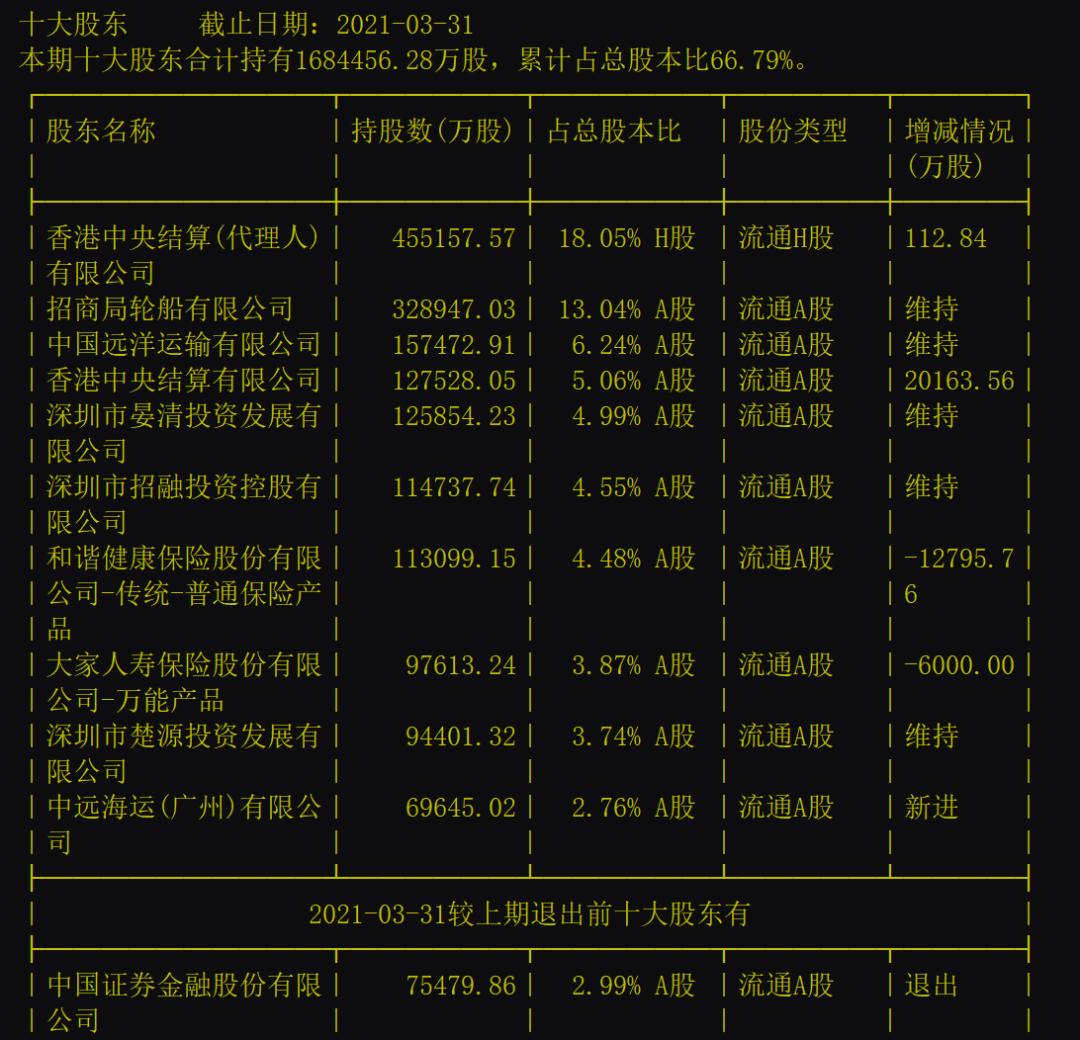

新视客光电在成立初期除了控股股东视科新材外,少数股东有4个。2019年中介机构进场尽职调查后,基于当时的审核指引要求及谨慎性原则,建议实控人刘建中将其持有的新视客光电全部股权转让给视科新材。

评估机构采用成本法(资产基础法)和收益法对新视客光电全部股东权益价值进行了评估。以2018年12月31日为评估基准日,新视客光电股东全部权益价值采用成本法(资产基础法)和收益法的评估结果分别为8,474.70万元和40,131.91万元,最终评估结论以收益法评估结果为准。新视客光电股东全部权益评估价值为40,131.91万元,评估值比账面净资产增值35,392.69万元,增值率为746.80%。

2019年5月,视科新材的实控人刘建中以3,900.96万元的价格将持有的新视客光电9.75%股权(对应出资额195.048万元)转让给视科新材,该股权转让价格系在参照资产评估报告,并经双方协商确定新视客光电股东全部权益价值为40,000.00万元的基础上计算得出。

此次溢价收购,实控人刘建中获益高达7倍。

截至招股书签署日,视科新材在新视客光电的出资比例为60.75%,镇江视科的出资比例为17.27%、刘建明的出资比例为15.50%,殷豪的出资比例为6.48%。

募投项目的实施主体选择控股子公司,新视客光电现有3位少数股东将从募投项目中获益。

此外,另一个募投项目“年产1.1万吨光学树脂单体项目”(下称“光学树脂单体项目”)的实施主体是视科新材的全资子公司江苏淮金新材料科技有限公司。招股书显示,此项目的建设分两期,一期建成年产1.1万吨光学树脂单体,建设周期24个月,二期配套建成8,100吨丙烯酸酯,建设周期12个月,合计项目建设周期为36个月。

但是该项目2019年7月编制的环评文件显示,项目的建设周期为18个月,并且环评文件中还提及拟建项目的营运时间预计在2020年3月。不过,光学树脂单体项目的环评文件获得批复的时间在2020年7月9日。按照环评文件和批复文件的时间来看,视科新材的该募投项目或存在未批先建的违法行为。

(截图来自环评文件)

另外,《壹财信》还发现视科新材官网披露的信息与招股书存在差异。其官网介绍,视科新材现有授权发明专利23件,注册商标42项,但是招股书显示视科新材目前的发明专利是27项,注册商标52项。

视科新材上述的诸多问题是否会影响到其上市,《壹财信》将继续关注。

The post 视科新材溢价七倍收购实控人资产,募投项目或未批先建 aPPeared first on 壹财信.