深夜突发!OPEC+确认维持5—7月增产计划,油价不跌反涨,印度“海啸式”疫情将如何影响全球供应链?

来源:期货日报 2021-04-28 09:25:36

OPEC+确认维持5—7月的增产计划

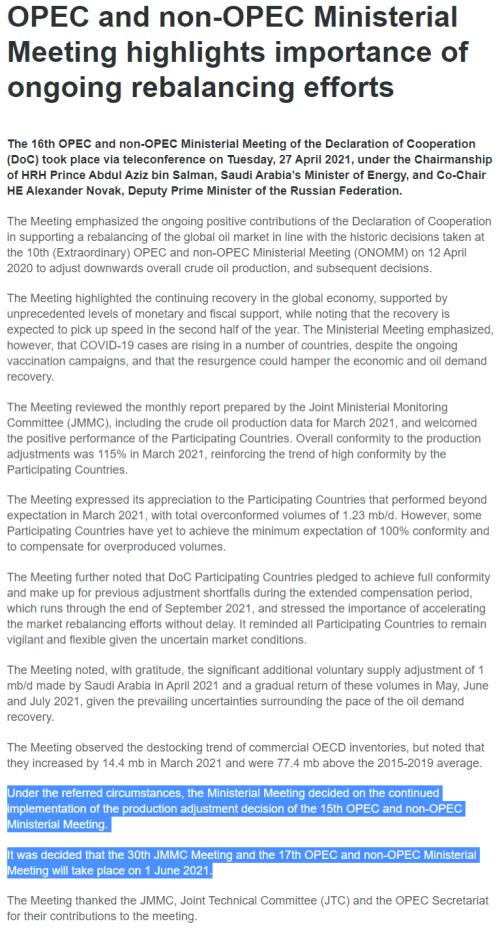

昨夜今晨,OPEC在官网发布声明,确认维持5—7月的增产计划。此外,OPEC+联合部长级监督委员会(JMMC)决定,原定于本周三举行的全体部长级会议不再召开,2021年6月1日将举行第30届JMMC会议以及第17届OPEC+部长级会议。

根据4月1日会议,OPEC+将在5月和6月分别增产35万桶/日,7月增产44.1万桶/日;沙特也将逐步撤回100万桶/日的自愿减产,将在5月至7月分别“增产”25万、35万、40万桶/日。也就是说,OPEC+将在5—7月合计“增产”逾200万桶/日。

消息发布后,国际油价不跌反涨,创出接近两周最大涨幅。分析人士认为,尽管印度疫情对油价产生了一定的负面作用,但对需求强劲复苏的乐观情绪抵消了市场对疫情的担忧。

不过,昨晚公布的美国API库存数据意外增加抑制了油价的涨幅。数据显示,上周美国原油库存增加431.9万桶。截至今日凌晨收盘,WTI 6月原油期货涨幅1.29%,报62.94美元/桶。布伦特6月原油期货涨幅0.47%,报66.42美元/桶。

一季度钢铁市场火热 钢企净利实现大增

4月27日,中钢协副会长兼秘书长屈秀丽在一季度信息发布会上表示,要加大国内外铁矿石的开发开采力度,提高钢铁工业资源保障能力,遏制铁矿石价格不断上涨的势头。

屈秀丽说,今年以来,我国经济运行持续稳定恢复,为钢铁工业发展提供了良好环境。一季度,我国钢铁行业呈现产量保持增长、下游行业持续恢复、钢材出口恢复性增长、钢材价格国外涨幅大于国内、亏损企业明显减少、节能环保指标持续改善的态势。

据期货日报记者了解,今年一季度,我国生铁产量2.21亿吨,同比增长8%;粗钢产量2.71亿吨,同比增长15.60%;钢材产量3.29亿吨,同比增长22.50%。据中钢协测算,一季度主要用钢行业实际钢材消费增长47%,其中建筑业增长49%,制造业增长44%;我国粗钢表观消费量为25896万吨,同比增长15.3%。

“今年一季度,进口铁矿石价格大幅上涨。同时,钢材价格上涨较快,国外涨幅大于国内。据中钢协监测,一季度,国内市场钢材价格保持上升走势。到3月末,中国钢材价格指数(CSPI)升至136.28点,比年初上涨9.44%,同比上涨37.37%。”屈秀丽说,今年以来国内钢材价格持续上涨,一方面受需求拉动,另一方面受进口铁矿石价格大幅上涨推动,同时也受国际市场恢复和大宗商品价格普遍上涨影响。

据国际咨询机构CRU数据,3月国际钢材价格指数为246.0点,比年初上升28.9%,同比上升58.9%。

屈秀丽表示,在国内经济持续恢复为钢铁工业发展提供机遇的同时,国际疫情仍在蔓延,国际环境依然复杂严峻,国内经济恢复的基础尚不牢固,钢铁工业也面临着供需结构有待优化、企业成本压力增大、低碳发展势在必行等新的挑战。下一阶段,钢铁行业将继续巩固供给侧结构性改革成果,多措并举严禁新增产能,严格做到减量置换,推动和鼓励钢铁企业实施市场自律、兼并重组,进而优化结构,促进市场供需平衡。

在促进产业链长期稳定和可持续发展方面,屈秀丽表示,钢铁行业要采取有效措施,加大国内外铁矿石的开发开采力度,提高钢铁工业资源保障能力,遏制铁矿石价格不断上涨的势头;更要关切下游用户的需求,积极优化产品结构,提高产品质量,改善服务质量,为下游行业转型升级提供强有力支持。

“同时,钢铁行业将扎实推进绿色低碳发展,加大超低排放改造力度和速度是当前的首要任务。按照2030年前实现‘碳达峰’和2060年前实现‘碳中和’的目标要求,加快研究钢铁行业低碳发展路线图。”屈秀丽说。

钢材价格上涨拉动了钢企经济利润的大幅提升。据中钢协统计,一季度,会员钢铁企业营业收入15417亿元,同比增长52.28%;实现利税1004亿元,同比增长159.94%;利润总额774亿元,同比增长247.44%。

一季度报告出来后,不少投资者说,如今终于告别廉价的钢价了,钢企再也不是卖一吨钢材挣一瓶矿泉水的时代了,今年的钢企又扬眉吐气了一把。

西部期货高级分析师谢栩认为,一季度钢企利润大增主要有两方面原因,一方面是去年年初疫情原因导致的低基数原因,另一方面,今年一季度我国经济强劲复苏下钢材供需两旺,我国主要用钢行业实际钢材消费增长47%,粗钢表观消费量为25896万吨,同比增长15.3%。同时海外需求持续复苏,全球钢材消费整体表现强劲。在需求支撑下,国内外钢材价格均处于高位水平,国内主要钢材价格不断创出新高。从供应端来看,我国一季度粗钢产量2.71亿吨,同比增长15.6%。供需双旺以及高价格造就了一季度钢企利润大增247.44%。今年在碳中和、碳达峰的政策大背景下,钢铁行业面临新一轮的供给端变革,重点举措是压减粗钢产量不高于去年水平,唐山限产政策率先出台,后期限产政策有进一步扩大化的预期。

光大期货黑色系研究总监邱跃成告诉期货日报记者,目前上海市场螺纹钢和热卷价格分别为5270元和5780元,较去年末分别上涨了790元和980元。同期青岛港(行情601298,诊股)PB粉价格为1270元,较去年末上涨193元;日照港(行情600017,诊股)准一级冶金焦价格为2400元,较去年末下跌200元。综合测算目前长流程钢厂螺纹成本约4550元,较去年末上升250元。钢材价格上涨幅度远大于成本上升幅度,使得钢厂利润大幅扩张。

“当前螺纹强势的原因主要是宏观与基本面形成共振下的强预期主导行情。全球货币宽松,流动性泛滥下的通胀预期推高大宗商品;碳中和政策下唐山严格限产并有扩大化的预期;需求处于季节性旺季,表需和成交都处于高位水平,库存持续去化。”谢栩说。

谢栩认为,后期行情的演绎要关注主导因素的边际变化,其中最大的变量在于需求端的强势能否持续,5月份需求进一步走高的难度很大,如果需求高位回落价格上将会走出修复预期差行情。短期来看,5月份强预期高估值下的价格面临调整压力,建议不过分追高,警惕高位风险。

铜铝均创下近十年新高 沪镍强势收涨3.61%

本周前两个交易日,有色金属品种强势上行。4月27日,沪期铜主力合约价格最高触及72820元/吨,创下自2011年9月份以来新高。镍价近两日也强势上涨,沪期镍主力合约两个交易日共计涨幅超5%。

“供给瓶颈持续成为近期国际铜价上涨的主要原因。”嘉盛集团母公司StoneX资深金属分析师Natalie Scott-Gray对期货日报记者表示,事实上,印度疫情“海啸式”蔓延对铜的影响微乎其微,但全球其他资源品生产国仍存在供给瓶颈,因此铜的涨价预期居高不下。

值得一提的是,昨日智利港口工人呼吁采取罢工行动。本周早些时候智利国会以高票通过一项议案,允许工人从其养老基金中进行第三轮提前支取养老金。但该国总统塞巴斯蒂安·皮纳出面阻止了议案,引发了这次罢工呼吁。在全球铜矿产量中,智利的产量占到四分之一。

此外,Natalie Scott-Gray认为,从技术图形来看,伦铜虽然进入超买区域,但铜价的长期上涨趋势保持较好,并且COMEX管理型基金的长期头寸也在一定程度上提振了铜的人气。

英大期货有色研究员李全冲告诉期货日报记者,全球经济复苏预期提振工业品价格。一方面,欧美等全球主要经济体近期公布的经济数据表现强劲,提振市场对全球经济前景的乐观预期;另一方面,4月以来美元指数振荡下行,对有色金属价格形成支撑。

“在海外通胀预期升温、新能源新基建、碳中和、疫情下市场的供需错配等多重因素的共同作用下,以铜铝为代表的有色金属品种价格连续走高。”国信期货有色金属分析师顾冯达认为,当前市场正处于二季度传统消费旺季下的“备货去库存、供需紧平衡”的产业链微妙现状,较容易受市场预期变量影响未来价格的方向性选择。

镍价近期止跌企稳,昨日强势上涨。对此,方正中期期货有色高级分析师杨莉娜认为,在有色金属上涨氛围的带动下,镍价止跌企稳。镍需求好主要体现在不锈钢高排产延续,镍生铁和进口镍铁等需求较好。而新能源汽车产业高成长性,也令硫酸镍的需求保持高景气,但是技术改进和替代资源,以及印尼湿法项目进展,也令后续硫酸镍保持对其它镍产品的持续高溢价时间预期不断在调整和变化。

展望后市,国信期货镍研究员尹心认为,镍价或将在基本面多空交织下维持宽幅振荡。进入4月,菲律宾雨季结束,原矿供应逐步宽松,港口库存转为累增,原矿价格高位回落,在印尼镍铁进口量持续大增的背景下令供应端压力增加。需求端持续回暖,自镍价现货回调后,硫酸镍及电解镍价差始终处于高位,利润刺激下前驱体产商购买镍豆熔炼硫酸镍的意愿增加,3—4月镍豆库存持续去库。

印度疫情将如何影响全球供应链?

印度新冠疫情新增确诊人数已连续五天超过30万。分析人士认为,由于数据失真、医疗体系崩溃、疫苗供给短缺,因此印度疫情仍有进一步恶化的可能。

印度是主要的铁矿石、钢材生产和出口国之一。2020年全年,中国累计从印度进口了4480万吨铁矿石。4月27日,最具代表性的中品矿石价格指数普氏62%铁矿石指数报193.65美元,创下历史新高。

Natalie Scott-Gray认为,印度疫情对铁矿石价格的影响并不大,相反,中国和欧美国家不断增加的需求才是此轮铁矿石价格上涨的主要原因。

“如果按照印度当前的情况,5—6月钢材生产有下滑的风险,而铁矿石目前来看影响较小。因为印度的铁矿石出口主要以低品位矿为主,但中国和欧美国家的需求主要以生产效率更高的中高品位矿为主,因此印度铁矿石生产和出口方面的变化对国际市场的影响有限。”Natalie Scott-Gray表示,不过,印度部分制造企业目前已经停工,这可能导致钢材需求下降,但鉴于钢材价格仍以国际需求为前提,因此影响仍不显著。

此外,印度作为全球棉花生产、消费以及纺织品服装出口大国,2020年印度棉花出口占全球13%的市场份额,从原材料供给来看,因印度疫情印度棉出口受到影响,除印度外全球棉花供给短期内预期减少。消费方面,2020年印度棉花消费量占全球棉花总消费的21%,印度疫情亦会影响到全球棉花消费预期。2020年,印度纺织品出口占全球7%市场份额、服装出口占全球4%市场份额,这部分市场份额将因疫情被其他国家抢占一部分。

“近期,因印度疫情严峻,下游订单有所回流。不过,在印度不封国的情况下,订单转移至国内的量终将受限。此外,从时间上讲,目前已过纺织旺季,因印度疫情而转移的订单也较为有限。”弘业期货棉花高级分析师王晓蓓说。

不过,天风期货棉花高级分析师陈晓燕认为,印度疫情影响对棉花的影响主要有三个方面,一是对印度新棉种植,暂时对印度新棉种植基本没有影响。二是对订单转移,传言印度订单转移部分给中国,目前这个事情有待考证。三是印度国内消费。去年印度疫情导致印度国内消费下降15%—20%,今年看目前情况还没出现这么大降幅,估计还是有些影响的,其中印度纺纱开机率已由9成下降至不足7成,估计后期还可能下降,对全球消费小幅偏空。

值得一提的是,近期原油价格围绕60美元/桶区间整理。本周PTA随油价反弹,主力合约增仓上行,周内上涨2.63%。

物产中大(行情600704,诊股)期货资深分析师谢雯认为,近期PTA价格走势偏强的原因主要在于PTA受成本端提振、醋酸价格持续上涨挤占利润以及下游聚酯开工保持较高的开工率。

谢雯介绍,就成本端来看,上周原油价格下跌,但PX价格供应偏紧跌幅有限,在PTA新装置投产预期以及石脑油的让利下,PXN价差扩大超280美元/吨。PX需求因PTA产能扩张而增加,目前PX进入传统检修季,二季度检修涉及总产能超500万吨,加之逸盛新材料计划在5月投产,涉及产能350万吨,届时PX的需求量将进一步上升。

据了解到,截至4月27日,大部分厂家对醋酸的报价落在7900—8100元/吨,日内上涨200元/吨,这意味着生产一吨PTA需支付的醋酸成本在320元。醋酸价格的上涨主要因为PTA产能扩张;国外醋酸装置停车激发了国内醋酸出口的提升;醋酸市场装置故障率上升。在醋酸新增产能投放之前,醋酸价格或延续偏强走势。从目前的情况看,PTA价格涨幅不及PX,PTA加工差处于300元/吨附近,再考虑到醋酸的成本抬升,PTA加工费短时间得到有效改善的概率不大,因此,PTA检修量或保持高位,5月检修涉及产能预估为635万吨。

3月5日至4月23日,聚酯开机率已连续八周维持在92%以上,4月23日聚酯开工率同比上升7%,其中长丝、短纤开机率高企,瓶片开机率季节性下滑。聚酯工厂整体负荷运行稳定,平均负荷约在92.98%附近。

“预计短期聚酯存在装置负荷提升计划,如新凤鸣(行情603225,诊股)中跃30万吨/年装置,预计短期负荷在93%附近水平。且近期瓶片出口订单增加以及印尼疫情也让市场对下游需求有利好的预期。”谢雯认为,短期PTA的价格驱动或仍在成本端。新增产能投产预期对PTA价格有短期的利空,但考虑到PX端的坚挺、加工费低迷、检修量增加以及下游需求维稳,PTA价格或区间上移。