物业股大幅跑赢恒指后疲态尽显 物企赴港IPO热潮仍在持续

来源:财联社 2021-04-13 14:23:53

财联社(广州,记者 陈业)讯,继去年10月港股物业板块大幅回调之后,物业龙头股近期再次出现集体下跌。

截至4月12日收盘,融创服务下跌4.43%,恒大物业下跌4.16%,时代邻里下跌4.33%,佳兆业美好下跌4.14%,金科服务下跌2.64%,绿城服务下跌2.5%,雅生活服务下跌2.4%。此外,4月9日(上周五)多只物业股股价亦录得较大跌幅。

业内人士认为,近两个交易日港股物业板块大跌,或与日前摩根大通一份看空物管行业的研究报告有关。摩根大通4月8日发布的研究报告中,称物业管理服务板块股价2021年初至今上涨49%,而同期的恒生中国指数仅增长3%,考虑到第二季度并无重大利好推动,预估行业将短期走疲,对物管服务板块持审慎看法。

不过,上述看空报告对物管企业股价的影响,或仅起到“催化剂”作用。据研究机构监测数据,2020年初香港物业板块整体估值只有2062亿元,至今年3月底市值高达8285.4亿元;而该板块市盈率超过30倍,几乎是港股主板市盈率平均水平的两倍多。

多位分析师向财联社记者表示,该板块股价下跌更多是因为此前物业企业估值普遍偏高,短期内面临回调压力。

一年多时间板块总市值翻了四倍

对于近期物业股行情所发生的变化,汇生国际融资总裁黄立冲指出,影响股票涨跌有多方面因素,看空报告对物管企业股价的影响其实有限。

“近几日物管企业股价普跌一方面与大的市场环境有关,另一方面则与物业股一直以来被市场过度高估有关,股价下跌预示着估值回调。”黄立冲在接受记者采访时说。

摩根大通在报告中提到,目前物管行业的估值约为37倍。从历史上看,一旦物管板块的估值大于35倍,很快将进入获利了结阶段。摩根大通预测,物业板块近期会走弱,回调幅度可能会达15%。随后,物管行业会像2020年二季度一样,在区间波动范围内交易。

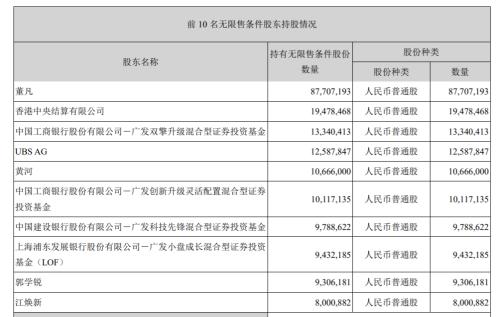

截至2020年底,市值在500亿港元以上的物业企业有4家,市值在300-500亿港元的有4家,100-300亿港元的有7家。全年股价上涨的企业超过20家,其中表现最为亮眼的是永升生活服务,2020 年年末较年初股价涨幅高达223.6%,紧随其后的银城生活服务涨幅为202.1%。

随着去年以来物业股的上涨,港股物业板块的总市值已大幅攀升,一年多的时间里,该板块总市值翻了近四倍。

中指物业事业部副总经理牛晓娟指出,目前已有40家物业服务企业登陆香港资本市场。港股物业板块的总市值在2020年初为2062亿,而2021年3月31日该板块的市值已高达8285.4亿。截至2021年3月31日收盘,港股物业板块平均市盈率高达31.7倍,远远高于港股主板的市盈率(12倍)。

国泰君安一位分析师向记者表示,物管企业股价并不便宜。长远来看,伴随物企规模增速放缓,一定程度也会影响市场对其长期价值的判断,“相关看空报告一定程度上只是起到了‘催化剂’的作用。”

值得注意的是,该板块的市盈率也屡创新高。据中指院数据显示,截至2020年12月31日,在全部上市的 38 家物业服务企业中,市盈率平均值为38倍,几乎与科技公司平均估值持平,而同期,恒生指数市盈率平均值仅为10.8倍,反映出市场对于物管服务企业的良好预期。

尽管对物业股短期走势不甚乐观,但摩根大通对行业中期看法仍偏正面:当市场开始根据中期业绩进行交易时,反弹可能会在6月下旬开始。由于行业基本面并未发生变化,也未有IPO的稀释和政策风险,所以近期物业股大幅走低的可能性不大。

中物研协总经理杨熙也表示,“物业企业目前的估值都是资本市场给的相对比较合理的价格,成长性好估值就会高。这两天股价有所回调,只能说是一个短期事件,并非长期趋势。”

不过,摩根大通在其报告中,将融创服务、雅生活服务及建业新生活三家物业股评级下调至“中性”,另将绿城服务、中海物业及彩生活三家物企的评级,降为“减持”。

物业股规模与股价表现逻辑

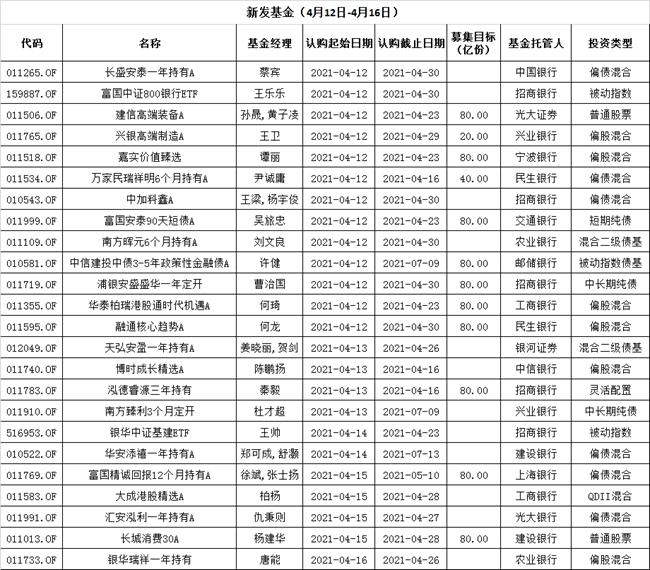

迄今为止,虽然已有40家物业企业登陆港交所,不过据研究人员统计,目前还有12家企业已交表,等待敲锣时刻。预计未来一段时间,物业服务企业还会呈现扎堆在港上市的态势。

物管企业今年继续涌入香港资本市场,估值空间会发生怎样的变化,将是绕不开的话题。

摩根大通在报告中称,物管行业股价表现强劲,在具有大型房企背景和高增长中型企业中表现更明显。

“尽管增长很快,但多数开发商背景较弱的小盘股表现仍不理想。市场对小型物管股兴趣越来越低。由于有更多可投资的选择,因此投资者更愿意选择大公司,从长远来看,大公司更可能成为市场整合者。”摩根大通称。

中指院在其2020年度中国物业管理行业的总结报告中认为,在行业发展的现阶段,对物业服务企业而言,扩规模仍是王道。一方面,规模是基础物业服务的直接来源,是增值服务延伸的重要基础;另一方面,资本市场对规模大的企业认可度高,估值也更高。

国泰君安上述分析师也向记者表示,目前来看,一般规模较大和增值服务做的好的物业企业股价表现会较好。

在黄立冲看来,物管行业股价的催化剂一方面是收并购,但代价比较高;再者,要看物企所依赖的房企是否有不断落成的新物业,并进入一些新的领域,可持续为物业企业创造收益。

“虽然规模大的物业企业抗风险能力强,相应估值会高,但也不排除一些中小型物业企业因技术操作因素,股价比较亮眼的可能,因此规模大并不一定估值就高,规模小估值就一定低。”黄立冲称。

在今年3月部分物管企业2020年度业绩会上,规模扩张也是被提及最多的问题之一。综合来看,虽然多家物管企业高管均表示,未来会尽可能减少对母公司的依赖,但是不难看出,母公司利润贡献仍是其主要利润来源,例如鸿坤集团旗下烨星集团96.6%的收益来自母公司开发物业。

同时,基于规模对物业企业的重要性,多家物业企业高管在业绩会上透露,未来会继续寻求收并购扩大规模,但是当前市场收购标的良莠不齐,会相对谨慎。时代邻里高管就表示,“在未来,我们团队会以自主拓展为主,收并购为辅的策略,希望至少有一半的规模增长通过自主拓展获得。”

除展开规模扩张,当前物业企业也在多种经营业务领域发力,以实现多种经营收入拉动毛利实现快速增长。中指院监测数据显示,从利润构成来看,目前多种经营业务在物业企业的利润创造中贡献明显,部分物业企业的多种经营毛利润占比超过 50%,已成为其利润贡献的主要来源。