净利增速超70%!中金、中信建投如何"完虐"行业均值?投行又立功,这些元素被重点提及

来源:券商中国 2021-04-01 09:25:10

年报密集披露期,中金公司(行情601995,诊股)和中信建投(行情601066,诊股)证券前后脚披露了2020年度报告,作为以投行业务见长、跻身“三中一华”的头部券商,这两家券商年度业绩颇有异曲同工之处,而它们对未来发展战略的部署也非常值得深思。

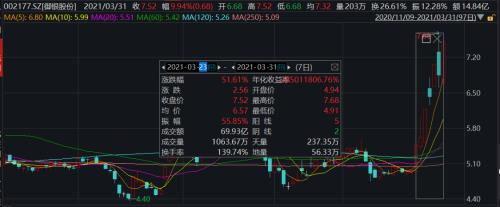

3月31日晚间,中信建投证券披露了2020年年报,全年实现营业收入233.51亿元,同比增长70.53%;归母净利润95.09亿元,同比增长72.85%。此前一天披露年报的中金公司,2020年度实现归母净利润72.08亿元,同比增长70%。它们的利润增速均远超行业平均水平,也是为数不多净利润增速超七成的大型券商。

而这两家券商的投行业务表现强势,业务收入增幅均超4成,且该业务收入占营收比例均超过25%,这一占比在众多券商中也显得十分亮眼。

中信建投证券董事长王常青在董事长致辞中提到了当今证券业进入高质量发展新阶段券商需要承担的责任和机遇,表示数字化转型已经成为中信建投证券的战略级发展规划,并且该券商要增资境外子公司;中金公司首席执行官黄朝晖在31日举行的业绩发布会上,直言中国证券业未来十年面临重大战略性机会,若错过这个机会就会被边缘化,他也特别提到了中金公司将落实数字化、区域化、国际化等“三化一家”的战略部署。

中信建投证券营收、净利增幅均超7成

3月31日晚间,中信建投证券披露了2020年年报,全年实现营业收入233.51亿元,同比增长70.53%;归母净利润95.09亿元,同比增长72.85%。截至2020年末,中信建投证券总资产3712.28亿元,同比增长29.95%;归母净资产677.35亿元,同比增长19.71%。

合并利润表来看,中信建投证券经纪业务、投行业务、自营业务去年均获得了增量可观的收入。其中,经纪业务实现手续费净收入48.36亿元,同比增幅69.89%;投行业务手续费净收入58.57亿元,同比增幅58.95%;自营收入(投资收益-对联营企业和合营企业的投资收益+公允价值变动收益)为86.73亿元,同比增幅96.83%,其中投资收益76.36亿元,同比增幅177.21%,主要是该年度交易性金融资产投资收益增加所致。

与此同时,中信建投证券实现资管业务手续费净收入8.87亿元,同比增幅11.85%;利息净收入13.31亿元,同比下滑14.65%。另外,公司其他业务收入12.44亿元,同比增幅1920%,主要是本年度期货子公司大宗商品销售业务收入增加所致,这是一项会大幅增厚营收但对盈利增幅影响较小的业务。

就营收结构来看,自营收入以37.14%的占比位居营收第一大板块,投行业务收入占比达到25%,经纪业务收入占比为20.71%,资管、利息净收入占比在5%左右。

中信建投证券31日当晚发布的利润分配方案显示,公司拟采用现金分红方式向全体股东每10股派发现金红利人民币3.75元(含税),拟派发现金红利总额为人民币29.08亿元(含税),占2020年度合并报表归母净利润的31.83%。

数字化转型成中信建投公司战略

投行业务一直是中信建投证券的拳头业务。2020年,该券商完成了京沪高铁(行情601816,诊股)、金龙鱼(行情300999,诊股)、中芯国际(行情688981,诊股)等多个创历史之最的大型IPO项目,全年A股融资额前十大IPO中中信建投保荐承销项目占5家。据wind,该券商2020年IPO发行项目家数和主承销金额均位居行业第1名;股权再融资项目家数位居行业第3名,主承销金额位居行业第2名。债券主承销家数和金额均位居行业第2名,其中公司债主承销家数和金额均位居行业第1名。

在全行业发力财富管理转型的当下,中信建投证券跻身首批券商基金投顾试点,财富管理核心指标表现有所提升。其中,代理销售金融产品净收入市场份额4.21%,增长39.40%,位居行业第8名。

2020年,全行业加大计提信用减值力度的情况下,中信建投证券计提信用减值损失13.19亿元,相比2019年转回计提近6000万而言,力度较大,主要是由于2020年度计提买入返售金融资产、融出资金和其他债权投资减值准备所致。另外,中信建投证券还计提其他资产减值损失7732万元,2019年并未计提该项减值,原因是本年度计提长期股权投资减值准备所致。

中信建投证券董事长王常青在董事长致辞中表示,当今世界正处于大发展大变革大调整时期。中国证券市场同样也进入到高质量发展的新阶段,呈现出人才、客户、资本等各类资源加速向头部券商集中的趋势,新的时代孕育着新的机遇。他特别提到了数字化转型对公司整体竞争实力的重要性,数字化转型已经成为中信建投证券战略级的发展规划,“将通过短期目标与长期目标相结合的方式,努力成为行业数字化变革的引领者。”

与此同时,在头部券商加大“走出去”步伐、努力打造航母券商的当下,中信建投证券也将增资境外子公司。该券商同日召开的董事会会议同意对中信建投(国际)金融控股有限公司增资20亿港元(或等值人民币)。截至报告期末,中信建投国际总资产72.39亿元,净资产16.46亿元;2020年实现营业收入合计人民币3.33亿元,净利润4538.52万元。

中金公司自营、投行、经纪收入增幅明显

中金公司亦于日前披露了2020年度报告,根据合并利润表,中金公司2020年度实现营收236.6亿元,同比增幅50.17%;实现归母净利润72.08亿元,同比增长70%;加权平均净资产收益率13.5%。至2020年末,中金公司总资产5216.21亿元,较上一年度增长51.2%;实现净资产716.35亿元,较2019年末增长48.3%。

中金公司多个板块业务收入增幅明显,合并利润表来看,该公司经纪业务手续费净收入46.1亿元,同比增幅54.79%;投行业务手续费净收入59.56亿元,同比增幅40.22%;资管净收入11.36亿元,同比增幅50.64%;自营收入131.59亿元,同比增幅89.10%。不过,中金公司2020年度利息净收入为-10.69亿元,相较2019年亏幅加大。

就各业务占营收的比例来看,自营板块占营收比例达到55.62%,投行业务占营收比例为25.17%,经纪业务收入占比为19.49%,资管业务收入占比为4.8%。这个营收结构与中信建投证券颇为类似,且两家券商2020年利息净收入均表现不佳。

“投行贵族”声名仍在,2020年,中金公司完成中资企业全球IPO承销规模排名第一,A股IPO承销规模排名第二,港股IPO全球协调人承销规模排名第一。

资管新规去通道作用下,中金公司资管板块综合能力明显提升,2020年底,中金资管部管理规模逾人民币5,600亿元,同比大幅增长75%。值得一提的是,中金公司表示拟设立全资子公司中金资产管理有限公司,同时申请公募牌照。资管子公司名称暂定为中金资产管理有限公司。注册资本不超过人民币15亿元(含)(其中初始注册资本人民币10亿元)。

另外,中金公司还表示,同意公司为拟设立的全资子公司中金资产管理有限公司提供累计不超过人民币30亿元(含)净资本担保承诺,净资本担保承诺的有效期自资管子公司成立之日起至其资本状况能够持续满足监管要求时止。

中金将推进落实“数字化、区域化、国际化”

打造航母级券商是中国头部券商的统一目标。3月31日,中金公司在召开2020年度业绩发布会上,该公司首席执行官黄朝晖表示,中国证券业未来十年面临重大战略性机会,抓住这个机会,中国就会出现一到两家具有全球影响力、和高盛、摩根相竞争的券商,若中金错过这个机会,可能会被边缘化。

为了打造航母券商,中金公司将以推进落实“数字化、区域化、国际化”和“中金一家”的“三化一家”战略部署为重点,加大资源投入、完善网络布局、加快转型发展、夯实中后台能力,力争规模体量和发展质量再上新台阶。

其中在数字化战略上,中金公司去年和腾讯合办金腾科技,且配合数字化转型进行相应的组织结构调整;在区域化战略上,中金公司将利用整合中金财富的机会进行区域布局,大量招聘本地院校学生,培养熟知本地的banker,以集成化思路,不仅服务头部客户,同时兼顾腰部客户;在国际化战略上,中金公司要要加深对已有覆盖点的深度,同时以增加投入/业务条线等方式,加深其他区域的覆盖,东南亚会成为中金公司国际化战略的主要发力点。

中金公司首席运营官楚钢谈及中金公司与腾讯合办金融科技公司金腾科技的整体运营情况。据其表示,作为公司金融科技布局的重要举措,金腾科技自去年9月份正式运营以来,在客户引流、产品送达、服务方式等方面都取得了不错的效果,中金公司目前正在进一步推进金腾科技的业务发展,包括产品创新、系统搭建、提升客户体验等,正在加速产品迭代,将致力于提升客户体验尤其是长尾客户的体验。