密封科技二次闯关终过会:溢价并购存疑,信披工作任重道远

来源:壹财信 2021-03-22 11:25:31

来源:壹财信

作者:赵书涵

烟台石川密封科技股份有限公司(下称“密封科技”)创业板IPO于2020年12月9日首发过会,其背后实控人烟台市国资委间接控制63.90%的股份。作为山东地区的中外合资企业,密封科技引入的外方股东在本次发行前持股比例达15.04%,并且在外方股东帮助和自身创新的双剑合璧下,密封科技已发展成为内燃机零部件行业的排头兵。

这次是密封科技的第二次IPO,虽然已成功过会,只待发行批文,离上市也仅一步之遥,但研究后发现其身后问题仍旧不少,特别是信息披露工作任重而道远。

高价合并亏损资产

回顾其发展历史,密封科技关于企业发展历程的介绍却自相矛盾。

根据密封科技的官网信息,其创立可追溯至1950年9月,由私人合伙创建了寰丰石棉厂;1960年,成立了国营山东烟台石棉制品厂;1985年8月,更名为山东烟台石棉制品总厂(下称“烟台石棉”)。

但是,招股书在披露密封科技的发展史时介绍却迥然不同。据招股书,1991年,烟台石棉和日本石川密封垫板株式会社(下称“日本石川”)合资成立了密封科技的前身烟台石川密封垫板有限公司。控股股东烟台石棉的成立时间为1981年3月30日,这与官网介绍的成立时间不一致。

虽然这段历史成了糊涂账,但是密封科技在之后的发展壮大却离不开控股股东烟台石棉这棵大树。

1999年,密封科技吸收合并由烟台石棉控制的业务相近的烟台石川实业有限公司(另一股东为日本石川);2010年,密封科技吸收合并烟台石棉控制的烟台石川密封垫有限公司(另一股东也为日本石川)。这两次的吸收合并扩大了密封科技的资产规模。

2015年8月,密封科技为了在新三板挂牌、消除同业竞争与关联交易,再次吸收合并了烟台冰轮密封制品有限公司(烟台石棉更名为烟台冰轮密封制品有限公司,下称“密封制品”)持股的两家公司,其中有一家公司资不抵债。

公开信息显示,烟台冰轮塑业有限公司(下称“冰轮塑业”)成立于2001年4月,被吸收合并前,冰轮塑业进行了一次股权转让。2015年7月,烟台冰轮集团有限公司(下称“冰轮集团”)将其持有的冰轮塑业35%的股权(对应1,283.23万元出资额)以无偿划拨的方式转让给全资子公司密封制品(密封科技控股股东),上市公司冰轮环境技术股份有限公司(下称“冰轮环境”)则股权不变动,依然持有冰轮塑业65%股份。同时,冰轮集团与冰轮环境之间关系密切,也是其第一大股东,背后实控人是烟台市国资委。这意味着,密封科技、密封制品、冰轮集团、冰轮环境四家公司属于同一控制下的企业。

截至2015年6月30日,冰轮塑业被吸收合并时经审计的净资产为-351.33万元,经评估后的净资产为1,110.59万元,评估值比审计值高出了1,461.92万元。

密封科技同时还吸收合并了烟台全丰密封技术有限公司(下称“烟台全丰”)。烟台全丰成立于2001年8月,在被吸收合并前一个月,原股东冰轮集团将持有的烟台全丰51%股权(对应306.00万元出资额)无偿划转给密封制品,烟台远弘实业有限公司(下称“远弘实业”)将其持有的烟台全丰49%股权(对应294.00万元出资额)以1,218.00万元的对价(参照截至2015年6月30日烟台全丰的财务状况)转让给烟台厚瑞投资中心(有限合伙,下称“厚瑞投资”)。

以2015年6月30日为基准日,烟台全丰经审计的净资产为1,034.64万元,经评估后的净资产为8,792.00万元,评估值高出审计值7,757.36万元,溢价高达7倍。远弘实业转让的股权对价高出其所持股权对应的净资产711.03万元。

远弘实业又是否与密封科技具有关联关系呢?根据公开信息,远弘实业是由冰轮集团的管理层和员工成立的持股平台,股权受让方厚瑞投资则是密封科技的员工持股平台。

吸收合并后,密封科技的注册资本增至10,961.01万元,冰轮塑业和烟台全丰的股东将根据其在吸收合并各方所持股权对应净资产份额的评估值,确定在吸收合并后密封科技的持股比例。其中,密封制品持股比例为63.90%、厚瑞投资持股比例为18.04%、日本石川持股比例为15.04%、冰轮环境持股比例为3.02%。由于结转吸收合并转入冰轮塑业的账面净资产小于其对应实收资本,密封科技2015年1-8月的资本公积金大幅减少。

信披工作任重道远

时过境迁,2018年曾被迫终止上市的密封科技在2019年9月重振旗鼓,再次携手海通证券共跨创业板的门槛。

对比公示的多版招股书,《壹财信》发现,密封科技2020年4月向证监会报送的申报稿与目前深交所公示的其12月份上会稿,在购销数据方面存在出入。

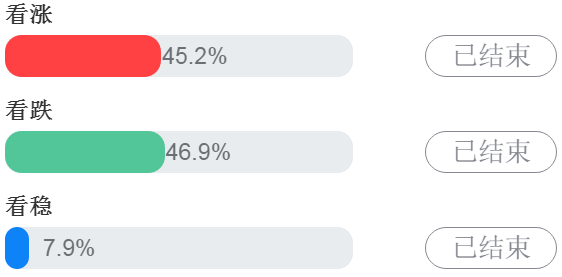

根据两版招股书披露的按照合并口径统计的前五名客户及销售金额,密封科技2017年和2018年的前五名客户排名及对应的销售金额一致,但是2019年的数据则出现了不同。

根据4月申报稿,密封科技前五名客户及其销售金额分别是潍柴控股集团有限公司及其控制企业12,009.72万元、中国第一汽车集团公司及其控制企业4,023.65万元、中国重汽(香港)有限公司及其控制企业2,802.60万元、上海汽车集团股份有限公司及其控制企业2,115.01万元、广西玉柴机器股份有限公司及其控制企业(下称“广西玉柴”)1,862.70万元。

而12月上会稿显示,前四名的客户及其销售金额一样,第五名广西玉柴的销售金额发生了变化,当年度的销售金额为1,622.23万元,两数据相差240.47万元。

供应商的数据在两份材料中也出现了变动。两份招股书均按照合并口径统计了前五名供应商及其采购金额,2017年和2019年的相关数据能一一对应,但是2018年的数据则有出入。

根据4月申报稿,2018年,密封科技的前五名供应商及其采购金额分别是上海实达精密不锈钢有限公司1,992.23万元、烟台兴隆塑业有限公司(下称“兴隆塑业”)1,837.58万元、宁波市鄞州中久电子有限公司1,707.21万元、烟台中金钢铁有限公司1,511.43万元、沃信复合材料(上海)有限公司992.06万元。

而12月上会稿显示,除了第二名供应商兴隆塑业的采购金额不一样以外,其余四名供应商及其采购金额则一致。兴隆塑业的采购金额为1,919.53万元,比另一版数据多出81.95万元。

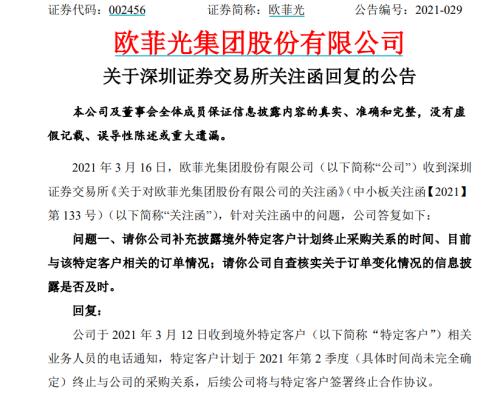

此次IPO,密封科技计划募集资金建设4个项目及补充现金流。但是,关于募投项目的信息披露在不同的官方文件中也出现了多个版本。

密封垫片技改扩产项目(下称“密封垫片项目”)预计投入17,560.72万元,对现有生产线进行升级改造,并新增四条发动机气缸盖垫片生产线、六条发动机附属垫片生产线。根据招股书,本项目建成并运转后,预计新增年营业收入18,781.11万元,净利润4,374.41万元。

但招股书另一处披露“募集资金投资项目实施后对公司生产经营及财务的影响”时却提及,密封垫片项目在达产期生产负荷为100%时,年预计销售收入为21,973.90万元,利润总额为5,146.37万元。

第三个版本则是环评文件中关于经济效益的预估,密封垫片项目建成达产后,年新增销售收入18,781万元,利润4,374万元。这一数据与招股书中披露的“营业收入”数据相同,而和“销售收入”存在差异。利润则与招股书中的“净利润”数值一致,与“利润总额”不同。

另外,环评文件(2018年5月编制)显示,密封垫片项目的投产日期为2020年的4月,该项目或已建成。

隔热防护罩技改扩产项目拟投入资金8,308.47万元,此项目要新增隔热防护罩自动化生产线四条,并对现有两条生产线进行升级改造,招股书披露的建设周期为24个月。这个项目的环评文件显示,该项目的投产日期是2019年3月。而环评批复(烟环报告表[2018]19号)取得时间是2018年5月,这意味着项目的建设周期至多11个月。

还有一项目的建设周期在信息披露中也出现不严谨的情况。厚涂层金属涂胶板技改扩产项目拟投资11,402.78万元,将新建两条厚涂层金属涂胶板生产线,新增生产能力174万平方米。招股书中介绍,此项目建设周期是24个月。但是环评文件显示,此项目的投产日期是2019年4月,而环评批复(烟环报告表[2018]24号)取得时间为2018年6月,这意味着项目的工期至多11个月。

由此看来,密封科技IPO路上的信息披露质量问题还不少仍任重道远,背后是否存在虚假陈述或需要时间来检验。

The post 密封科技二次闯关终过会:溢价并购存疑,信披工作任重道远 aPPeared first on 壹财信.