拼多多:长线逻辑依旧

来源:阿尔法工场 2021-03-22 10:29:23

导语:董事长职务交接不会改变公司既有业务的基本盘、发展趋势及公司管理效率,投资拼多多的长线逻辑依然没有改变。

拼多多(PDD.US)Q4财报发布以来,股价3个交易日下跌近12%。距离公司股价高点212.6美元,降幅达33%。

在拿下“中国用户量第一电商平台”的桂冠后,董事长黄峥辞去职位,为公司另一宗重大事件。并对近期股价的杀跌,起到关键作用。

以最近交易日收盘价对应公司当前市值为1739亿美元,借Q4财报释放的财务信息,可为我们提供视角:本次杀跌是否意味着上车机会,拼多多未来是否继续光明。

01拼多多财报大跌解析:情绪面居多

黄峥请辞不影响公司运行,情绪面却主导下跌

让我们首先复盘下财报当晚股价演绎情形:

Q4财报发出后,伴随年活跃买家超阿里的强势消息,拼多多盘前股价直线拉升,一度涨超6%。

但不久黄峥辞任拼多多董事长的消息传出,公司股价上演跳水,及至开盘也低开低走,盘中一度跌近13%最终跌7.1%。

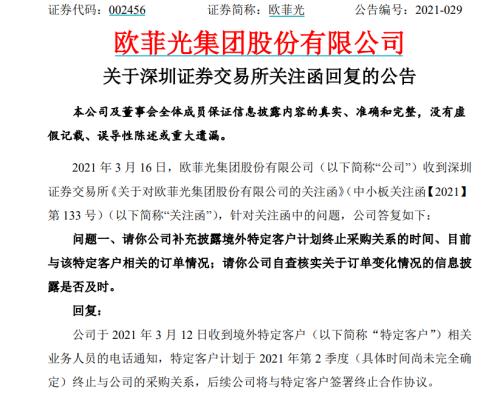

黄峥请辞作为重大消息面事件,和本次财报一起发出,对股价短期杀跌释放情绪起到关键作用。而判断本次事件的实质影响,能让我们获取长期视角的优势。

从相似历史事件来看,马云退出阿里董事消息公布时,阿里当天股价一路走跌,盘中一度跌超4%,最终收盘跌幅约3.7%。此后阿里股价在两个交易日内蒸发了150亿美元左右。市场已有先例,反观长期阿里股价不停新高,也是佐证。

最终我们在拼多多上也将看到,董事长职务交接不会改变公司既有业务的基本盘、发展趋势及公司管理效率。

自2020年7月黄峥辞任拼多多CEO后,具体业务已交由共同创业的陈磊等负责,也通过两次财报数据印证了组织管理上的平稳过渡,以及战略方向并未改变。

下跌并非财报数据不好,甚至相反

财报后公司股价走势不利,市场上的分析也重点阐释了本次财务数据的隐忧点,主要观点认为,GMV增速&ARPU增速放缓,同时毛利率下行推迟盈利时间点,将损害拼多多前期由高增长及净利改善带来的投资逻辑。

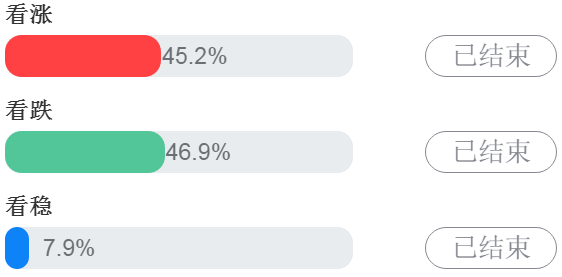

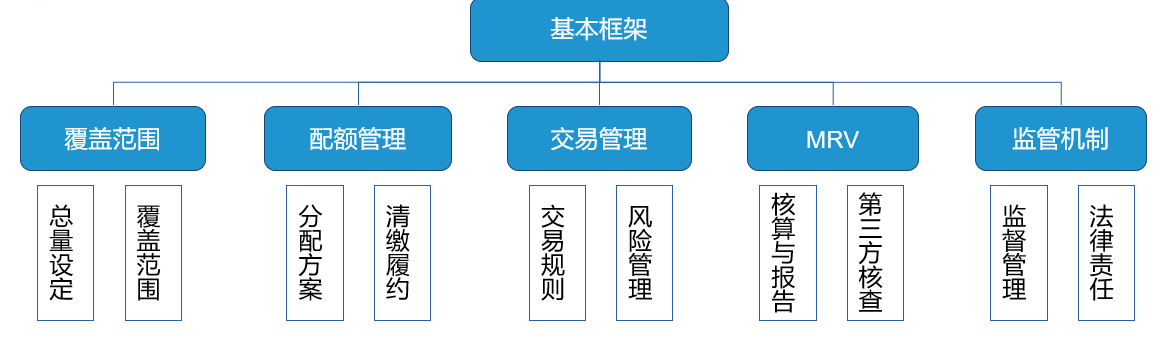

如上图,可看到GMV增速由上季度73%至本季度66%,而营收增速对应从上季度89%增至本季度146%(包含1P),且连续四个季度增速上行。营收增速大幅超越GMV增速,意味着公司货币化率上行,加分项。

同时由于公司本季度涉足商品销售的1P业务,自营业务拉低了公司毛利率水平,而非其他重大事项变化。谈到ARPU增速放缓,即由上季度27.2%至本季23%。

对于着眼公司未来的投资者而言,ARPU值应属兴奋点,简要列举阿里巴巴以及拼多多的ARPU值作为对比:

阿里巴巴2020财年GMV为65890亿,对应财年度的年活跃买家数是7.26亿,每用户年度消费额是9076元。

而拼多多2020年度消费额为2115,仅为阿里的23%,意味着增长潜力满满。只看增速,则以偏概全。

未来在年度活跃买家达成中国第一电商平台后,ARPU值将重新挑起拼多多的增长空间。对于看多的投资者而言,不仅需要关注这个指标,还要对它有耐心。

02拼多多长线持有逻辑

深厚的用户基础

年活跃买家首超阿里,是一个里程碑事件。不仅彰显了公司的业务模式竞争力,接下来也将持续通过ARPU值缩小与阿里的差距来印证这一观点,同时抢占市场份额。

农业电商的拓展

拼多多在农业价值链和生鲜农产品物流基础设施的投资对其长期增长和价值创造仍具备重要的战略意义。

十四五规划提出要完善城乡融合消费网络,扩大电子商务进农村覆盖面,改善县域消费环境,推动农村消费梯次升级。预计十四五期间下沉市场线上消费将得到进一步释放,拼多多活跃用户数及平台交易额有望维持较高增长。

估值较往季下降

经历了本轮股价30%级别的调整,拼多多当前估值水平较往季已有下降。

从上图可以看到,以市净率市销率市现率三个估值指标而言,当前估值水平较过往三个季度而言,有所下降。

而考虑到公司当前并未实现盈利,对拼多多的估值往往采用P/GMV或P/S指标,财报发布后广发证券以2021年0.7倍P/GMV预测估值,给出目标价220.36美元/ADS;安信证券基于12x2022EP/S以及2022E的平台服务收入(不包括1P业务),目标价165美元。谨供大家参考度量。

03结语

从2015年前初出茅庐,作为电商行业的挑战者,到如今成长为年度活跃数第一的中国电商平台,诚如拼多多新任董事长陈磊所言,6年前的判断造就了今天的拼多多。而拼多多业务的线上线下加速相融,也将实践公司的理念:物质世界和数字世界的墙不复存在。