美债收益率飙升!10年期突破1.7%,下一个关键点位曝光,分析师:关注这类资产

来源:金融界网 2021-03-18 17:25:54

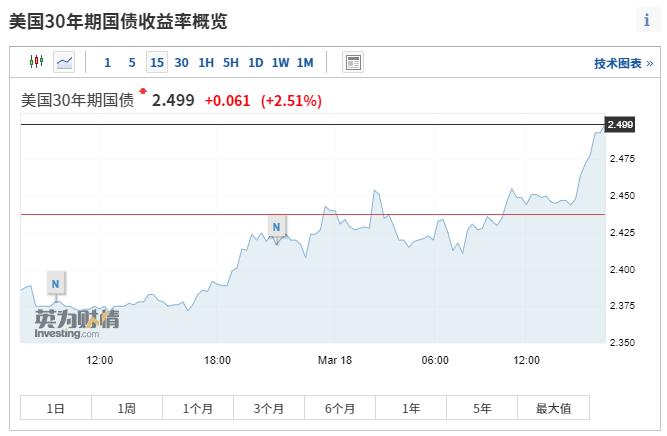

金融界网3月18日消息 美国10年期国债收益率突破1.7%,刷新去年1月末以来新高。美国30年期国债收益率站上2.5%,续创2019年8月以来新高。截至发稿,美国10年期国债收益率报1.724%,日内涨83个基点;美国30年期国债收益率报2.499%,日内涨61个基点。

十年期美债收益率是一个综合性指标,反映市场对以美国为代表的经济基本面、未来通胀和风险偏好或期限溢价的预期,其变动将对全球金融市场和资产配置产生重大影响。

值得注意的是,隔夜美联储议息会议后,在被问及对10年期美债利率上行的看法时,鲍威尔表示对金融稳定的考虑并非基于某单一市场的表现,有必要维持金融环境的宽松。

受到10年期美债收益率飙升影响,美国股指期货出现下跌,纳指期货一度跌超1%。

通胀预期是美债收益率上升关键因子

广发证券(行情000776,诊股)全球首席经济学家沈明高近日发表研报称,美债收益率短期快速回升,基本面快速改善是主要驱动力,但长期看,通胀预期是关键因子。

沈明高3月17日接受媒体采访表示,预计今年二季度美国十年期国债收益率升至1.6%-2.2%之间,但其后回落的概率很高,甚至有可能于明年年中重返1%以下。

当前美国十年期国债收益率预测存在三方面风险,一是美国经济复苏不及预期(或远好于预期)。二是通胀意外上行。三是风险偏好明显下行。

他表示,美元流动性泛滥下,全球高通胀只会迟到但不会缺席。若复苏力度不及预期,或通胀上行超预期倒逼宽松政策退出,将重挫投资者信心。

沈明高认为,通胀只会迟到不会缺席。单纯考虑通胀因素,今年特别是明年十年期美债收益率超预期上行是最大风险。

沈明高表示,如果美国十年期国债收益率呈现长期上升趋势,股指上行压力会比较大,而能源、地产、大消费和非银金融等行业或将受益。另外,由于投资者会追求确定性,在存在结构性机会的市场中,“抱团”现象可能仍会持续。此外,我们要高度关注与美国十年期国债收益率相关性比较低的资产。“双循环”即是为减少与美国资产回报相关性的一个重要战略举措,以人民币资产为代表的新的投资机会会逐步展开。

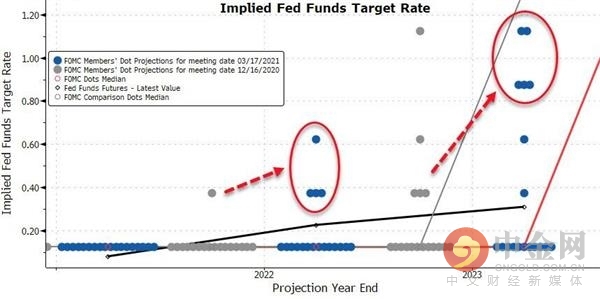

若美债收益率进一步上行,美联储或采取行动

光大证券(行情601788,诊股)研报认为,若美债收益率过快上行,将严重阻碍全球经济复苏:

一是美债实际收益率与美国30年期住房抵押贷款利率在历史上高度相关,其过快上行将冲击美国房地产市场;

二是收益率上行将抬升企业融资成本;

三是美债收益率过快上行易冲击美股。

届时,美联储或将不得不采取行动,抑制美债收益率过快上行,而扭转操作和收益率曲线控制或成美联储首选工具。

1.8%或是美债收益率的下一个关键点位

方正证券(行情601901,诊股)认为,1.8%是2020年1月的利率水平,然而今年年内尚无法实现充分就业。疫情前的1.8%显然高于当前经济K型复苏所对应的自然利率。美债收益率可能在触及1.8%时引发美联储干预。

市场预期美联储有四种干预选择,延长商业银行补充杠杆率(SLR)放松、扭转操作、扩大购债规模和收益率曲线控制。

对美联储而言,延长SLR放松政策和扭转操作可能为未来政策干预的优先选项。原因是扩大购债规模和收益率带有很强的宽松意味,经济复苏背景释放宽松信号,容易引发市场预期混乱。