基金重仓股遭遇“无差别”暴击 机会来了吗?基金经理亮观点

来源:财联社 2021-03-08 20:22:57

财联社(上海,记者 韩理)讯,基金重仓股遭遇重创,无疑是今天的最热点话题。

今日市场再次大幅调整,上证指数跌2.30%,报3421.41点,深证成指跌3.81%,报13863.81点,创业板指跌4.98%,报2728.84点。三大指数早盘一度走高,但随后单边下行,创业板指盘中最大跌逾5%,深成指跌超3.5%,沪指跌超2%,题材板块多数走弱,白酒、军工、农业板块大跌,油气、核电、电力板块相对活跃。此外,北向资金全天净流出86亿。

对此,财联社记者采访了多家基金公司,对于今天的大跌,他们认为并非是基本面因素导致的,相反当前基本面改善趋势良好,本轮下跌的动力主要来自估值压降和风格转换带来的资金结构腾挪。

后市建议均衡配置,而对于之前估值过高的一些股票,经历过最近的调整,如果公司可以穿越周期,待估值回落到一定程度,也是值得考虑的资产。

基本面良好为何调整?

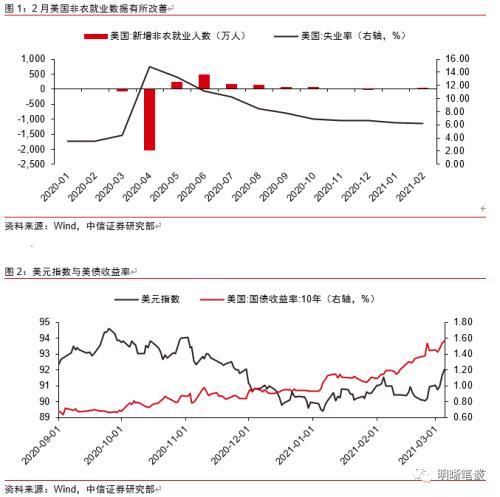

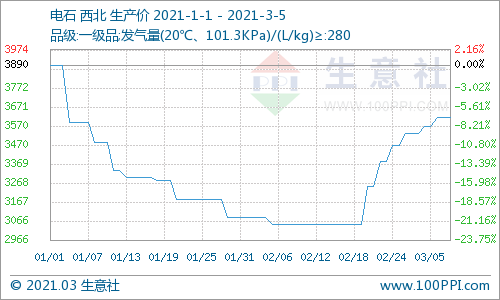

对于A股市场的异动,华夏基金认为,今天下跌主要有三方面原因,一是受沙特持续大幅减产和能源设施遇袭的消息影响,原油价格再次突破前高,引发市场对通胀预期担忧的再度升温;二是受美国参议院通过1.9万亿美元新冠疫情救济法案的消息利好,十年期美债收益率盘初再度上行,核心资产估值压力加大;三是政府工作报告对宏观经济目标设定相对保守,以“稳”为主,政策定力较强。

海富通基金指出,年后全球大宗商品持续上涨,导致了美债名义利率的迅速上升,对股票资产造成了压力。经济温和回升也引发了对通胀和流动性的担忧。全球市场因此进入不稳定期,出于对流动性因素的担忧和避险需求,部分资金快速流出市场。从结构上来看,由于前期机构持仓的集中度较高,也致使机构重仓股跌幅相对更深,前期机构持有较低的小股票则跌幅相对较少。

万家基金则认为,今天的调整,一是去年以来消费、新能源等板块涨幅明显,食品饮料、医药、电力设备及新能源行业累计涨幅分别达到37.7%、22.1%和32.6%,当前投资者分歧较大。二是受北上资金大幅净流出,影响了市场信心。

创金合信基金首席投资官助理、资产配置部总监助理王婧也指出,今天除了市场的大跌,还有一个值得关注的信号来自汇率方面,我们前期一直在关注人民币汇率的拐点,今年在美国经济大概率强劲复苏的预期下,人民币汇率由升转贬对市场带来的风险也不容忽视。今日北向资金流出85亿,加剧了核心资产短期的资金抛压局面。

“虽然今年核心资产个股的估值面临以上外部宏观因素的冲击,但就公司基本面来讲,依然健康稳健,本轮下跌的动力主要来自估值压降和风格转换带来的资金结构腾挪。”王婧表示。

风格切换中,低估值顺周期阶段性占优

从今天的行情来看,基金重仓股再度集体重挫,核心资产不分行业被无差别抛售,而在集体恐慌下,两市仍有1000余只个股上涨,中小市值指数表现强于大市值指数,市场结构的大小再平衡特征明显。

王婧认为,不少核心资产个股在本轮下跌中跌幅已达到20%-40%,估值得到了部分修复,但在十年期美债利率继续上行的背景下,预计核心资产的估值压降趋势仍会持续一段时间。

中欧基金也指出,大多数龙头公司正在逐渐向他本身所具备的价值线靠拢。由于过去一年很多公司大幅上涨后,距离其内在价值相对较远,因此推测市场本轮下跌无论从时间或空间上都需要一定的修正。未来市场将通过两种方式找回重心:一是通过快速下跌的方式找到每个公司的价值线,二是通过2-3个季度消化目前的估值水平,等待价值线上移。

在现阶段,大金融和低估值板块在机构投资者中属于低配水平,在风格切换的过程中,会有部分资金进行结构的再平衡,虽然比例不一定很高,但当此类现象在短期内出现后,亦会助涨助跌。

华夏基金认为全球逐步从“低增长、低通胀、低利率、高剩余流动性”向“有增长、有通胀、利率抬升和剩余流动性收缩”的方向转变。这一变化正在对A股市场的风格产生较大影响,高估值品种波动率将显著放大,低估值顺周期阶段性占优。

调整后成长股长期投资性价比将提升

银华基金表示,当前我们对市场中长期表现保持乐观,一是当前基本面表现情况不错,宏观经济仍在持续恢复,2021年全A增速预计能达到20%左右。二是市场当前结构化较为明显,仍有部分行业估值维持较低水平。

在当前大背景下,市场的关注焦点会从高成长,大空间的板块,转向估值与业绩匹配,且业绩在经济恢复进程中具备良好弹性的板块。经过充分调整后,优秀的白马龙头长期看也可依靠业绩的成长消化高估值。同时我们也提示,随着国债利率不断上升,若权益市场后续强势反弹,长期收益预期的比较优势或有所降低。

华夏基金认为,总体上看,股票市场是通胀、盈利受益资产,当前仍处于内外部经济复苏共振的阶段,基本面业绩能够兑现且有明显改善的方向仍会有较好的结构性机会。从两会政府工作报告中,可以看到政策对研发创新的支持力度是显著增强的,继续强调了科技创新的重要性,尤其把科技自立自强作为国家发展的战略支撑,经过调整后,部分新经济领域个股(科技、医药、消费)的长期投资性价比也在提升。

王婧也指出,历史上看,这些优质公司股价都曾经历过大幅波动,但长期而言牢固的行业地位和竞争优势、盈利的持续增长能力都经受住了牛熊检验,估值压降和市场风格转换往往会带来这些公司的长期买点,为坚定长期持有者创造丰厚的回报。

“我们仍长期坚定看好核心资产的向上趋势,以深挖基本面为中心,在市场波动中逢低把握宏观冲击带来的买入机会。”

配置依旧以均衡为主

“A股主要指数在春节后至今的连续回撤更多反映了资金面的变化。若指数进一步调整,基金净值的回撤有可能引发基民的连锁赎回,并对机构重仓行业(如消费、医药和科技)造成额外的资金面风险。但高频经济数据仍显示中国经济增长动能旺盛,海外货币政策仍处于扩张区间,在周期和成长的投资风格切换之后,预计市场风格将回归均衡。”中欧基金分析了当前市场的整体风格。

在此基础上,中欧基金建议,投资者维持组合防御性,加大对受益利率上行的银行及保险行业的配置,以及关注估值安全边际较高的房地产行业。此外,机构重仓行业虽在短期仍将受较大波动性的扰动,但其长期成长性依然存在,资金面风险的背景下,消费、科技及医药行业易显现中长期买点,建议予以关注。

银华基金表示依旧建议均衡配置,一是经济复苏已逐步强劲,当前宏观周期仍处于向上趋势,叠加2021年疫苗有望普及,全球经济复苏共振在望。建议在组合中适当增加业绩在经济复苏进程中成长弹性较大的板块,配置化工、油服、工程机械、自动化、汽车零部件等偏中游制造类行业以及保险,增配银行;二是中期看好受益于行业格局以及景气度较好的成长类子行业,如光伏、新能车、面板及军工。三是依旧看好受益于经济复苏,且行业景气度较好的白酒。