乍暖,还寒!北京和聚投资三月展望:市场或进入均衡状态 看好科技化工行业!

来源:金融界网 2021-03-02 15:23:05

金融界网3月2日消息,2月市场情绪波动较大,体现在指数和个股的暴涨暴跌上,股市在春节后出现了大小票风格切换的苗头。抱团龙头股出现幅度约15%—25%的下跌,低估值的地产、钢铁表现较好。近日北京和聚投资发布三月策略,指出当抱团股票与低估值股票价格分化有所收敛之后,市场将进入均衡状态。展望三月,他们认为对市场中期走向进行预判时,需要回归实体经济,寻找质地和性价比比较好的公司。

回顾二月,北京和聚投资认为高估值股票春节后的下跌与近期全球国债收益率的上升有一定关系。

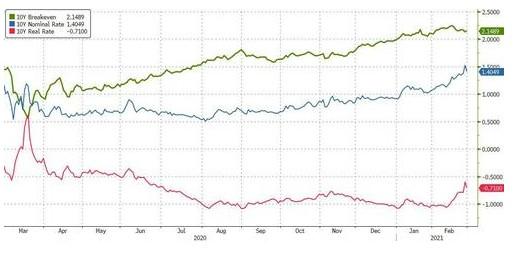

首先,他们指出目前美国、欧洲及中国的国债收益率显著上行。例如美国10年期国债收益率从1.0%迅速上升至1.4%,已经恢复到疫情前的水平,而主要经济体,除中国比较克制外,美、欧、日央行还在大规模放水。虽然鲍威尔承诺将使用所有工具,保持利率接近零,但零利率目前就是他的中性利率,因此对经济的促进有限。

其次,在DCF估值模型中,全球债券收益率的持续上行会对目前高位估值的核心资产造成较大的压制。过去几年,对核心资产的估值体系从PEG切换至DCF估值体系,估值扩张贡献A股核心资产上涨的最大部分。但在DCF估值模型中,无风险利率的变化对估值的结果更为敏感,若未来一段时间,全球债券收益率持续上行,对目前高位估值的核心资产将造成较大的压制,估值扩张的逻辑有可能会结束,因而会带来较大的回调压力,而且会加大波动。

展望三月,北京和聚投资表示在抱团股票与低估值股票价格分化有所收敛之后,市场将进入均衡状态。配置上建议增大对科技、化工行业的投资比例。具体而言:

第一,在抱团股票与低估值股票价格分化有所收敛之后,市场将进入均衡状态。对市场中期走向的判断,北京和聚投资仍然延续之前的看法,需要回归实体经济,观察个股业绩能否与估值匹配,寻找质地和性价比比较好的公司。这将考验基金公司、基金经理对于股票研究的深度和确定性。

第二,大宗商品石油、工业金属表现强势,股市中顺周期板块如石油、有色、钢铁、煤炭、地产等均将有所表现。以工业金属铜为代表来看,伦铜价格突破9000美元/吨,为2011年以来的首次。对铜价能否持续上涨,他们判断美欧大规模基建的可能性不大。因此现阶段,主要是供需错配和金融属性回归两方面的影响,但当前顺周期里的较多龙头标的,过去一年多其股价已经提前反应。类似A股化工等一些行业的龙头公司,市值已经赶上或超过跨国巨头。

第三,具体配置上,北京和聚投资基于一季报大幅超预期且当前价格处在比较低的位置,建议增大对科技、化工行业的投资比例,关注一些目前估值较低、未来两年增速较高的一批细分子行业龙头公司。基于大安全的逻辑,他们依然看好科技投资赛道。另外前期下跌的军工、电气设备以及先进制造等领域里的一些业绩扎实的成长性公司也值得考虑。