杨德龙:2021年巴菲特致股东的信给我们带来哪些启示?

来源:金融界网 2021-02-28 09:24:14

金融界网2月28日消息 巴菲特在北京时间2月27日周六晚间公布了一年一度的致股东信,以及伯克希尔-哈撒韦公司年报,引起全世界投资者关注。很多投资者习惯根据巴菲特的信来学习股神巴菲特在未来布局中的一些投资策略。前海开源基金首席经济学家杨德龙对这封信的要点做了深度分析。

杨德龙在微博发文表示,虽然2020年伯克希尔跑输了指数,但是能扛住美股“股灾式”下跌,实属不易。巴菲特面对市场巨变、净值大幅缩水而面不改色,这一点值得我们每个人学习。

对于投资方向,巴菲特一直坚定看好权益投资的长期回报率,也就是股票投资回报率远高于债券、商品或者黄金。巴菲特认为,股票所有权在很大程度上是一种“正和”游戏。

众所周知,巴菲特一直重视对自家股票的回购,通过大量回购伯克希尔的普通股来提高每股收益,从而实现对股东的回报。按照巴菲特和芒格长期以来一直践行的标准,他们进行了这些购买,因为他们认为回购既能提高持续股东的每股内在价值,又能为伯克希尔可能遇到的任何机会或问题留下充足的资金。伯克希尔对苹果的投资生动地说明了回购的力量。

回到A股市场,由于春节之前消费白马股涨幅过大,特别是像白酒等消费白马股,过去几年涨了好几倍,给价值投资者贡献了巨大的超额收益,也累积了大量的获利盘。杨德龙认为,从中长期来看,业绩优良的消费白马股已然值得坚定持有,这次回调也提供了一个分批抄底的机会。

最后,杨德龙表示,实践证明价值投资是取得长期投资成功的法宝,价值投资最根本的有两点:第一,要选择有价值的公司,例如之前一直推荐的白龙马股,以及一些真正的成长类的成长型的公司。

第二,要选择一个比较低的价格,特别是在股灾的时候买入,能够贯彻价值投资,才能真正获得长期投资的胜利。

以下为全文:

巴菲特在北京时间2月27日周六晚间公布了一年一度的致股东信,以及伯克希尔-哈撒韦公司年报,引起全世界投资者关注。很多投资者习惯根据巴菲特的信来学习股神巴菲特在未来布局中的一些投资策略,在此,我对这封信的要点做深度分析,供各位投资者参考。

众所周知,巴菲特的信是巴菲特和股东沟通的一个重要的通道。全球很多价值投资者,包括我每年都会去奥马哈参加巴菲特的股东大会,从2016年到2019年,我连续四年到美国参加巴菲特股东大会。2020年爆发新冠疫情,很遗憾不能去现场参加,和大家一起在线上看了巴菲特股东大会直播。

本次发布的这封信末尾说,今年5月1日会选择在洛杉矶召开股东大会,而不是奥马哈,看来我们还是要通过网上来看直播。值得期待的是,这次查理将会在台上和巴菲特一起参与三个半小时的提问环节。去年芒格缺席了股东大会直播,我们都很想念他,还有另外两位副主席,Ajit Jain和Greg Abel,将一起回答问题。

巴菲特在信末补充说,当然,更好的是有一天我们能面对面地见到你。我希望并期待那将是在2022年。奥马哈市的市民、我们参展的子公司以及我们总部的所有人都迫不及待地想让你回来参加伯克希尔式的不折不扣的年度会议。希望明年能和广大价值投资者再赴奥马哈参会,第一时间把巴菲特和芒格的价值投资理念和重要观点传递给大家。

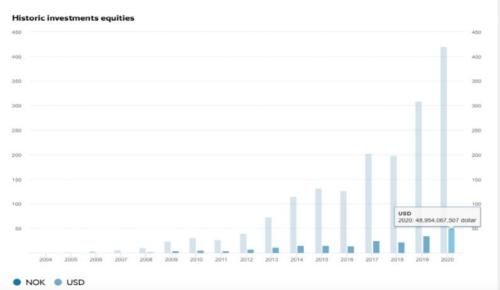

依照惯例,第一页是伯克希尔业绩与标普500指数表现的对比,2020年伯克希尔每股市值的增幅只有2.4%,而标普500指数的增幅高达18.4%,伯克希尔跑输了16个百分点。但长期来看,1965-2020年,伯克希尔每股市值的复合年增长率为20.0%,明显超过标普500指数的10.2%,而1964-2020年伯克希尔的市值增长率是令人吃惊的2,810,526%,也就是28105倍多,而标普500指数为23,454%,即234倍多。

根据美国公认会计准则(GAAP),伯克希尔2020年的盈利为425亿美元。这一数字的四个组成部分是219亿美元的营业利润,49亿美元的实现资本利得,其持有的股票中存在的净未实现资本利得增加所带来的267亿美元收益,最后,其拥有的一些子公司和附属公司的价值减记导致的110亿美元损失。

去年三月份,美股在半个月之内遭遇四次熔断,伯克希尔持股一度下跌30%以上,缩水接近1000亿美元,但是巴菲特顶住了压力,除了卖掉疫情冲击太大的航空股之外,基本上选择持股度过危机,随后随着美联储放水,美股三大股指再创历史新高,伯克希尔扭亏为盈,顽强实现2.4%正增长,其中第一大重仓股苹果即给它带来400亿美元盈利。虽然2020年伯克希尔跑输了指数,但是能扛住美股“股灾式”下跌,实属不易。巴菲特面对市场巨变、净值大幅缩水而面不改色,这一点值得我们每个人学习。

在信中,巴菲特说,查理和我希望我们的企业集团拥有一个具有良好经济特征和优秀经理人的多元化企业集团的全部或部分。然而,伯克希尔是否控制这些业务对我们来说并不重要。我花了好久才明白过来。但查理——再加上我在伯克希尔接手纺织业务20年的经历——最终让我相信,与100%掌控一家边缘企业相比,拥有一家出色企业的非控制部分更有利可图,更令人愉快,而且工作量也少得多。

基于这些原因,我们的企业集团将继续由控制和非控制业务组成。查理和我会根据一家公司持久的竞争优势,管理能力和特点,以及价格,把你的资金配置到我们认为最合理的地方。

如果这一战略不需要我们付出多少努力,那就更好了。与跳水比赛中使用的计分系统不同,你在商业活动中「难度」这一项是不计分的。此外,正如罗纳德·里根(Ronald Reagan)告诫的那样:“据说艰苦的工作不会导致死亡,但我要说为什么要冒这个险?”

对于投资方向,巴菲特一直坚定看好权益投资的长期回报率,也就是股票投资回报率远高于债券、商品或者黄金。在信中,他再次强调,如今,债券并不是什么好投资。你能相信,美国10年期国债的收益——收益率在去年同期为0.93%——已经从1981年9月的15.8%的收益率下降了94%。在某些大国和重要国家,如德国和日本,数万亿美元主权债务投资者获得的负回报。 全球固定收入投资者——无论是养老基金、保险公司还是退休人员——面临着暗淡的未来。一些保险公司,以及其他债券投资者,可能会试图通过将他们的购买转移到风险更大的借款人来增加目前可怜的回报。 然而,风险贷款并不是利率不足的答案。 三十年前,很多银行倒闭就是忽视了这条格言。

巴菲特认为,股票所有权在很大程度上是一种“正和”游戏。 事实上,一只耐心而头脑冷静的猴子,通过向一个将标准普尔500指数全部上市的董事会掷50飞镖来构建投资组合,只要它从未被诱惑改变最初的“选择”,就会随着时间的推移,享受股息和资本收益。

事实上,生产性资产,如农场、房地产,当然还有企业所有权,都能产生财富——大量的财富。大多数拥有这些财产的人将获得收益。所需要的只是时间的流逝,内心的平静,充分的多样化和最小化的交易费用。

众所周知,巴菲特一直重视对自家股票的回购,通过大量回购伯克希尔的普通股来提高每股收益,从而实现对股东的回报。去年,他们通过回购相当于80,998股伯克希尔A类股的方式,花费了247亿美元),这一行动使股东在伯克希尔的所有业务中的所有权增加了5.2%,而不需要额外花钱。

按照巴菲特和芒格长期以来一直践行的标准,他们进行了这些购买,因为他们认为回购既能提高持续股东的每股内在价值,又能为伯克希尔可能遇到的任何机会或问题留下充足的资金。美国的首席执行官们有一个尴尬的记录,即在价格上涨时,他们将更多的公司资金用于回购,而不是在价格暴跌时。 巴菲特的方法正好相反,选择在股灾发生的时候低价进行回购。

伯克希尔对苹果的投资生动地说明了回购的力量。伯克希尔在2016年末开始购买苹果股票,到2018年7月初,拥有略超过10亿股苹果股票,购买这笔股份的成本是360亿美元。 从那以后,享受到了正常的红利,平均大约每年7.75亿美元,在2020年还通过出售我们头寸的一小部分,获得了110亿美元。尽管如此,伯克希尔目前拥有苹果公司5.4%的股份。这一增长对我们来说是没有成本的,因为苹果公司一直在回购其股票,从而大大减少了它现在的未偿份额。

但这远非所有的好消息。 自去年年底以来,伯克希尔已经回购了更多的股票,并可能在未来进一步减少其股票数量。 苹果也公开表示有意回购其股票。这种令人愉快的动态仍在继续。

回购的份额慢慢地进行,但随着时间的推移可能会变得强大。这个过程提供了一种简单的方法让投资者拥有不断扩大的企业份额。

回到A股市场,由于春节之前消费白马股涨幅过大,特别是像白酒等消费白马股,过去几年涨了好几倍,给价值投资者贡献了巨大的超额收益,也累积了大量的获利盘。虽然长期来看,白龙马股盈利能力很强,但短期仍然受到获利回吐的压力,节后出现了一波大幅调整,让部分投资者开始动摇。我认为,从中长期来看,业绩优良的消费白马股已然值得坚定持有,这次回调也提供了一个分批抄底的机会。

2016年我就提出,中国经济从高速增长阶段进入中速高质量增长阶段,行业利润会向龙头公司转移,头部公司会获得越来越多资本的关注。因此白龙马股一直是我坚定看好的方向,建议投资者积极地进行配置,这也符合巴菲特的投资的理念,即选择行业龙头公司并进行重仓,通过长期持有来获得资本的积累。

实践证明价值投资是取得长期投资成功的法宝,价值投资最根本的有两点:第一,要选择有价值的公司,例如我之前一直推荐的白龙马股,以及一些真正的成长类的成长型的公司。

第二,要选择一个比较低的价格,特别是在股灾的时候买入,能够贯彻价值投资,才能真正获得长期投资的胜利。

我一直是价值投资坚定的倡导者,也是坚定的践行者,有媒体称我是中国“小巴菲特”,对此我愧不敢当。我是真心希望巴菲特的价值投资理念能在A股市场深入人心,让更多的投资者加入到价值投资的行列,改变亏钱的命运,真正抓住这轮慢牛长牛行情的机会。从长期来看,坚持价值投资,做好公司的股东,或者买入优质基金,一定是正确的投资策略。