62岁老人在银行买理财 2年多亏了18万!一纸诉状将银行告上法庭 法院两次审理后终判决:银行赔7万

来源:每日经济新闻 2021-02-28 09:16:51

最高人民法院近日发布了《人民法院老年人权益保护十大典型案例》,其中包括一起62岁老人诉某银行财产损害赔偿纠纷案。

最高人民法院介绍,2015年,62岁的王某在北京某银行处申购一款集合资产管理计划产品(金额100万)和一款基金产品(金额70万),其签订的申请书载明:“……不是我行发行的理财产品……可能产生风险,无法实现预期投资收益……投资风险由您自行承担……”。

《每日经济新闻》查询相关裁判文书后发现,王某于2017年末将上述集合资产管理计划产品赎回时,赎回金额为约77万元,除去其于2015年中旬获得该产品的分红约5万元外,其实际亏损了约18万元。

王某后将银行告上法院要求银行赔偿本金损失及利息等,经过两次审理后,二审法院最终判决该行赔偿王某7万元。

一审被驳回:投资者应当承担正常投资活动可能产生的损失

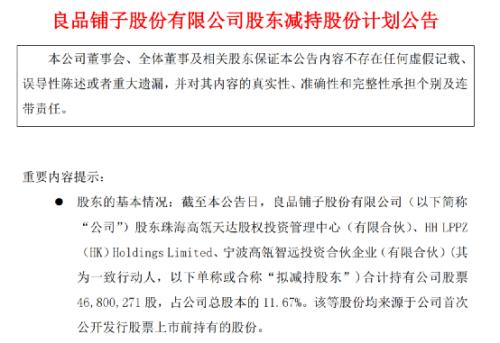

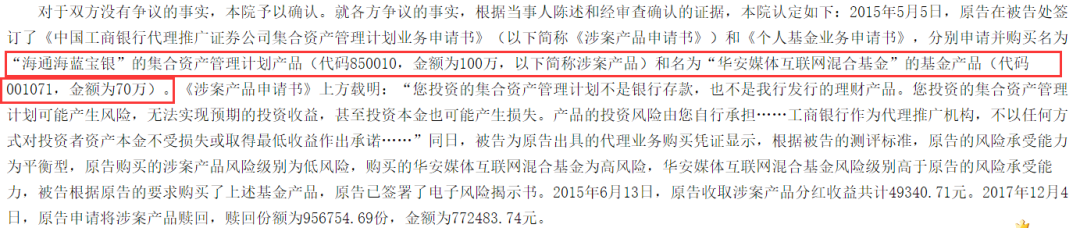

根据一审判决书显示,2015年5月5日,王某在该行分别购买了100万元的一款集合资产管理计划产品,以及70万元的一款基金产品。根据银行方面的测评标准,王某的风险承受能力为平衡型,王某购买的上述集合资产管理产品风险级别为低风险,而上述基金产品则为高风险,该基金风险级别高于王某的风险承受能力。

一审判决书披露,王某称,2015年5月5日,王某向该行购买年利率6.1%的理财产品,被工作人员告知该理财产品已经售罄,工作人员同时向其推荐了一款理财产品,保证产品年利率不低于6%,多了还可以再分红,且属于低风险理财,但必须购买100万,而且是封闭型基金,期间为一年,不能随时支取。后该工作人员没有按照银监会的标准以及风险揭示书中合格投资者的标准对其进行风险评估,而是直接代其进行操作,评估为合格投资者,可以购买该产品。

王某称,银行没有向其说明是银行代销产品、出示并说明风险揭示书、合同书,也没有对产品的名称、投资方式进行介绍,直到2016年5月5日,其支取这笔钱款时发现理财产品已经出现亏损,才得知该款产品为代销产品,是高风险产品,与其承受能力不匹配。2017年12月4日王某无奈止损取出。王某认为,银行作为信用中介机构,为了盈利不惜虚假陈述,欺骗金融消费者,严重侵害了其合法权益,故诉至法院要求赔偿损失。

银行方面则辩称,王某购买理财产品系其真实意思表示,其对该产品的风险等级以及自身的风险承受能力均是明知的。银行已经向其尽到了详尽的说明及风险提示义务,在王某办理购买及赎回该理财产品的业务凭证中,银行已经做到了风险提示,并对相应的产品合同、风险提示书向其进行了详尽的说明,充分提示了产品风险。

银行方面认为,王某还购买了风险等级更高的基金产品,该产品超过了其风险承受能力,但其依然签字确认购买。银行没有实施侵犯王某财产权益的行为,王某没有证据证明银行客户经理在营销过程中有虚假宣传承诺。

一审法院认为,王某作为完全民事行为能力人,应当对自己所进行的民事行为具有相应的辨别力和判断力,王某在购买涉案产品前已经亲自签署了代理业务申请书、风险揭示书等相关文件,文件中亦载明进行投资所应承担的可能风险,故应视为其已知晓所包含的投资风险。

王某主张银行的员工通过虚假陈述等方式欺骗其购买涉案产品致使其资金受损,但未能提交证据予以证明,故对王某的主张不予采信。王某作为投资者,应当承担正常投资活动可能产生的损失,银行在这一过程中并无侵权行为,不应承担赔偿责任,故王某要求银行赔偿损失及利息于法无据,不予支持。

最终,一审法院驳回了王某的全部诉讼请求。

二审法院:银行在销售过程中存在侵权行为,应承担30%本金损失

王某不服,上诉至二审法院,并补充提交了一系列证据。

二审法院认为,案涉《资产管理合同》及《风险揭示书》等均系银行依循的规范性文件或自身制定的格式合同,不足以作为双方就案涉金融产品相关情况充分沟通的凭证。

银行对王某作出的风险承受能力评估为平衡型,但案涉金融产品合同中显示的风险等级并非均为低风险,该行违反提示说明义务,未证实购买该产品与王某情况及自身意愿达到充分适当匹配的程度;未能证明其已经对金融消费者的风险认知、风险偏好和风险承受能力进行了当面测试并向其如实告知、详尽说明金融产品内容和主要风险因素等,应当承担举证不能的法律后果。

同时,王某有投资理财经验,应当知晓签字确认行为效力;本案投资亏损的直接原因是金融市场的正常波动,并非该行的代理行为导致,王某亦应对投资损失承担一定的责任。

最终,二审法院认为银行在销售案涉产品过程中存在侵害王某财产权益之行为,故酌情确定其对王某所主张的本金之损失承担约30%的赔偿责任,即银行应赔偿王某主张的财产损失中的本金7万元。对于王某主张的利息损失,二审法院则未予支持。

最高人民法院指出,该案的典型意义在于:

第一,明确规则尺度,保护老年人金融消费安全,首案效应突出。本案是《全国法院民商事审判工作会议纪要》发布后首批维护金融消费者权益案件之一,指出银行应就投资者的年龄、投资经验、专业能力进行审查并考虑老年消费者情况等,对老年投资者应给予特别提示,结合民商事法律、《会议纪要》精神和社会发展实际提出了金融机构提示说明义务和金融消费者注意义务等判断标准。对如何为老年人提供更加合法、安全的投资理财消费环境,具有积极意义。

第二,回应人民需求,弘扬社会主义核心价值观,体现时代发展。随着经济快速发展和人口老龄化程度加剧,针对老年群众的金融理财产品层出不穷。要将社会主义核心价值观具体贯彻到审判中,妥善处理和回应金融产品消费与信息化结合中产生的新问题,贯彻民法典立法精神,保护老年消费者的契约自由,为构建良好金融市场秩序、切实维护老年人权益树立典范。

第三,践行司法改革,创新审理模式,助力社会治理。本案适用百姓评理团辅助审判,更好地结合法官专业性和公众的价值理念。

(文章来源:每日经济新闻)