部分重仓化工基金年内涨幅超20%

来源:中国基金报 2021-02-08 09:22:51

年初以来化工行业表现突出,部分重仓化工股的基金今年收益超20%,曾经较为冷门的化工股突然得到成长股基金经理的青睐,弃科技转战化工,令市场颇为意外。数据显示,2020年四季报基金配置化工行业重仓占比明显攀升,达到4.6%,刘格菘等明星基金经理买进化工,有基金经理直言成长股基金经理在重估化工资产价值。

多只基金表现突出

尽管上周五申万化工行业指数暴跌3.95%,但其今年以来的涨幅依旧达到7.17%,在各大行业板块中处于领先位置。

今年重仓化工行业的相关基金表现突出,比如大摩进取优选今年以来净值涨幅为23.20%,去年四季报显示其重仓了桐昆股份(行情601233,诊股)、恒力石化(行情600346,诊股)、荣盛石化(行情002493,诊股)、华峰化学(行情002064,诊股)、三友化工(行情600409,诊股)等。易方达供给改革今年以来收益率18.37%,去年四季报显示其重仓了卫星石化(行情002648,诊股)、中海油服(行情601808,诊股)、宝丰能源(行情600989,诊股)、利民股份(行情002734,诊股)、扬农化工(行情600486,诊股)、万华化学(行情600309,诊股)等。

上海某公募基金经理原来在业内以投资科技成长股著称,但去年四季度他积极转战以化工为主的周期股,“我们认为今年市场环境不利于科技股、成长股表现,自上而下做了较大的调整,因为在疫情影响下,中国经济先复苏,海外经济晚恢复,看好今年全球经济复苏力度,通胀起来,大宗商品涨价明显,化工、有色行业机会明显。今年可能是周期大年,化工行业是周期之王,其大部分需求在海外,供给层面的产能则集中在国内,随着海外需求端的恢复、油价的起来,今年空间会比较大。”

在选股上,他表示,在化工行业重仓的公司,也是将其长期成长性放在第一位,体现在量的扩张的长期提升,“我会买有成长性的龙头企业,比如一些民营大炼化巨头,效率很高,在油价下跌和上涨的时候都能赚钱,它们今年是贝塔、阿尔法并存的公司,远期价值最高。还有化工龙头已经从单点靠MDI到向更加丰富的产品线发展,也值得关注。”

基金配置化工比例提升

国金证券(行情600109,诊股)研报称,2019年起,化工行业重仓占比从低配趋向超低配,2020年一季度化工行业重仓占比为近十年历史低点,之后公募基金对化工股票持仓持续上升,2020四季度化工行业在公募基金重仓持股中占比4.60%,较2020三季度继续环比大幅上升1.41%。

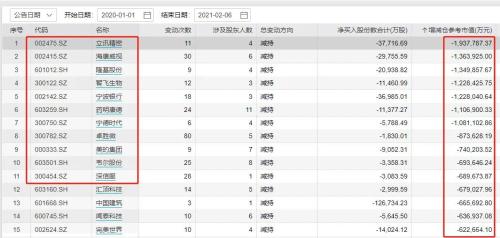

据兴业证券(行情601377,诊股)统计,2020年四季度基金重仓持股加仓最多的公司为民营大炼化及化纤等周期属性相关细分行业龙头,基金重仓持股加仓前十名为荣盛石化、桐昆股份、华峰化学、恒力石化、三友化工、赛轮轮胎(行情601058,诊股)、浙江龙盛(行情600352,诊股)、新宙邦(行情300037,诊股)、雅化集团(行情002497,诊股)、鲁西化工(行情000830,诊股)。

记者翻阅了2020年基金四季报发现,多位明星基金经理加仓化工板块,比如广发基金刘格菘管理的多只基金加仓了荣盛石化、桐昆股份、新凤鸣(行情603225,诊股)、恒力石化等;中欧基金王培管理的中欧创新成长等多只基金重仓万华化学;陆彬管理的汇丰晋信智造先锋等基金重仓鲁西化工、中旗股份(行情300575,诊股)、雅化集团等;财通基金金梓才旗下基金则加仓了万华化学、荣盛石化、恒力石化等。

“今年是大众商品的大年,去年的基金四季报可以看出大炼化的持仓已经清一色被成长股基金经理全部覆盖,因为化工是周期之母,一是有很多高附加值的产品配置,二是在大炼化环节非常明显,份额提升空间非常大,三是化工细分领域非常多,除了技术层面外,其和电子非常像。”前述上海公募基金经理坦言,“成长股的基金经理在系统性重估化工等周期资产的价值。”