东方日升因业绩问题收关注函 可转债也被中止上市

来源:每日经济新闻 2021-02-02 12:23:40

2月1日,东方日升(行情300118,诊股)股价全天一字跌停,截至当天收盘,股价报收19.29元,跌停板上有36.4万手封单,超7亿资金等待出逃!

东方日升2月1日晚间公告称,公司收创业板关注函,深交所要求公司说明,分析说明第四季度业绩大幅下滑的原因及合理性,相关收入成本核算是否准确,业绩变动的不利因素是否已消除,并进行充分的风险提示。补充说明公司持有的外币类型及金额,并结合汇率变动情况说明相关汇兑损失的具体情况,公司是否建立相关风险防控机制及其有效性。要求说明,公司持有的交易性金融资产的类型、金额、公允价值变动收益的计算过程及依据。

截至2020年9月30日,东方日升尚有5.095万股东。

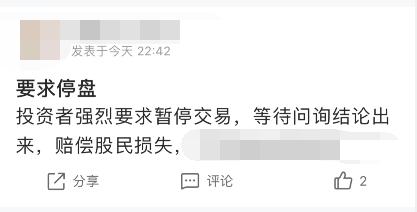

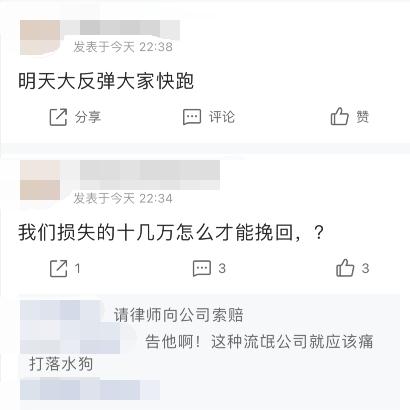

有网友在股吧表示,“致敬接盘侠”

“股票不要卖,留着做办索赔依据,可不可以?”

“投资者强烈要求暂停交易,等待问询结论出来,赔偿股民损失”

深交所下发关注函:分析说明第四季度业绩大幅下滑的原因及合理性

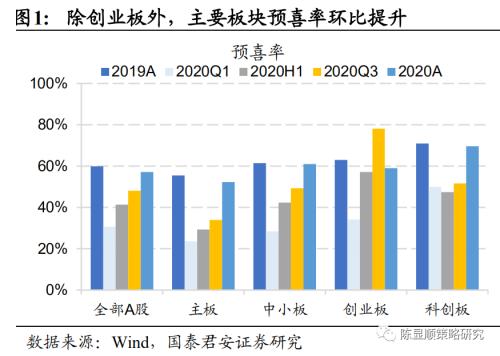

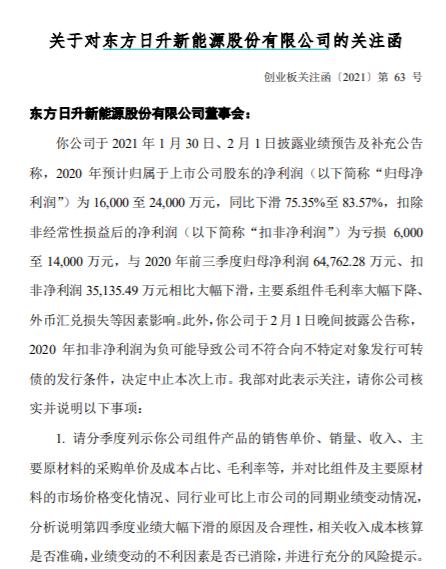

深交所创业板公司管理部2月1日发布的关注函表示,你公司于2021年1月30日、2月1日披露业绩预告及补充公告称,2020年预计归属于上市公司股东的净利润(以下简称“归母净利润”)为16,000至24,000万元,同比下滑75.35%至83.57%,扣除非经常性损益后的净利润(以下简称“扣非净利润”)为亏损6,000至14,000万元,与2020年前三季度归母净利润64,762.28万元、扣非净利润35,135.49万元相比大幅下滑,主要系组件毛利率大幅下降、外币汇兑损失等因素影响。此外,你公司于2月1日晚间披露公告称,2020年扣非净利润为负可能导致公司不符合向不特定对象发行可转债的发行条件,决定中止本次上市。我部对此表示关注,请你公司核实并说明以下事项:

1. 请分季度列示你公司组件产品的销售单价、销量、收入、主要原材料的采购单价及成本占比、毛利率等,并对比组件及主要原材料的市场价格变化情况、同行业可比上市公司的同期业绩变动情况,分析说明第四季度业绩大幅下滑的原因及合理性,相关收入成本核算是否准确,业绩变动的不利因素是否已消除,并进行充分的风险提示。

2. 请补充说明你公司持有的外币类型及金额,并结合汇率变动情况说明相关汇兑损失的具体情况,公司是否建立相关风险防控机制及其有效性。

3.你公司预计2020年非经常性损益影响金额为30,000万元,主要为交易性金融资产的公允价值变动收益。请补充说明你公司持有的交易性金融资产的类型、金额、公允价值变动收益的计算过程及依据,相关事项是否及时履行临时信息披露义务;

4. 你公司于2021年1月20日披露募集说明书等相关文件并启动可转债发行。请补充说明你公司在启动发行前是否根据《再融资业务若干问题解答》等规定以业绩预告或快报为基础对跨年后是否仍满足发行条件进行说明,保荐机构是否对此发表意见,相关发行文件中关于公司符合发行条件的表述是否存在虚假记载、误导性陈述或重大遗漏。请保荐机构核查并发表明确意见。

5. 你公司公告称决定中止本次上市,请说明中止上市后续相关事项的具体安排,本次中止上市对于公司生产经营、财务状况等的影响及拟采取的应对措施,并进行充分的风险提示。

6. 请向我部报备本次业绩预告事项的内幕知情人信息,并自查董监高人员、5%以上股东在公告前1个月内买卖公司股票的情况,是否存在利用内幕信息进行交易的情形。

可转换公司债券中止上市

2月1日,公司还公告称,本次发行的可转换公司债券简称为“日升转债”,债券代码为“123095”,发行总额为人民33.00亿元。本次发行的原股东优先配售缴款工作已于2021年1月22日(T日)完成,网上中签投资者缴款工作已于2021年1月26日(T+2日)完成。

公司分别于2021年1月29日、2021年1月31日在中国证监会指定的创业板信息披露网站巨潮资讯网(http://www.cninfo.com.cn)上披露的《东方日升2020年度业绩预告》(公告编号:2021-023)以及《东方日升2020年度业绩预告补充公告》(公告编号:2021-024),发行人扣除非经常性损益后的净利润预计亏损6,000.00万元–14,000.00万元,该财务指标可能导致发行人不符合《创业板上市公司证券发行注册管理办法(试行)》第九条第(五)项、《深圳证券交易所创业板股票上市规则(2020年12月修订)》第2.2.3条等规定的向不特定对象发行可转债发行上市条件。经协商一致,发行人及保荐机构(主承销商)安信证券股份有限公司决定中止本次上市。

鉴于上述情况,发行人可能存在不符合发行条件事项,为保护广大中小投资者利益,公司后续具体工作安排如下:

(1)发行人将尽快召开董事会申请撤回本次可转债发行。

(2)发行人承诺不使用募集资金专户中的相关资金;同时发行人将尽快与保荐机构以及募集资金监管银行签署三方补充协议,明确在未征得保荐机构书面同意之前,不使用募集资金专户中的相关资金。

(3)发行人及保荐机构将按照投资者缴纳的认购资金并加算银行同期存款利息返还投资者,退款工作安排及后续事宜将另行公告。