“就地过年”如何影响一季度GDP?

来源:固收彬法398人参与讨论 2021-01-27 11:16:47

摘要:

对于“就地过年”政策的影响,我们的基本判断如下:“就地过年”的影响并非单向的,一方面春节往返时间成本减少,这对生产和消费其实都有利;另一方面如果疫情背后对应的是疫情扩散和防控升级,那么经济活动也会整体受限(极端情况是2020年Q1经济全面下滑)。分行业来看,“就地过年”对工业生产和建筑业整体有利,第三产业中交通运输、住宿餐饮、批发零售面临的不确定性较大,金融业、信息技术、非市场化行业受影响较小。

在疫情防控不全面升级的前提假设下,预计2021年1季度GDP同比增速约22%,具体影响还取决于“就地过年”政策执行力度以及疫情发展,同时进一步跟踪相关高频数据。

当前局部地区疫情反复,政策提倡“就地过年”,疫情防控对返乡人员重点关注。如果“就地过年”成为主流,那么可能对生产、消费均会形成一些扰动。

“春节回家”期间生产消费均会回落

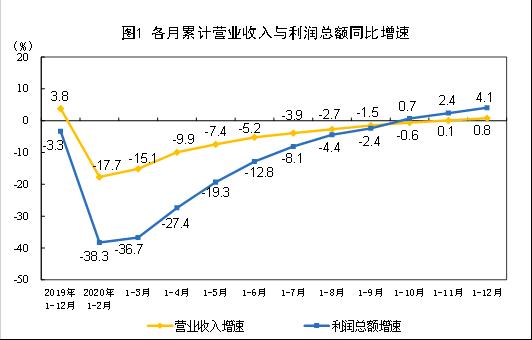

从往年数据来看,春节前一周到春节后两周,工业生产均处于比较低的水平,完全复工复产要等到正月十五之后。因而,一季度GDP、工业生产、消费等经济数据均会出现季节性回落。

一季度工作日数量确实少一些,但并未显著低于四季度(1-3天,5%以内),主要的拖累还是来自春节往返的时间成本。

因而,其他条件不变的情况下,春节期间不回家对经济的影响大概率还是偏正面,但最大的不确定性是“就地过年”伴随的疫情防控全面升级。

“就地过年”影响分析——生产法视角

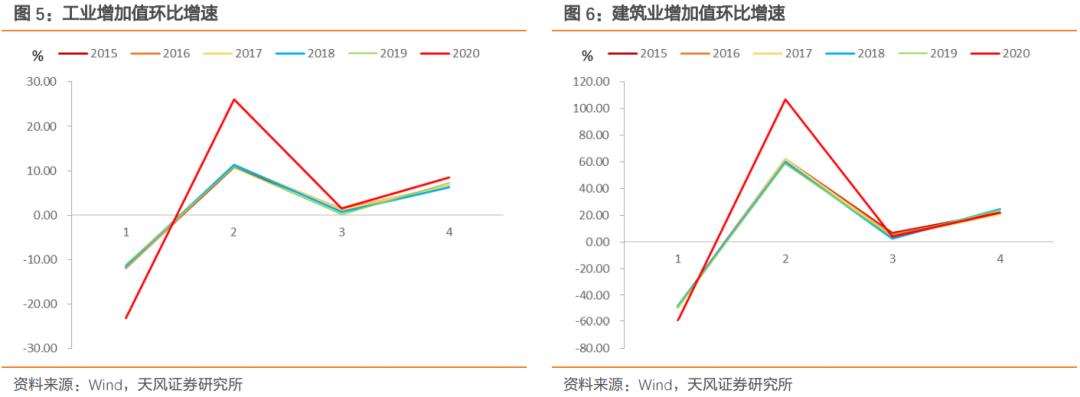

1、第一产业:影响不大

第一产业主要是农林牧渔行业,一季度也是农业生产的淡季,农业生产受“就地过年”政策预计影响较小,2020年一季度第一产业增加值也仅下滑3.2%。如果疫情防控不全面升级,第一产业增加值环比增速预计维持在季节性水平,有可能略低但影响并不大。

2、工业和建筑业:整体有利

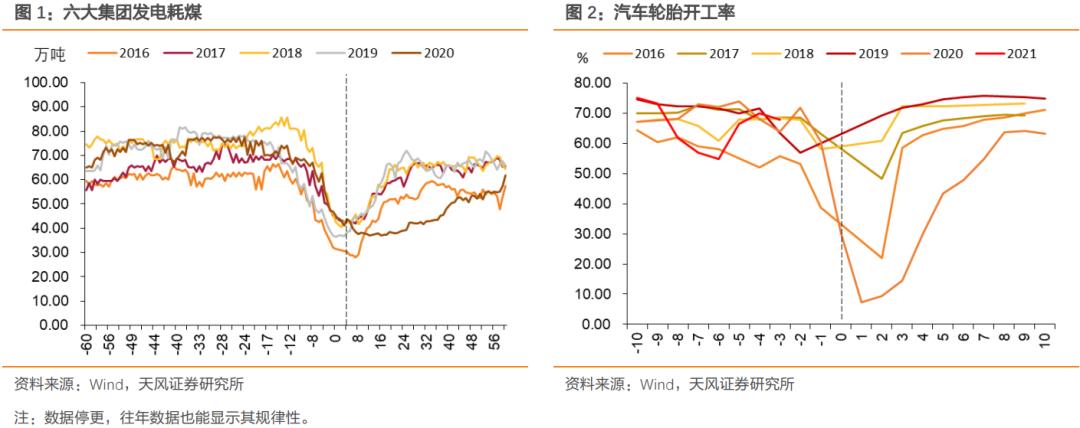

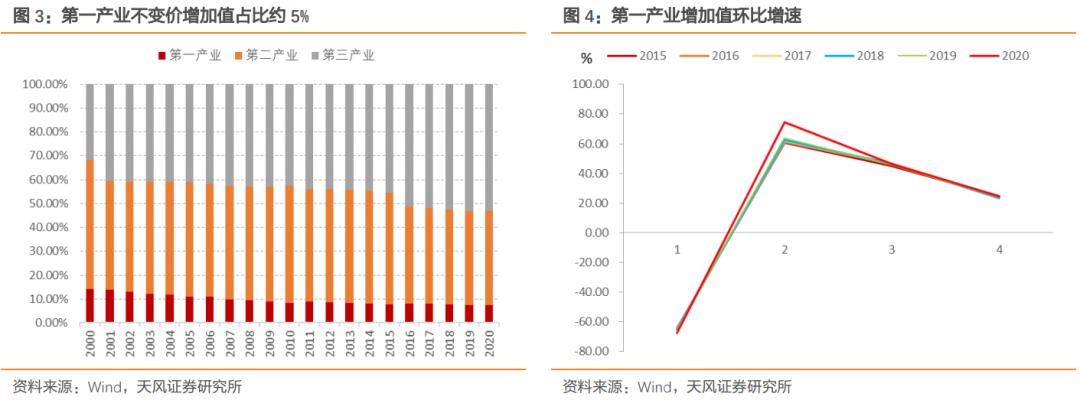

春节前七天到节后十天左右,覆盖约10个工作日,这段时间工业生产往往偏弱,例如发电耗煤远低于正常水平(节前50%-60%,节后2/3)。因而,如果春节前后的工作日满负荷运转,理论上可提升工业产出=10*50%/60=8.33%,这与一季度工业增加值环比季节性下降10%的规律基本吻合。考虑到当前制造业订单较好,工作生产可能会有较多的提升。

1、2月天气寒冷施工难度大,同时建筑业吸收了大量外出农民工,因而建筑业在一季度降幅非常明显,环比降幅通常在50%附近。“就地过年”减少往返时间成本,有利于加快复工节奏。

与此同时也不宜高估“就地过年”的正面影响。从目前中央的政策来看,“就地过年”最主要针对的是外出务工人员(典型代表是农民工)。我们可以以2019年农民工监测报告进行观察,本地、省内、跨省农民工占比分别为40.07%、34.11%、25.82%。那么,我们可以推断,工业、建筑业员工可能还是以本地/本省为主,外省占比并不是很高。此外,建筑业受天气影响可能更大,“就地过年”本身的提升可能比工作日显示得少。

综合来看,我们保守估计,“就地过年”可能导致工业生产增加约5%、建筑业增加5%-10%(相较于季节性推算值),具体还要看“就地过年”适用范围以及地方、企业的执行力度。

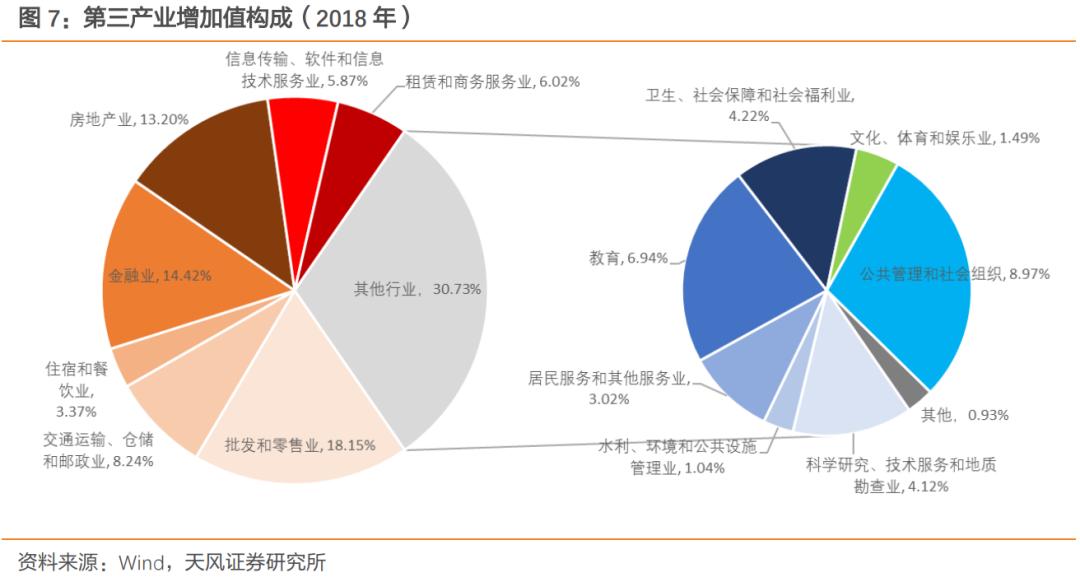

3、第三产业:影响并非单向,取决于疫情防控

第三产业增加值构成中,批发零售、金融、房地产三大行业占比最高均在10%以上;交通运输、仓储和邮政业,租赁和商务服务业,信息传输、软件和信息技术服务业,住宿和餐饮业2018年占比分别为8.24%、6.02%、5.87%、3.37%;上述七大行业基本都是市场性活动。剩下的约30%的行业中,主要由政府主导,市场化活动占比不高(文化娱乐、居民服务等,占比约5%)。

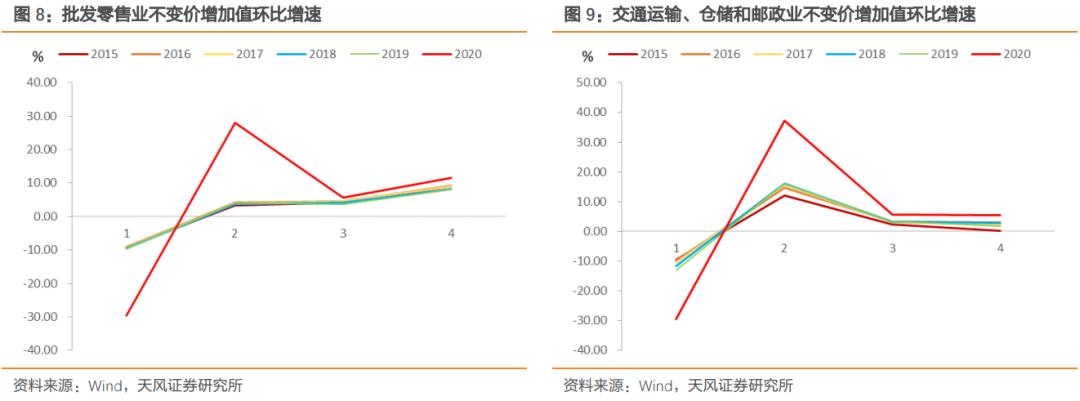

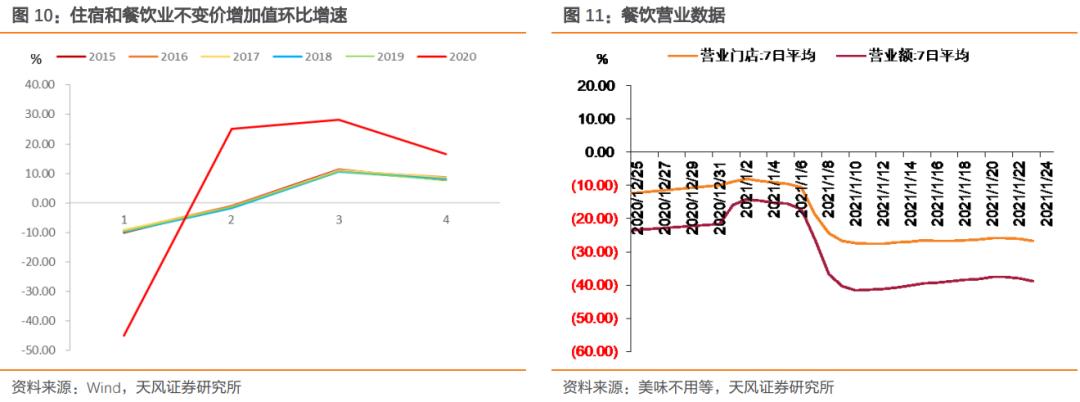

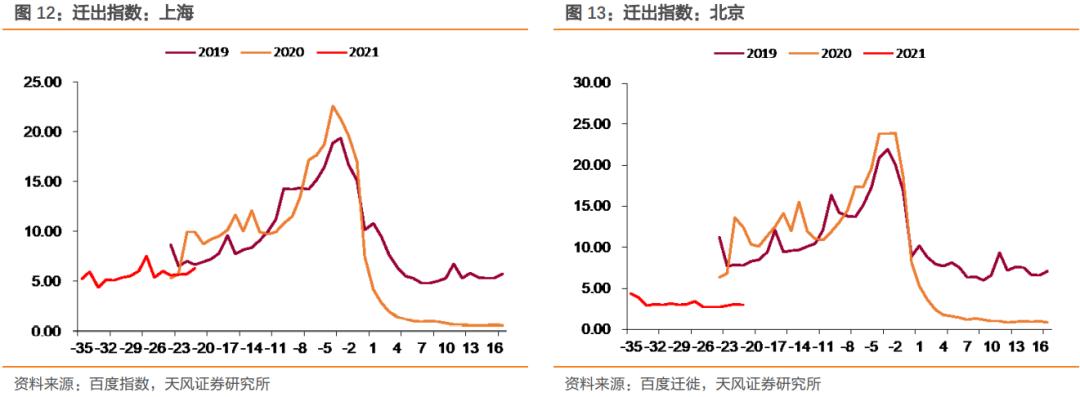

春节期间经济活动下降对物流需求下降、门店歇业、公共交通出行减少,批发零售业、交通运输业、住宿餐饮业在一季度往往会季节性走低,回家过年对这些行业其实算是利空。

当然“就地过年”对这些行业的影响其实也不是单向的:(1)如果政策只是停留在“就地过年”,居民生活出行还是维持原有的状态,那么“就地过年”对这些行业大概率还是有利的;(2)如果“就地过年”背后对应的是疫情防控升级,居民出行、消费全面受限,那么可能重复2020年一季度,这些行业都会受到明显的冲击。

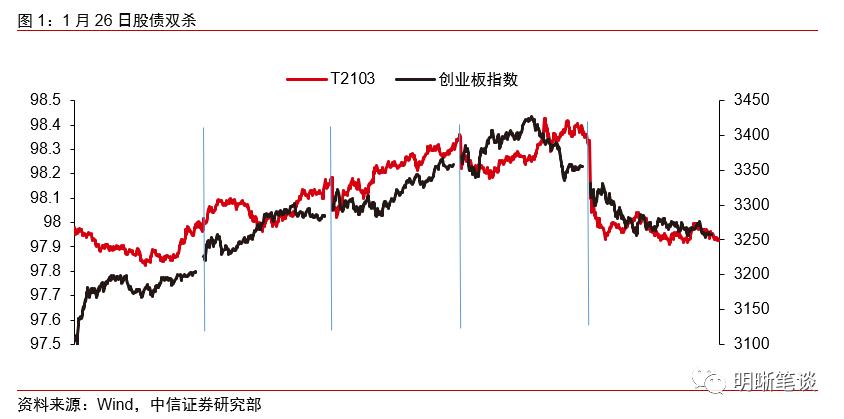

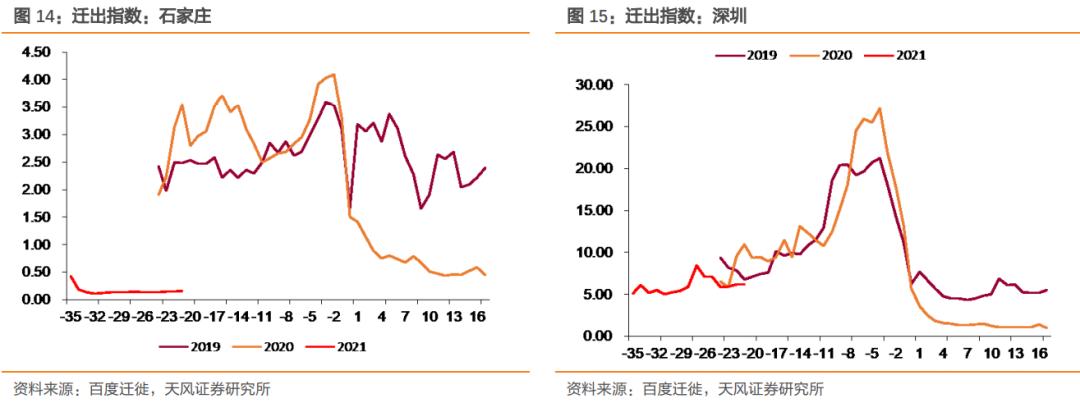

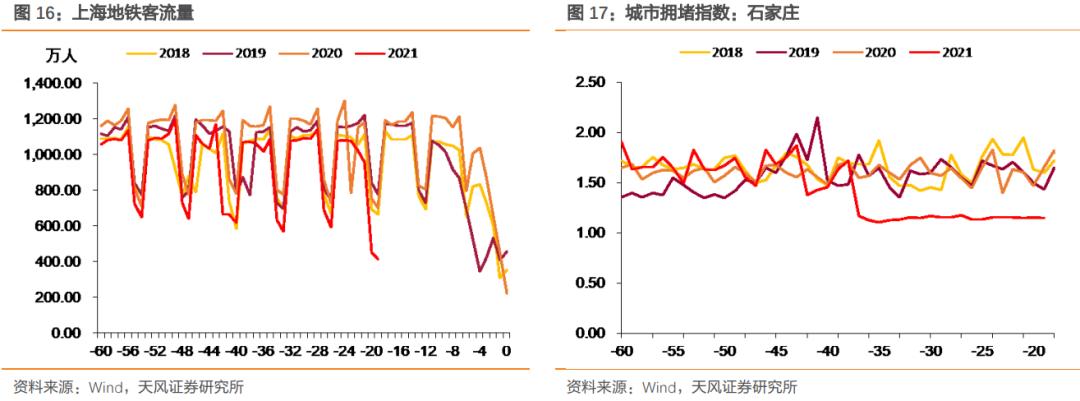

目前局部疫情反复,对经济的影响在高频数据上亦有体现,例如出现疫情的部分城市拥堵指数、地铁客流量出现回落。此前交通运输部预计2021年春运全国总发送旅客17亿人次左右,预计铁路春运客流2.96亿人次,日均4000万人次,比2019年下降四成多,比2020年增加一成多[1]。不过,目前多数城市的出行数据并未出现明显恶化。

综合来看,如果疫情不大范围扩散、防控不全面升级,批发零售甚至有可能略高于季节性水平(预计环比-8%、同比38%);虽然春运客运量大幅下降,但是如果工业生产强劲,货物运输预计继续支撑交通运输业(预计环比-9%、同比39%);居民长距离出行大概率受限,住宿餐饮景气度回落,考虑到2020年下半年住宿餐饮环比显著高于往年水平而且未完全恢复,一季度环比降幅有可能不会特别大(预计环比-15%、同比58%)。

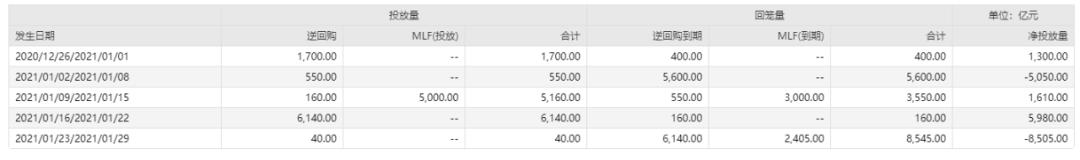

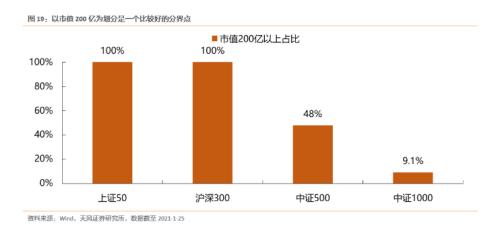

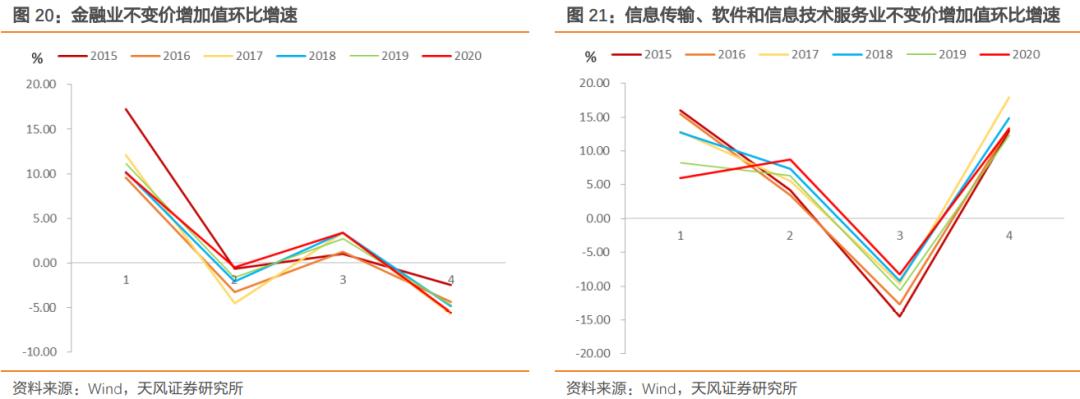

金融业增加值主导因素是银行存贷款增速和证券交易量,“就地过年”政策本身对其影响不大(背后的疫情影响更大)。从政策不急转弯的导向来看,一季度存贷款同比增速预计小幅下降。2019年、2020年一季度证券交易量都比较大,2021年一季度增速预计会较四季度有所回落(四季度+54.52%)。

信息技术行业在2020年一季度疫情期间信息技术行业其实也受到了冲击,相较于前期增速其实亦有不小的回落,只是由于整体增速较高因而在2020年显得非常亮眼。预计信息技术行业环比基本回到正常水平,一季度增速可以设为往年均值水平。

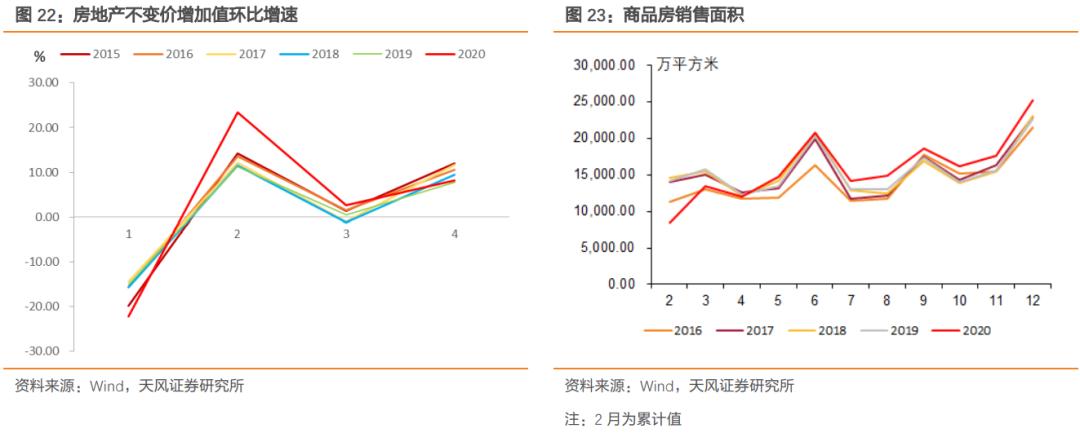

往年春节期间经济活动趋冷对房地产业也会显著影响房地产业。房地产业增加值在一季度也会季节性回落,商品房销售面积同样在一、二月偏低,因而春节返乡置业虽有提振但并非主流。考虑到“就地过年”政策的双向影响,暂且假定环比增速略高于季节性。

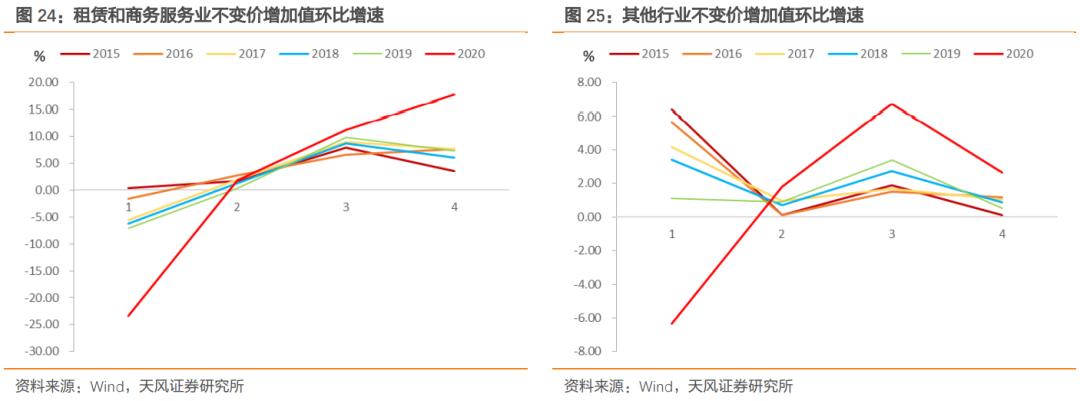

租赁和商务服务业也有一季度回落的季节性特征,“就地过年”可能主要冲击的是旅游相关行业,企业管理、法律服务、广告等受影响较小,预计环比降幅在2020和2019年之间,对应同比约14%。

其他行业主要是政府投入相关行业,市场化的文化娱乐、居民服务占比很低,如果疫情不出现显著恶化,财政收支趋于正常,这部分预计还是能回到往年水平(预计环比1%、同比13%)。

[1]http://yn.people.com.cn/n2/2021/0121/c378440-34539292.html

总结

对于“就地过年”政策的影响,我们的基本判断如下:“就地过年”的影响并非单向的,一方面春节往返时间成本减少,这对生产和消费其实都有利;另一方面如果疫情背后对应的是疫情扩散和防控升级,那么经济活动也会整体受限(极端情况是2020年Q1经济全面下滑)。分行业来看,“就地过年”对工业生产和建筑业整体有利,第三产业中交通运输、住宿餐饮、批发零售面临的不确定性较多,金融业、信息技术、非市场化行业受影响较小。

预计2021年1季度GDP同比增速约22%,具体影响还取决于“就地过年”政策执行力度以及疫情发展,同时进一步跟踪相关高频数据。

风险提示

风险提示:疫情超预期扩散,政策不确定性,外围形势变化。

(文章来源:固收彬法)