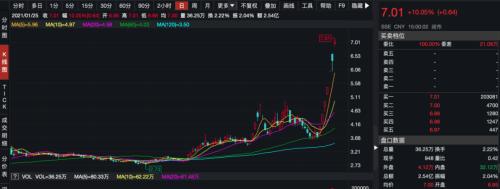

“券商最赚钱业务”2020大爆发,新增规模大增1.6倍,更多券商筹谋扩大业务,头部券商集中度下降

来源:财联社 2021-01-26 13:23:54

财联社(上海,记者 王可)讯,1月25日晚,中证协最新公布的报告显示,被称为“券商最赚钱业务”的场外衍生品业务,2020年迎来井喷,新增名义本金、交易笔数、存续规模均出现翻倍增长;此外,前五大券商新增规模交易集中度出现下降迹象。据财联社记者了解,更多券商正筹谋扩大场外衍生品业务。

2020年,券商场外金融衍生品业务新增名义本金累计47,597.06亿元,同比增长162.41%;累计交易110,575笔,同比增长93.36%。此外,券商场外衍生品初始名义本金存续规模增长到1.28万亿元,同比增长105.26%。

此外,2020年券商场外衍生品新增交易集中度整体呈下降趋势,显示出头部券商在这一领域的垄断地位正在下降。券商收益互换业务新增规模集中度在2020年2月份达到98.56%的最高值,2020年10月下降到89.84%;券商场外期权业务新增规模集中度在2020年5月达到81.70%的最高值,2020年11月,这一数据创下年内最低值69.12%。

2020场外衍生品新增4.76万亿,同比增长162.41%

2021年1月25日晚,中证协公布最新一期《场外业务开展情况报告》,披露2020年12月场外业务开展情况。

2020年12月,证券公司场外金融衍生品业务新增初始名义本金5,499.53亿元,较上月增长171.75亿元,环比增长3.22%;截至月末,未了结初始名义本金为12,780.50亿元,较上期减少529.74亿元,环比减少3.98%。

2020年,券商场外金融衍生品业务新增名义本金累计47,597.06亿元,相较2019年全年累计名义本金18138.50亿元已超出29458.56亿元,同比增长162.41%。

2020年,券商场外衍生品累计交易110,575笔,首次突破11万笔,相比2019年的累计57,185笔超出53390笔,同比增长93.36%。

从2015年以来券商场外衍生品年度累计新增名义本金来看,除2016年同比下降42.20%以外,2017年以来,近4年来券商场外衍生品年度累计新增名义本金持续增长,其中2019年和2020年累计新增名义本金增速均在100%以上,2020年增速和累积新增规模均达到创纪录新高。

(2015-2020年券商场外衍生品名义本金月末存量;来源:Wind)

从券商场外衍生品存续规模来看,2020年之前,券商场外衍生品名义本金月末存量多在3000-6000亿元之间浮动。2020年券商场外衍生品迎来爆发,连续突破9000亿元和1.2万亿元大关,场外衍生品初始名义本金存续规模由2019年底的6,226.54亿元增长到2020年底的12,780.51亿元,同比增长105.26%。

从2020内具体月份来看,除2020年2月份微降10亿元外,2020年3-11月,券商场外衍生品初始名义本金存续规模连续增长,于2020年11月底达到1.33万亿元,2020年12月份,场外衍生品名义本金存续规模环比下降529.74亿元,但依然维持在高位。

场外衍生品新增交易集中度整体呈下降趋势

2020年,在名义本金新增规模、交易笔数、存续规模出现翻倍增长的同时,券商场外衍生品新增交易集中度依然维持在较高水平,但全年整体呈下降趋势,显示出头部券商在这一领域的垄断地位正在下降。

2020年12月,券商场外金融衍生品业务新增初始名义本金5,499.53亿元,环比增长3.22%。其中,场外期权业务新增初始名义本金2,750.74亿元,较上期环比增长2.07%;收益互换业务新增初始名义本金2,748.79亿元,环比增长4.41%。

从业务集中度来看,2020年12月收益互换业务新增规模排名前五的证券公司新增初始名义本金共2,416.97亿元,占2020年12月收益互换业务新增总量的87.93%;2020年12月场外期权业务新增规模排名前五的证券公司新增初始名义本金为1,942.95亿元,占2020年12月场外期权业务新增总量的70.63%。

从全年走势来看,场外衍生品新增交易集中度整体呈下降趋势。券商收益互换业务新增规模集中度在2020年2月份达到98.56%的最高值,2020年10月下降到89.84%后,于2020年11月略回升至91.82%;券商场外期权业务新增规模集中度在2020年5月达到81.70%的最高值,2020年11月,这一数据创下年内最低值69.12%。

从业务开展场所来看,在2020年12月新增的5,499.53亿元初始名义本金中,在柜台开展的规模为5,437.44亿元,占比98.87%,通过报价系统开展的规模为62.09亿元,占比1.13%。

截至2020年12月末,未了结初始名义本金合计12,780.50亿元,其中,场外期权7,569.67亿元,收益互换5,210.83亿元。存续的场外期权标的以商品类(21.13%)、股指类(54.79%)为主;收益互换以其他类(52.68%)、个股类(20.62%)为主。存续名义本金规模较大的前五家证券公司在收益互换、场外期权中的全行业占比分别为84.05%、64.98%,在整个场外衍生品业务中占到66.65%。

从证券公司场外衍生品合约的交易对手情况入手分析,商业银行、私募基金、其他机构是场外衍生品市场的主要买方机构。以名义金额计,在2020年12月新增互换交易中,私募基金、其他机构占比较高,分别为28.26%、33.85%;在2020年12月新增期权交易中,商业银行、证券公司及其子公司占比较高,分别为59.22%、16.76%。

收益互换合约的标的构成,主要分为A股个股,以沪深300、中证500、上证50为主的股指,以港股、美股、境外期现货为代表的境外标的。从组成结构来看,A股个股以名义本金为维度进行统计,占比为28.36%;A股股指以名义本金为维度进行统计,占比为13.32%;境外标的以名义本金为维度进行统计,占比为34.07%。

期权合约的标的构成,主要分为以沪深300、中证500、上证50为主的股指,A股个股,黄金期现货,以及部分境外标的。从组成结构来看,A股股指期权以名义本金为维度进行统计,占比为63.47%;A股个股期权以名义本金为维度进行统计,占比为5.52%;黄金相关期权以名义本金为维度进行统计,占比为16.82%。

新规对交易商分级管理,场外衍生品业务成竞争突破点

2020年9月以来,场外衍生品业务市场发生多个重大事件,包括场外期权管理新规落地,以及首家外资券商进入场外金融衍生品业务交易商序列。

9月3日,中国证券业协会场外市场委员会在京召开全体会议,协会副会长孟宥慈出席会议并致辞,孟宥慈指出,下一步中国证券业协会将重点围绕“系统搭建场外市场业务、场外衍生品业务自律规则体系;加强场外市场业务、场外衍生品业务监测监控;推动场外市场业务、场外衍生品业务发展”三个方面推进证券公司场外业务发展。

9月25日,中国证券业协会制定并发布了《证券公司场外期权业务管理办法》(以下简称《办法》)。《办法》在对交易商的管理要求中提道,证券公司参与场外期权交易实施分层管理,根据公司资本实力、分类结果、全面风险管理水平、专业人员及技术系统情况,分为一级交易商和二级交易商。

“最近一年分类评级在A类A级以上或B类BBB级以上,持续规范经营且专业人员、技术系统、风险管理等符合对应条件的证券公司,经协会备案,可以成为二级交易商;展业一年情况良好、未有重大风险事件的,可向证监会申请成为一级交易商。”

随后,不到两月的时间,新的场外期权业务二级交易商诞生。11月11日,中国证券业协会公布第七批场外期权业务交易商名单,新增瑞银证券有限责任公司为场外期权业务二级交易商。瑞银证券符合上述“最近一年分类评级在A类A级以上”的要求,根据证监会公布的2020年证券公司分类结果,瑞银证券2020年级别为A。

东吴证券非银分析师胡翔认为,在资本市场全面深化改革的大背景下,衍生品有望迎来新的发展,或成为券商差异化竞争的重要突破点。证券行业面临业务结构调整,亟需打破同质化竞争的困境。在境内尚处于发展初期的场外衍生品极具突破性,市场发展势头强劲。对标海外衍生品市场,仍有较大空间。另外,衍生品业务的发展将拓宽券商佣金收入,丰富投资策略和风险对冲手段。