投行“价格战”硝烟弥漫

来源:中国证券报 2021-01-25 14:20:23

中信建投证券近日保荐承销南网能源项目时,保荐承销费大大低于行业平均水平,受到业内关注。本月中旬,有12家券商涉嫌低价竞争债券承销遭中国证券业协会“敲警钟”。

业内人士表示,“价格战”带来的竞争,一方面会引发债券承销质量下降风险,另一方面对规模较小的券商开展投行业务相当不利。受访专家认为,债券承销等业务上的“价格战”是同质化服务的结果。券商应该明晰自身优势,发展特色服务,实现差异化竞争,进行高质量发展。

券商“价格战”引关注

近期,券商投行业务“价格战”引起市场关注。

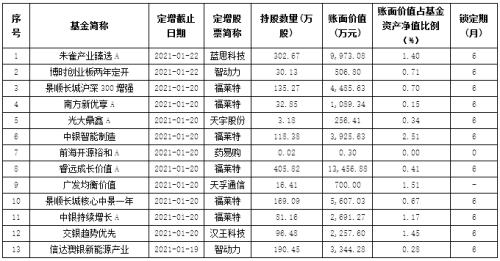

1月19日,南方电网旗下综合能源业务实施主体南网能源在中小板上市,首发募资总额10.61亿元。公开信息显示,其保荐机构中信建投证券收取的保荐承销费为815万元,费率仅为0.77%。

据统计,2019年以来在A股上市的逾600家公司的首发保荐承销费率平均值约为4.5%。2019年以来,首发募资额在7亿元至15亿元之间的200个IPO项目,保荐承销费率平均值约为6.4%。如此对比看,中信建投证券0.77%的费率堪称“地板价”。

1月12日,中国证券业协会会同证监会债券部、机构部对日前参与中国铁路投资公司债券项目、中核资本控股公司债券项目招标发行的12家涉嫌低价竞争的证券公司进行现场约谈。

在本次约谈之前,前期参与中核融资租赁公司债券发行招标的承销机构因“低报价”引发市场质疑,对此中国证券业协会对所涉及的8家证券公司进行了自律调查,并根据调查结果依规采取自律措施。

除了“白菜价”承销公司债券,超低佣金也成为券商获客的重要手段。北京某券商营业部客户经理告诉记者,通常情况下在公司新开账户的交易佣金费率为万分之二点五,但现在只要有10万资产,就可以申请将佣金费率下调到万分之一点五。

投行业务同质化明显

低价竞争明令禁止,为何券商“价格战”硝烟依然弥漫?

南开大学金融发展研究院院长田利辉表示,债券承销业务上的“价格战”是同质化服务的结果。市场化的承销业务降低准入,鼓励竞争。如果不具备自身特色和业务优势,那么券商只能降价抢客,低端竞争。

某券商人士对记者表示,投行业务的深层次问题是供给过剩,投行工作同质化,以及创造能力不足。当前券商数量众多,表现为投行业务同质化严重,还有长期合规导向问题。当前投行的工作重心在于核查是否符合交易所或者证监会有关规定,而不是整合资源、创造价值。如果能给企业带来可观的效益,与同行形成差异,客户自然愿意提高费率。

该券商人士还透露,券商投行业务部门多实行“大锅饭”制,“大锅饭”的好处是可以更好地团队协作,可以更好地控制成本,不至于过于激进,但弊端是个人的出色工作对结果影响不大,往往缺乏提高费率的动力。

不过,在业内人士看来,“价格战”现象不可持续。

“适度‘价格战’能够挤压水分,提高效率。过度‘价格战’会导致行业恶性竞争。‘价格战’不可长期持续。各方竞相降价会导致盈利下降,从而压缩成本,降低服务质量,甚至消弱核心竞争力。”田利辉说。

上述券商人士强调,市场不必为此感到过度担忧。大券商掌握的资金规模和客户规模都远超小券商,在项目资源转化方面拥有绝对优势,掌握行业定价权。小券商缺乏足够的公信力,即便费率再低也未必能成交,未来生存空间将被进一步压缩。

加大约束力度

“价格战”扰乱市场秩序,影响承销机构执业质量。一直以来,监管部门不断健全和加大约束力度。

中国证券业协会表示,已于2020年12月启动《公司债券承销业务规范》修订工作,明确要求承销机构建立内部报价约束制度,压实承销机构责任。目前行业公开征求意见已结束,行业反馈的意见普遍积极正面,协会在吸收采纳有关意见和履行有关程序后,将尽快发布实施。

田利辉表示,我国券商应该明晰自身优势,发展特色服务,实现差异化竞争,进行高质量发展。券商的服务不仅是承销渠道,更是定价、规范和市场等多层次、全方位服务。券商是金融中介,能否延揽优秀人才、提升组织效率、合规金融发展、洞悉市场变化是行业高质量发展的重点所在。

(文章来源:中国证券报)