聚光灯下的A股医药生物上市公司:变与不变 | 2020年度盘点

来源:金融界上市公司研究院 2020-12-31 19:22:51

作者:于晓宇

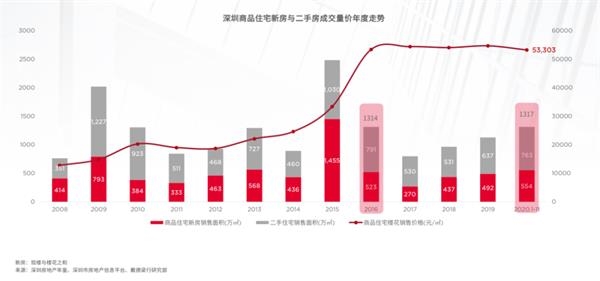

2020年,疫情的爆发让医药生物行业站在了聚光灯下。年初以来(截至12月31日收盘),申万医药生物板块累计上涨51.10%,跑赢沪深300指数23.89个百分点,在申万28个一级行业中排在第5位。就行业本身,在政策、产业、资本等方面既有变化又有延续。

疫情加剧市场波动 催生行业新变化

2020年,突发的疫情是最大的变量,对医药生物行业亦是如此。概括而言,疫情对医药生物企业的影响主要体现在以下几个方面:

一是与企业经营直接相关的影响,最直观的表现为业绩的分化。其中,与防疫相关的防护用品及诊断试剂企业营收和利润大幅增长,如圣湘生物(行情688289,诊股)前三季度营收同比增长超过10倍,归母净利同比增长超过100倍,振德医疗(行情603301,诊股)、英科医疗(行情300677,诊股)、硕世生物(行情688399,诊股)、达安基因(行情002030,诊股)前三季度营收同比增长均超过3倍,归母净利同比增长也均在10倍以上。与此同时,部分业务与防疫无关的企业上半年经营受影响比较大,但随着国内疫情得到有效控制,在三季度逐渐恢复。

二是二级市场的股价和估值。受疫情影响,年后首个交易日,医药生物行业50多只个股在A股3000多只个股下跌的大潮中逆势涨停,并且多只个股在此后随着国内外疫情的变化大幅波动。其中,较为明显的是年初防护用品、诊断试剂以及与疫情防护相关的器械企业,以及此后与新冠疫苗相关的企业。这些企业股价基本经历了从大涨到回调的过程,部分企业迎来了估值的重塑。整体而言,与疫情防控高度相关的医疗器械和生物制品板块表现较好。其中,医疗器械板块2020年累计上涨83.82%,在102个申万二级行业中排在第8位,生物制品板块2020年累计上涨69.77%,在102个申万二级行业中排在第11位。

三是加速技术进步和改变产业格局,这是更长期的影响。比较显性的是,疫情加速了互联网医疗的发展,其中的一个体现是加快线上诊疗与医保支付的打通。年初至今,有多家互联网医院落地,且天津、浙江、广东、江苏、四川等地区已有定点医疗机构将常见病、慢性病的线上复诊纳入医保。此外,疫情为中国疫苗产业崛起带来机会。长期以来,我国疫苗工艺相对欧美等发达国家有比较大的差距,但在此次疫情中,中国布局5条技术路线,疫苗研发进展整体领先。而从全球来看,疫苗加速了技术的进步,如mRNA技术在新冠疫苗中的应用等。

政策趋势延续 医保控费依然为主旋律

抛开疫情影响,2020年医药生物行业依然处于变革之中。其中,政策方面延续了此前的趋势,医保控费依然是主旋律。几个核心关注点如下:

一是带量采购的常态化推进。自2018年底“4+7”城市带量采购试点开始以来,国家药品集采经历了“4+7”扩围、第二批、第三批,目前已经推进到了第四批,2020年是加速落地的一年。其中,第二批国家药品集采文件在2019年底下发,2020年1月17日在上海开标,并在4月起相继落地;第三批国家药品集采文件在2020年7月下发,8月20日开标,并在近期开始落地。以上几批集采药品平均降幅均超过50%。12月17日,第四批国家药品集采文件也已正式下发。与此同时,各省市的集采也纷纷推进。

配合带量采购政策,在此前口服剂型的基础上,化学药品注射剂仿制药一致性评价也在2020年正式启动。其中,山西省首批21个注射剂带量采购率先落地,此后国家药品集采中也陆续纳入注射剂,这也意味着千亿规模的化学注射剂市场格局将加速重构。

除此之外,2020 年 10 月《国家组织冠脉支架集中带量采购文件》的发布拉开了国家层面高值耗材带量采购的序幕。此次意向采购共涉及12家中外企业以及27个产品,首年意向采购总量约为107万个,占全国使用量的80%,最终10款产品中选,均价从1.3万元降到700元,平均降幅超过90%。

二是医保谈判。2020年医保谈判于12月14日~16日进行,涉及162种药品。12月28日,《国家基本医疗保险、工伤保险和生育保险药品目录(2020年)》正式公布。结果显示,119种药品谈判成功,平均降价50.64%。被纳入谈判的药品中,包括2020年8月17日前上市的新药,以及PD-1等近几年集中上市的抗肿瘤药物。

三是DRG和DIP(按病种分值付费)的推进。自2019年《关于印发按疾病诊断相关分组付费国家试点城市名单的通知》《国家医疗保障DRG分组与付费技术规范》和《国家医疗保障DRG(CHS-DRG)分组方案》下发之后,国家医保局于2020年6月、10月和11月相继发布《医疗保障疾病诊断相关分组(CHS-DRG)细分组方案(1.0版)》《关于印发区域点数法总额预算和按病种分值付费(DIP)试点工作方案的通知》以及《关于印发区域点数法总额预算和按病种分值付费试点城市名单的通知》,不断推进改革进程。DRG和DIP的推进,是医保支付端的重要改革。随着试点的推进,或将加速落地。

行业继续分化 创新升级谁突围?

2020年,医药生物行业的外部环境更加复杂,行业延续分化趋势。一方面受疫情影响,与防疫相关的器械和药品销量大增带动企业营收和业绩大幅增长,另一方面政策落地所产生的效应继续深刻影响行业格局。

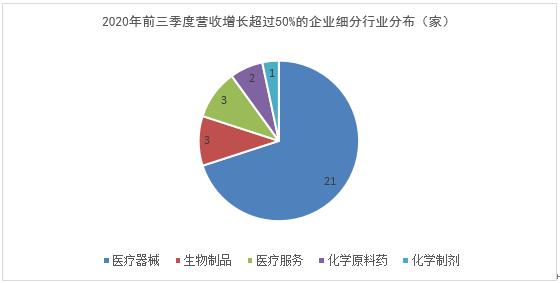

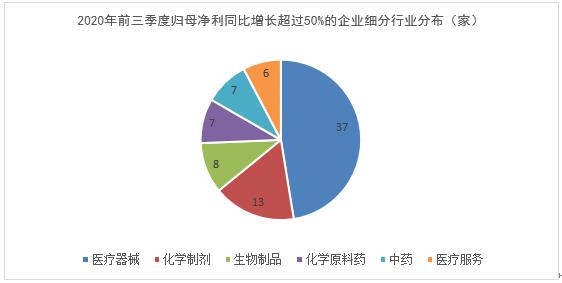

从A股医药生物上市公司三季报数据来看,排除部分未盈利上市企业和ST企业,前三季度营收增长超过50%的企业有30家;与此同时,超过150家企业营收同比出现下滑,其中20余家企业营收下滑超过30%。利润端,前三季度归母净利同比增长超过50%的企业有78家,与此同时归母净利出现下滑的企业也多达130多家。

从细分领域来看,医疗器械企业表现明显较好。前三季度营收增长超过50%的30家企业中,医疗器械企业有21家,占比达到70%;前三季度归母净利同比增长超过50%的78家企业中,医疗器械企业有37家,占比接近50%。

制图:金融界上市公司研究院 数据来源:巨灵财经

制图:金融界上市公司研究院 数据来源:巨灵财经

从整个行业来看,创新升级是核心。自2015年以来,医改政策密集出台,药品及器械审评审批制度改革、中国加入ICH(人用药品注册技术国际协调会议)、MAH(药品上市许可人)制度实施等系列举措为企业创新提供了更好的环境,企业创新活力被释放。与此同时,仿制药一致性评价、药品及高值耗材带量采购等倒逼企业创新。

国家药审中心于2020年7月发布的年度药品审评报告显示,2019年药审中心受理1类创新药注册申请共700件(319个品种),品种数较2018年增长20.8%。其中,受理1类化学药创新药注册申请573件(219个品种),品种数较2018年增加了39.5%。219个品种中,国产化学药创新药注册申请为144个,较2018年增加29个。受理1类生物制品创新药注册申请127件(100个品种),件数较2018年增长3.3%。

2016-2019年化学药创新药注册申请受理情况

来源:2019年度药品审评报告

创新升级还体现在licence-out(对外许可)方面。近几年,国内医药企业创新药Licence-out在数量和金额方面均呈现增长趋势,其中2020年更趋明显。据不完全统计,2020年中国创新药licence-out数量达到近20个,其中包括恒瑞医药(行情600276,诊股)PD-1单抗(注射用卡瑞利珠单抗)以8775万美元授权韩国CG公司,复星医药(行情600196,诊股)旗下复创医药BCL-2选择性小分子抑制剂FCN-338以4.4亿美元授予礼来,华领医药首创糖尿病疗法 dorzagliatin以近45亿元人民币授权拜耳等。

从企业端来看,受一致性评价及带量采购等政策影响,仿制药的利润率被大大压缩,老牌医药企业加速创新转型,一批生物科技公司在资本的助力下快速成长。创新药及创新药产业链、创新器械等以较高的成长性获得市场青睐。创新药企业中,2020年的一个重要特点是Biopharma被越来越多地提及,主要是部分Biotech经过前期沉淀综合实力越来越强。Big Pharma、Biopharma、Biotech凭借各自优势快速发展。创新药产业链中,尽管受疫情影响,但药明康德(行情603259,诊股)、泰格医药(行情300347,诊股)、康龙化成(行情300759,诊股)、凯莱英(行情002821,诊股)等CRO或CMO/CDMO等创新药服务企业整体保持良好增长,且市场认可度较高。而医疗器械方面,医疗新基建、进口替代等带来需求端的增长,随着高值耗材领域带量采购的推进,行业分化将加速,自主创新、高端升级是趋势。

与此同时,创新升级的过程中也存在一些问题并引发一些思考,如创新药领域部分热门靶点扎堆严重、同质化明显,中国医药(行情600056,诊股)创新如何从跟随走向引领等。

资本助力延续 IPO及再融资活跃

2020年,医药生物在IPO方面的主要看点依然是港交所和科创板。2018年港交所18A推出以及2019年科创板的落地,为医药生物企业上市融资提供了更宽松的环境。2020年,疫情并未阻止医药生物企业的上市热情。港交所方面,诺诚健华等“尝鲜”云敲钟,泰格医药等二次上市,医药生物企业赴港IPO数量达到22家,超过2018年的17家和2019年的18家;首发募资总额超过800亿港元,亦较2018年和2019年有明显增加。科创板方面,医药生物企业IPO共28家,无论是在2020年A股医药生物企业IPO还是在整个科创板IPO方面占比均较高。这其中,上交所在年初表示,支持鼓励与疫情防控相关的科技创新企业在科创板上市,相关企业申请材料齐备的即报即受理,进一步加快了相关企业的上市进程。如圣湘生物,从申报获受理到正式挂牌上市用时不到6个月。

此外,创业板注册制改革的落地,也为医药生物企业IPO提供了更多选择。据深交所网站披露的信息,目前有20多家医药生物企业上市申请处于审核阶段。

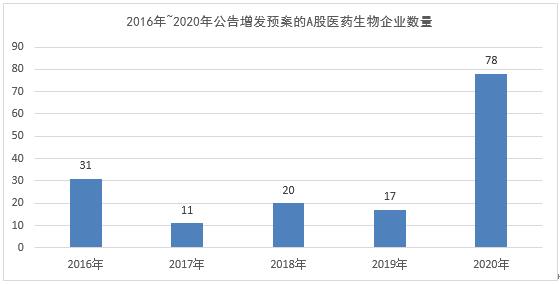

再融资方面,受再融资新规落地以及疫情等影响,医药生物企业表现活跃。以增发为例,统计显示,A股医药生物行业(申万)2020年披露增发预案的企业达到78家,数量空前。其中,15家企业已实施完成,药明康德、安图生物(行情603658,诊股)、人福医药(行情600079,诊股)、凯莱英增发募资金额分别达到65亿元、30亿元、24亿元和23亿元。

制图:金融界上市公司研究院 数据来源:巨灵财经

总体来看,2020年医药生物行业在政策方面基本延续了此前的趋势,医保控费是核心。与此同时,资本持续助力,创新的重要性更加凸显。在疫情、政策等多方面因素影响下,行业持续分化,并且随着医改的持续深入推进,未来这种分化将更趋明显。