ATFX:美元兑日元汇率升破140,创30年以来新高

来源:金融界 2022-09-02 19:22:45

日本央行与美联储货币政策的背离正导致日元持续贬值。昨日,USDJPY盘中突破140整数关口,创出1992年以来新高,且多头趋势显著,预计汇率将进一步上行。日本十年期国债收益率0.24%,处于2022年初至今的震荡区间内;美国十年期国债收益率最新值3.24%,处于2011年以来最高水平。债券收益率是货币政策的反应。日本国内以安倍经济学为指导,持续超量供应货币,不惜将基准利率降低至负值。美联储年内已加息四次,预计9月22日的利率决议还将加息50至75基点,届时基准利率将提高至3%以上。日本和美国债券巨大的利率差距,将导致日本国内资金持续流入美国,最终加剧USDJPY的贬值趋势。

日本为什么要维持超宽松货币政策?因为通胀低迷。日本是发达国家,也是七国集团中唯一的亚洲国家。在英美加、德法意的通胀率纷纷飙涨至创纪录高位时,日本刚刚从通货紧缩的泥潭中脱身。7月份,美国CPI增速8.5%、欧元区9.1%,日本却只有2.6%,前者恶性通胀,后者温和通胀。去年日本CPI增速最低值为负的1.2%,并且全年绝大部分时间物价都在下跌,这导致日本央行不相信当前2%以上的通胀率能够在长期内持续。在这种通胀预期下,日本央行大概率不会对货币政策做出调整。

需要提醒的是,宏观经济的发展是不可预料的。一年前,没人能想到美国的CPI增速会飙高至接近10%。同样的,日本当下的CPI增速也不一定会常态化的维持在2.6%水平,存在一定概率突破3%,甚至更高水平。日本是发达国家,对石油、天然气等能源依赖度并不比西方国家低多少。俄乌冲突还将持续很长时间,国际能源市场供不应求的格局短期内不会改变。食物价格走高对所有国家都会形成冲击,拉尼娜现象仍在持续,极端的高温干旱、台风洪灾还将席卷粮食产区。虽然当下小麦、玉米、大豆等农产品期货的价格显著走低,但潜在助涨因素并未消失。如果未来能源和食品价格再临涨价潮,日本的通胀率大概率创新高。届时,日本央行或许会对超级量化宽松政策作出适当调整。

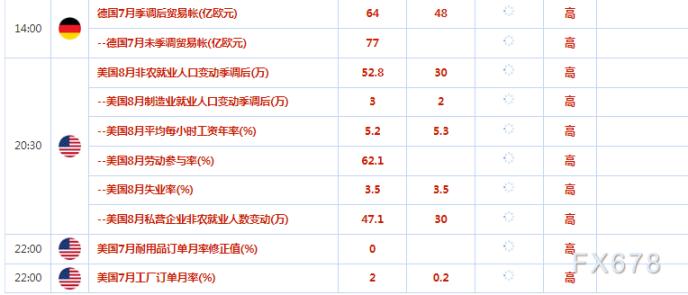

另一方面,美联储激进加息的政策也不会一直持续下去。如果CPI增速出现连续三个月回落,或者劳动力市场出现衰退迹象,美联储都将暂缓加息。

无论是日本央行开启紧缩货币政策还是美联储暂缓激进加息,都将弱化USDJPY的涨势。从长周期角度考虑,所有交易品种的价格波动都存在周期性:涨至极限位置会跌,跌至极限位置会涨。在日元汇率屡创新高之际,交易者需要提防市场预期突变。

ATFX分析师团队简明观点:日美货币政策背离,USDJPY中期内仍将走高,但由于汇率处于高位区间,谨防市场预期突变。

ATFX风险提示及免责条款:市场有风险,投资需谨慎,以上内容仅代表分析师观点,且不构成任何操作建议。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐