基金经理投资笔记|美联储加息如何影响港股?港股投资价值十问

来源:金融界 2022-07-29 12:22:42

《基金经理投资笔记》资产配置系列

数理逻辑中寻找规律,发现潜在投资价值

作者:华玲 摩根士丹利华鑫基金专户理财部,孙亮 摩根士丹利投资管理董事总经理

与A股市场相比,港股的差异化投资机会

港股大变局下逐渐形成与A股互补的稀缺赛道。一方面,越来越多的新经济公司或美国上市的中概股公司选择赴港上市或二次上市,使得香港形成了新经济的“聚集地”并已初具规模。另一方面,更加包容的上市规则正在改变港股市场结构。2018年修改上市规则后,新经济公司上市逐年增多,2021年已占到整体融资规模的81%。目前新经济板块在香港中资股中占比约60%,已经高于A股。

正因如此,当前港股市场已经形成独特且与A股互补的稀缺赛道。随着一批新经济公司赴港上市及中概股回归,港股新经济板块已初具规模。其中互联网、电商、生物科技、物业管理、餐饮酒店、纺织服装、运动品牌等相对于A股较为稀缺的板块吸引了大量海外与大陆资金流入并驻足香港。与此同时,香港本地的金融与地产公司,以及部分于香港上市的外资企业也为A股投资者提供了分散中国大陆敞口、差异化的投资机会。

中概股回归对港股的影响

港股市场逐步汇聚中国新经济优质龙头公司,其逐步打造成的新经济“桥头堡”和聚集地的效应对于吸引更多上市公司和投资者有很强的示范效应。中概股回归更深层的意义是让中资企业回到其熟悉的环境中,成交活跃度的潜在抬升,特别是未来如果能够纳入沪港通范围。港股市场的流动性一直被投资者视为短板,但近些年变化市场逐渐吸引资金流入,流动性已经发生了较大改变,沪深港通开通大幅活跃了港股市场。

投资者普遍关心中概股回归是否会对港股流动性造成压力。根据中金公司(行情601995,诊股)估算,中概股回归未来三年可能带来总计约865亿港元的新增募资规模,平摊至3年相当于年均新增约290亿港元募资金额,这一规模基本相当于2021年港股全年IPO融资规模(3,330亿港元)的9%。因此单纯的增量算不上很高。若考虑到部分二次上市或双重主要上市以介绍方式上市,即不发行新股,则实际新增募资规模则会更低。

人民币汇率对于港股表现的影响

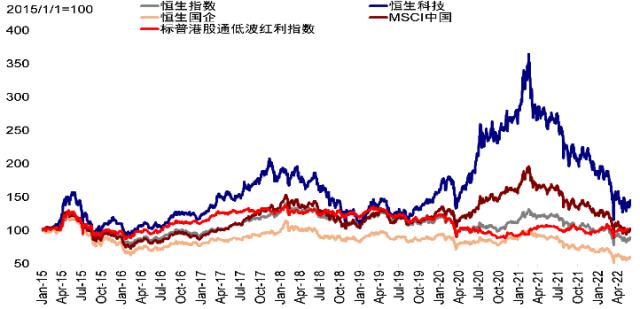

根据历史经验, 港股整体大盘指数以及绝大多数板块在人民币贬值区间均明显承压。从2015年以来的4轮人民币贬值中可以看出,恒生指数、恒生国企以及MSCI中国指数在这四轮的跌幅中位数均超过了11%。而从细分板块层面来看,半导体、多元金融以及交通运输板块承压最为明显,四轮中的跌幅中位数均超过了20%。然而医疗保健板块相对抗压,甚至录得正收益。究其原因,人民币贬值周期海外资金流出。美元是全球市场风险的风向标。美元走弱通常表明全球市场风险偏好上升,资金往往流入新兴市场,反之亦然。海外货币政策,贸易政策,信用风险,全球增长放缓等都是影响整体风险偏好的驱动因素。

港股整体大盘指数以及绝大多数板块在人民币贬值区间均明显承压。

美联储加息和缩表周期中的港股表现

港股作为离岸市场,美联储加息不免对其产生短期冲击,但长期影响有限。具体来看,恒生指数在四轮加息周期的后1个月、2个月和3个月平均下跌5.2%、6%和5.5%。而从完整的加息周期来看,香港指数在绝大多数长期时间周期内实现上涨。具体来看,恒生指数在1999年、2004年和2016年周期内上涨9.7%、31.5%和20.4%。通过进一步分解估值和盈利对市场贡献,我们注意到2005年和2015年的两轮加息周期过程中,企业盈利是稳步上行是支撑市场表现的关键所在。港股板块层面,价值表现相对优于成长,房地产、原材料、消费者服务在加息周期中彰显韧性,主要受盈利支撑。

美联储加息如何影响港股?究其原因,我们认为美联储加息影响港股走势的路径包括:1)资金面:美联储提高联邦基金利率相当于提高了美元资产的收益率,往往会吸引全球资本回流或流入美国,进而对港股造成下行压力。2)盈利:联储加息和缩表往往会推升美元,虽然香港实施联系汇率制挂钩美元,但港股市场有约47%的上市公司为中资企业(截止至2022年4月7日),其收入和盈利以人民币计价。因此在美元相对于人民币升值时,折算成美元或港元的公司盈利会受到汇兑损失的冲击。3)在联系汇率制度下,香港一般会跟随美联储加息步伐上调基本利率,以对冲港元贬值资金外流。

海外投资者在担心什么?

年初以来,港股市场在俄乌局势升级、中美监管不确定性和国内疫情的压力下波动加剧。具体来看,海外投资者的担忧可能主要分为以下三种:

宏观经济下滑压力:对中国短期增长预期的变化是推动海外资金流入中国资产的主要驱动因素之一。清零政策带来的不确定性,以及宏观经济能否企稳,地产能否软着陆的担忧暂时压制了海外资金流入。

地缘政治风险:中美地缘政治风险近期有所抬升,而在俄乌局势升级后进一步加剧。海外投资者担心中国可能会受到欧美制裁的牵连。或是中美进一步“脱钩”对融资成本和增长所带来的影响(如中概股退市、贸易摩擦等)。

监管不确定性。近期如何摆脱经济对地产行业的依赖,以及如何应对互联网平台垄断行为等问题成为中国结构性改革的重点。然而中国结构性转型也在短期加大了中国政策的不确定性(抬升中国资产的风险溢价,从而加大海外投资者对中国资产的担忧。随着中国对长期结构性改革出台更为清晰的政策路径,明确政策的边界,可能明显减缓外资对投资中国资产的担忧。

港股南向与海外资金流动影响分析

从存量上来看,当前海外投资者依然是香港市场的主力,成交占比约40%。与此同时,通过港交所CCASS提供的中介持股数据,可以看到港股通全部标的中介持股市值中,11.4%来自中资中介,国际中介以及香港本地中介分别占到44.3%与44.2%(包含二次上市公司存托行持有股份,不一定于港股市场流通)。假设一般情况下外资机构更多偏向选择国际投行作为中介的话,可以看出海外资金仍是港股市场主力。

南向与海外资金影响因素分析。历史上看,海外资金流入海外中资股市场虽然受全球流动性趋势影响,但国内基本面才是主要驱动力(行情838275,诊股)。回顾过去几年的海外公募资金流动,海外资金往往在盈利前景改善时流入中国市场,在增长前景不佳的情况下退出。如果稳增长政策能得到更有效的执行,国内基本面有所改善,或将得到海外资金的积极回应。而南向资金流入则与国内流动性更为相关,且内地投资者在香港的边际定价权未来或将有所加强。当前国内货币政策立场及未来稳增长政策落地或将提振南向资金流入,我们预计2022下半年南向资金流入趋势保持不变。同时,H股估值相对A股及其他主要发达市场存在明显折价,估值呈现明显的比较优势,而随着基本面的修复,中国内地投资者的信心也有望回升。

港股成长策略与高股息策略比较

当经济处于政策发力与增长反弹的过渡阶段,高股息策略通常领先。回顾历史,不难发现在政策宽松周期正式开启但增长仍未明显回暖的过渡阶段往往利好高股息策略,如在2015与2018年宽松周期。在这是因为高股息策略相比其他股票风格更具有一定的债券属性,稳定的股息率在无风险利率整体回落时优势逐渐显现。此外,高股息组合集中于公共事业等防御性行业以及能源、地产等周期行业,经济增速触底和逐步回暖阶段可能相比成长风格更为稳健。由此来看,当前中国经济增速逐步见底,政策稳增长发力的宏观背景下,港股高股息策略可能更具备优势。但从中长期回报来看,成长策略中长期回报更佳。

数据来源:Wind,2015-2022.

【了解作者】

华玲,摩根士丹利华鑫基金专户理财部投资经理,10年证券从业经历,美国圣约翰大学风险管理硕士,英国剑桥大学EMBA。在加入摩根士丹利华鑫基金之前,曾任福特汽车(中国)财务分析师、Gard北美有限公司风险管理岗、招商证券(行情600999,诊股)(香港)有限公司行业分析师、长盛基金管理有限公司投资经理。

孙亮,摩根士丹利投资管理董事总经理兼环球新兴市场团队中国股票主管,23年投资经验,爱丁堡大学金融与投资硕士,特许金融师。在加入摩根士丹利之前,曾任中国银行(行情601988,诊股)信贷官,马丁·柯里投资分析师,野村资产管理中国和香港的高级投资组合经理、投资主管。

【港股投资价值十问】

基金经理投资笔记|价值洼地还是价值陷阱?

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐