百位资管大佬前瞻研判:下半年基建投资或为托底经济提供重要支撑

来源:国际金融报 2022-07-22 22:22:51

展望2022年下半年,宏观经济走向何方?债券市场有何趋势?如何预判股票市场?近日,中国保险资产管理业协会(IAMAC)联合中国人寿保险股份有限公司组织开展的“资产管理百人问卷调查第2期”给出了前瞻性研判。

记者了解到,本次问卷调查对象由107位“IAMAC资管百人”专家共同参与填写,分别来自券商研究所、公募基金、保险资管公司、保险公司(含保险集团)、银行及理财子公司、信托、资产管理公司、私募基金、高校智库等机构,分别从事投资管理(高管)、宏观研究、资产配置、权益投研、固收投研等领域的工作。

基建投资托底经济

展望2022年下半年宏观经济走势,一半受访者较为乐观,36%认为中性。受访者普遍认为,基建投资、财政政策和房地产投资为今年下半年可能促进经济上行的前三位因素。

超7成(72%)的受访者认为2022年下半年央行货币政策基调稳健偏宽松。并普遍认为提前下达2023年地方政府专项债额度(或提前发行)、减税降费和发行特别国债为下半年财政政策(含准财政政策)发力主要途径。

近半数(46%)受访者还认为,下半年人民币对美元汇率平均水平将小幅贬值,29%认为将运行平稳,还有23%认为将小幅升值。

对下半年美联储货币政策走向预期的判断,44%的受访者认为美联储将维持当前紧缩政策,28%认为紧缩幅度减弱,还有27%认为将更加紧缩,可见短期较难转向几成一致预期。

在下半年投资收益率表现方面,受访者选择最多的国内资产仍是A股,境外资产前三位分别是港股,黄金与大宗商品,而美股排名跌至第六,一定程度上反映了市场对美股下半年仍有回调可能的一致性预期。

资管大佬们还普遍认为,全球通胀上行风险为下半年全球宏观形势中对大类资产配置影响最大的不确定因素。

关注房地产等信用违约风险

受访者普遍认为,下半年境内外债券市场走势趋于分化。

近半数(46%)受访者认为,下半年中国10年期国债收益率将窄幅震荡;37%的受访者认为,下半年美国10年期国债收益率将上行。

对于高等级信用债,41%的受访者认为,下半年信用利差将震荡;而对于低等级信用债,43%的受访者则认为,下半年信用利差将走阔。

从交易角度看,对下半年最看好的债券市场投资品种,受访者选择最多的三个选项是:可转债、高等级产业债和短期利率债。从配置角度看,高等级产业债、中长久期利率债、银行永续债和二级资本债是资管大佬们下半年最看好的债券市场投资品种。

受访者普遍认为,房地产、民营企业和欠发达地区城投平台为下半年信用违约风险最值得关注领域,与去年年底调查结果一致。

股市或有震荡上行空间

展望下半年股市市场,超半数(54%)受访者选择震荡上行,29%选择宽幅震荡,各有7%选择窄幅震荡和震荡下行;对于美股走势的判断中,54%的受访者选择震荡下行,28%选择宽幅震荡,各有5%选择震荡上行和窄幅震荡;对港股走势的判断中,53%的受访者选择震荡上行,25%选择宽幅震荡,9%选择窄幅震荡。

受访者还认为当前A股估值基本合理,下半年外资有望小幅净流入。流动性环境、企业盈利增速、经济增速为推动下半年权益市场上行主要因素。新能源、高端装备制造和疫情修复成为受访者最看好的热点投资主题。

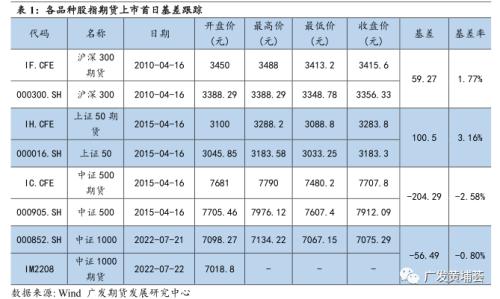

不过,在对下半年A股市场最看好指数的判断无主流方向,分歧较大:选择中证500的受访者占比为30%,选择沪深300为其次,占比23%,选择创业板指占比20%,选择科创50和上证50各占比13%。

值得一提的是,随着受重视程度日益提升,ESG投资正在从理念转化为投资实践,从共识走向行动。目前ESG相关投资在受访者管理(或所在公司)的投资组合中占比,29%的受访者表示占比5%及以下,14%表示占比6%-10%,8%表示占比11%-15%。还有9%的受访者表示,预期2022年末ESG相关投资占比将提升至16%-20%。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐