深夜突发!又有4家公司强制退市,10万股东踩雷!34年老牌房企、“人造钻石大王”将告别A股

来源:证券时报 2022-05-27 09:24:04

继*ST厦华(行情600870,诊股)、*ST环球(行情600146,诊股)后,又有4家A股公司被强制退市。

5月26日晚,深交所发布公告,决定终止*ST绿景(行情000502,诊股)、*ST金刚(行情300064,诊股)、*ST晨鑫(行情002447,诊股)、*ST猛狮(行情002684,诊股)4家公司股票上市,公司股票自2022年6月6日起进入退市整理期,退市整理期届满的次一交易日,深交所对公司股票予以摘牌。最新数据显示,4家公司合计股东数近10万。

实际上,在2021年财报公布之前,不少濒临退市的公司曾尝试“自救”。它们通过突击贸易、突击并表、突击新增业务,突击变卖资产等方式,试图在“收入”和“净利润”上做文章,以规避退市风险。

但退市新规引入了“扣非前后净利润孰低者为负值且营业收入低于1亿元”的组合类财务指标,同时也明确该指标所谓的营业收入应当扣除与主营业务无关和不具备商业实质的收入。分析人士指出,无关营收扣除指标的引入,旨在精准刻画“僵尸企业”和“壳公司”,力求实现“应退尽退”。

老牌地产公司告别A股

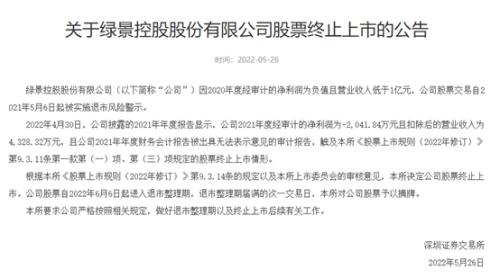

5月26日晚,深交所发布了关于*ST绿景股票终止上市的公告,深交所决定公司股票终止上市。公司股票自2022年6月6日起进入退市整理期,退市整理期届满的次一交易日,深交所对公司股票予以摘牌。

公司因2020年度经审计的净利润为负值且营业收入低于1亿元,公司股票交易自2021年5月6日起被实施退市风险警示。

2022年4月30日,公司披露的2021年年度报告显示,公司2021年度经审计的净利润为-2,041.84万元且扣除后的营业收入为4328.32万元,且公司2021年年度财务会计报告被出具无法表示意见的审计报告,触及深交所《股票上市规则(2022年修订)》相关规定的股票终止上市情形。

资料显示,绿景控股成立于1988年,前身是海口新能源有限公司,1992年在深交所上市,是国内最早的一批房地产上市公司之一。

年报显示,2017年-2021年间,绿景控股营业收入分别为0.22亿元、0.17亿元、0.16亿元、0.15亿元、1.73亿元,实现的归属母公司股东的净利润分别为-0.83亿元、0.77亿元、-0.09亿元、-0.18亿元、-0.2亿元。其中,2018年,绿景控股通过处置多家子公司股权,获得投资收益使其当年得以扭亏。

值得一提的是,2017年至2020年公司的营业收入都在1亿元以下,但2021年突然增加至1.73亿元。*ST绿景往年主要以房地产业务为主,2021年3月公司以38万元现金方式收购深圳弘益100%股权后新增机电安装工程业务。蹊跷的是,2020年9月才成立的深圳弘益自2021年下半年已与多个客户签订总额约1.8亿元的机电安装合同。

公司年报发布后不久,深交所曾下发对*ST绿景的关注函,问题直指向子公司的机电工程相关业务是否具备商业实质。

2021年公司营业收入1.73亿元,其中机电安装工程业务收入1.22亿元,均来自于2021年3月收购的子公司深圳市弘益建设工程有限公司分包工程收入,对应机电安装工程成本1.17亿元,其中材料/设备采购成本8357.55万元,分包建筑工程施工3262.27万元,材料/设备及分包建筑工程施工成本占机电安装工程成本99.27%,同时机电安装工程业务平均毛利率为3.85%,不能覆盖期间费用。

深交所表示,年审机构核查了与机电工程相关合同、项目工程管理等资料,实施了函证、监盘、访谈等审计程序,但无法实施与项目相关的穿透核查审计程序,因此无法判断该项业务收入是否具备商业实质。

而对于深交所下发的关注函,公司已两次延期,至今仍未回复。

*ST晨鑫试图卖纸保壳未果

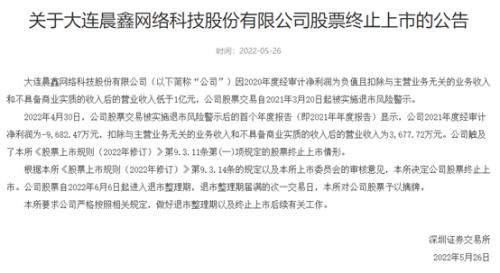

深交所宣判退市的还有*ST晨鑫。

因2020年度经审计净利润为负值且扣除与主营业务无关的业务收入和不具备商业实质的收入后的营业收入低于1亿元,*ST晨鑫股票交易自2021年3月20日起被实施退市风险警示。

2022年4月30日,公司股票交易被实施退市风险警示后的首个年度报告显示,公司2021年度经审计净利润为-9682.47万元,扣除与主营业务无关的业务收入和不具备商业实质的收入后的营业收入为3677.72万元。公司触及了深交所《股票上市规则(2022年修订)》相关规定的股票终止上市情形。

实际上,为了规避退市,*ST晨鑫也曾试图通过新增纸张业务保壳。*ST晨鑫主要通过全资子公司壕鑫互联从事互联网游戏、电子竞技等业务,但电子竞技业务和区块链业务未形成规模,公司连年业绩亏损。2018年,*ST晨鑫归属母公司股东净利润亏损6.14亿元,2019年亏损9.5亿元。

为走出困境,*ST晨鑫跨界并购了主营LCOS芯片的慧新辰,与此同时,公司还成立了全资子公司上海洛秀科技有限公司,主要从事智慧打印综合业务。

但一系列动作后,公司2020年业绩仍亏损0.71亿元,芯片相关业务、纸张业务等贡献营收分别为1767万元、5153万元,占比分别为16.79%、48.96%。

面对与日俱增的退市压力,公司于2020年5月组建全资子公司洛秀科技,注册资金1000万元。

根据公司战略规划,成熟后的智慧打印业务将会包括以搭建智慧图文打印电子商务平台为主体的“e商城”,兼有工程图文专用特种纸系列产品、多种图文制作软件产品、打印设备及印前印后配套设备等硬件产品、图文服务综合解决方案等多维度的产品。

这也就意味着,*ST晨鑫实际上已经成为一家纸业生产公司,与公司给出的经营范围(互联网信息服务、计算机技术领域内的技术开发、图文设计制作等)有所不符。

在2021年年报发布之前,深交所提前发出了对公司的关注函。公司年审会计师致同会计师事务所认为,根据《深圳证券交易所上市公司自律监管指南第1号——业务办理》第4.2条营业收入扣除相关事项的相关规定,公司纸张业务尚未形成稳定的业务模式,2021 年度公司纸张业务收入应作为“与主营业务无关的业务收入”,作为2021年度营业收入的扣除事项。

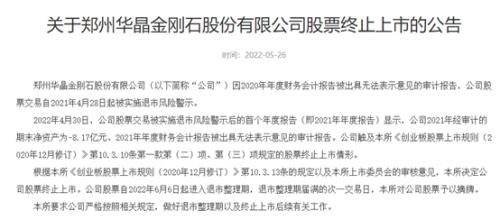

*ST金刚涉信披违规公司被立案调查

与*ST绿景、*ST晨鑫一起退市的还有*ST金刚。

*ST金刚曾是中国人造钻石行业的龙头企业,主营人造金刚石等超硬材料及人造钻石饰品等,产销规模位居行业前三,一度被称为“人造钻石大王”。公司成立于2004年12月,2010年3月在创业板上市。

因2020年年度财务会计报告被出具无法表示意见的审计报告,*ST金刚股票交易自2021年4月28日起被实施退市风险警示。

2022年4月30日,公司股票交易被实施退市风险警示后的首个年度报告(即2021年年度报告)显示,公司2021年经审计的期末净资产为-8.17亿元、2021年年度财务会计报告被出具无法表示意见的审计报告,触及股票终止上市情形。

公司于2020年4月7日收到《中国证券监督管理委员会调查通知书》,因公司涉嫌信息披露违法违规,中国证监会决定对公司进行立案调查。

公司于2021年8月13日收到中国证监会下发的《行政处罚及市场禁入事先告知书》,根据《事先告知书》查明涉嫌违法的事实,2019年末虚增净资产18.56亿元,年报显示公司2019年12月31日的净资产为17.21亿元,2020年亏损12.36亿元,2019年12月31日、2020年12月31日追溯调整后的净资产可能为负,可能触及《深圳证券交易所上市公司重大违法强制退市实施办法》第四条第(三)项规定的重大违法强制退市情形,公司股票可能被实施重大违法强制退市。

截至目前,公司还未收到证监会的正式处罚决定。

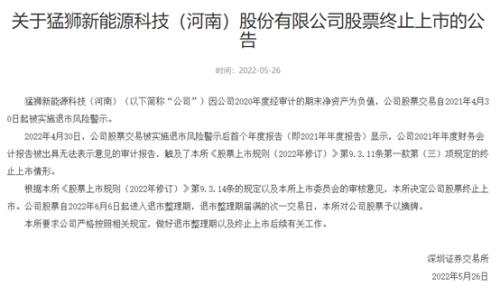

*ST猛狮债务拍卖与豁免引质疑

5月26日晚被强制退市的还有*ST猛狮。

因公司2020年度经审计的期末净资产为负值,公司股票交易自2021年4月30日起被实施退市风险警示。

2022年4月30日,公司股票交易被实施退市风险警示后首个年度报告(即2021年年度报告)显示,公司2021年年度财务会计报告被出具无法表示意见的审计报告,触及了深交所《股票上市规则(2022年修订)》相关规定的终止上市情形。

2022年2月18日,深交所向*ST猛狮发出关注函,要求公司于2022年2月25日前就社会广泛关注的债务豁免事项作出书面说明并对外披露。但公司迟迟未披露,直到2022年4月22日才回复。次日,深交所给予*ST猛狮包括董事长、三位独董在内的6位董事公开谴责处分。

为何深交所如此关注*ST猛狮的债务豁免问题?主要因为债务豁免会直接减少负债,增加净资产,涉及到保壳问题。

据了解,公司债权人中国华融福建分公司将持有公司的债权在淘宝平台进行公开拍卖,其中债权本金金额59,950万元,截至2020年11月30日债权利息金额31,564.58万元。但公司披露债务豁免事项时,称华融投资有限公司持有公司债权本金金额59,950万元,截至2021年11月30日债权利息金额42,958.79万元;华融投资对公司豁免债务金额合计85,331.97万元。

深交所要求公司说明债务豁免后债权人仍享有处置债务权利的原因及合理性,公司债务豁免与债权人拍卖的债务是否存在矛盾。

在4月22日的回复公告中,公司表示,《关注函》所指的在淘宝平台进行公开拍卖的上述债权为华融福建于2021年11月在淘宝平台发布的债权招商公告,并非公开拍卖公告。华融福建将华融投资对猛狮科技享有的债权置于淘宝平台进行招商推介,信息发布时点为2021年11月,早于债务豁免之日。华融投资豁免猛狮科技的债务,其已于2021年12月31日确认债务豁免金额,并于2021年度完成账务处理。

但公司年报审计会计事务所认为,公司披露的债务豁免事项已于2021年12月31日收到了华融投资公司出具的《豁免债务通知书》,按照华融公司总部决策程序要求,涉及华融投资豁免事项已由华融投资及华融福建履行内部审批流程。截至目前,尚未取得华融投资内部批复文件及有权审批人的批复文件,对债务豁免事项真实性无法判断。

“保壳”行为无处遁形

为了规避退市,不少濒临退市的公司在“收入”、“利润”方面做起了文章,有些公司2020年收入仅几百万,几千万,但2021年收入突然暴增至过亿,收入规模俨然成为这些壳公司的追求目标。

对此,2021年底,交易所发布了营业收入扣除业务办理指南,从三个方面发力精准打击空壳公司。一是细化贸易、类金融业务扣除要求;二是规范“稳定业务模式”判断标准;三是明确将非正常交易合并取得的收入进行扣除。

营业收入扣除项包括与主营业务无关的业务收入和不具备商业实质的收入。

具体包括:

1、与主营业务无关的业务收入是指与上市公司正常经营业务无直接关系,或者虽与正常经营业务相关,但由于其性质特殊、具有偶发性和临时性,影响报表使用者对公司持续经营能力做出正常判断的各项收入。

2、不具备商业实质的收入是指未导致未来现金流发生显著变化等不具有商业合理性的各项交易和事项产生的收入。

3、与主营业务无关或不具备商业实质的其他收入。

交易所表示,退市新规在财务类退市指标方面,新增了扣非前后净利润孰低者为负且营业收入低于1亿元的组合财务指标,目的是为更精准地刻画描述上市公司的持续经营能力,力求出清空壳公司。在适用该指标时,退市新规明确营业收入扣除项为“与主营业务无关的业务收入和不具备商业实质的收入”,并要求公司在经审计的扣除非经常性损益前后的净利润孰低者为负值时,应当在年度报告中披露营业收入扣除情况及扣除后的营业收入金额,年审会计师应当对营业收入扣除是否准确出具专项核查意见。

分析人士指出,无关营收扣除事项对上市公司尤其是在退市边缘的公司影响较大,同时也对那些通过突击贸易、突击“并表”、突击新增业务、捐赠等方式做大营收、规避退市的行为敲响了警钟。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐