保险基金配置动能较强,外资连续第三个月减持

来源:东方金诚 2022-05-26 18:25:00

主要观点

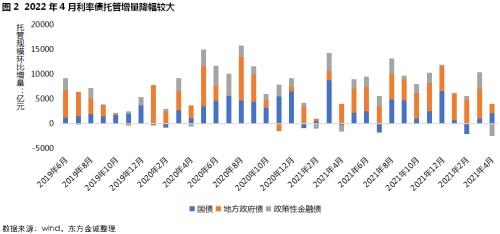

2022年4月债券市场托管规模延续增长,增幅较3月大幅下降。其中,利率债托管规模增加1589亿元,环比少增8826亿元;信用债托管规模增加1884亿元,环比多增169亿元;同业存单托管规模减少541亿元,环比少增2030亿元。地方债发行量大幅下行、政金债到期量明显增加导致4月利率债净供给大幅下降,信用债中企业债和私募债托管规模环比下行。

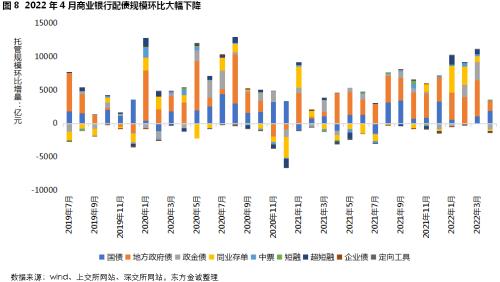

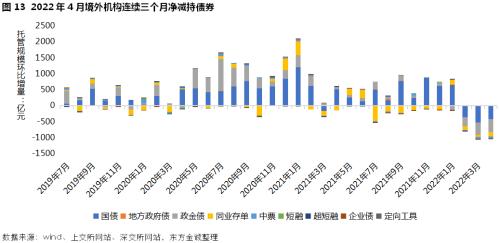

4月主要机构行为分化:商业银行和保险公司是利率债增持主力,广义基金仅小幅增持,证券公司和境外机构减持利率债;广义基金和保险机构增持信用债,其他机构均减持;广义基金是同业存单唯一增持方。4月因地方债发行量下降,商业银行配债规模环比大幅下降,当月增持债券规模创2021年7月以来新低,主要增持国债和地方政府债;保险机构债券配置规模延续3月升势,当月对利率债和主要信用债规模配置规模均有上升;广义基金债券配置规模小幅下降,主要增持信用债和同业存单,利率债增持规模较小;证券公司债券减持规模创历史新高,仅小幅增持地方债和定向工具;境外机构全面减持各类债券。

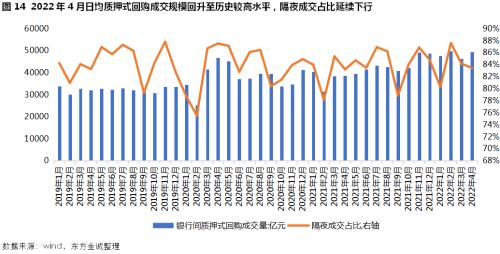

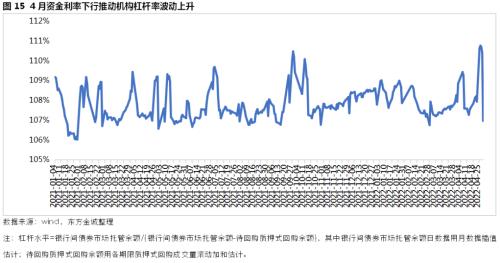

2022年4月资金利率整体低于政策利率运行,机构杠杆率波动上行,节前有所回落。4月银行间市场质押式回购日均值回升至4.94万亿元,较上月增加3017亿元,隔夜成交占比83%,环比下降1百分点。4月机构杠杆率波动向上,日均杠杆率108.5%,较3月的107.5%上升1个百分点。

展望后市,供给方面,今年新增专项债须于6月底前“基本发完”要求下,5-6月利率债供给压力将明显加大;随宽信用推进,短期内产业债发行和净融资将保持高位,政策支持下地产债券融资有望继续转暖,但仍将主要集中于国有房企和最优质的民营房企,同时,随基建稳增长提速,后续城投债融资有望明显改善;4月同业存单净融资为负、发行利率大幅下行,显示银行负债端压力较轻,但信贷投放加速将逐步对银行负债端形成挤压,同业存单供给量或将逐步提高。

需求方面,今年前4个月商业银行债市配置力度较强,但当前稳增长诉求上升,近日央行、银保监会召开主要金融机构货币信贷形势分析会,研究部署加大信贷投放,叠加地方债发行提速,后续银行表内配置其他债券的空间或受到挤压;非标压降、权益市场持续调整背景下,保险资金债券投资比例上升,债市配置规模将继续稳定增长;经济下行压力加大、流动性持续宽松下,券商资金有望回流债市,广义基金配债规模也将进一步提升,交易盘债市交易动能仍将较强;随着中美利差倒挂幅度收窄、国内经济逐步企稳,债市境外资金流出的情况有望得到缓解。

具体内容如下:

一、受利率债净融资大幅下滑和同业存单净融资为负影响,2022年4月债市托管规模月增幅创2019年6月以来新低。利率债受到地方政府债发行规模环比下降、政金债到期量大幅增加影响,净融资规模降幅较大,同时信用债净融资规模亦有小幅下行。

截至2022年4月末,银行间(中债登+上清所)和交易所(上交所+深交所)债券托管量分别为120.74万亿元和18.38万亿元,环比分别增加4458亿元和减少361亿元[1]。当月利率债、非金融企业信用类债券(以下简称“信用债”,统计口径包括短融、超短融、中票、定向工具、企业债和交易所一般公司债、私募债)和商业银行债托管规模上升,同业存单、资产支持证券托管规模下降:月末利率债托管规模74.68万亿元,较上月末增加1589亿元,环比少增8826亿元;信用债托管规模28.93万亿元,较上月末增加1884亿元,环比多增169亿元;同业存单托管量14.61万亿元,较上月末减少541亿元,环比少增2030亿元;商业银行债托管规模7.25万亿元,较上月末增加1245亿元,环比多增299亿元;资产支持证券托管规模4.61万亿元,较上月末减少116亿元。

2022年4月,地方债发行量大幅下行、政金债到期量明显增加导致利率债净供给大幅下降。4月末国债、地方债和政金债托管量分别22.71万亿、32.11万亿和19.86万亿,较上月末分别增加2133亿元、1913亿元和减少2458亿元,环比分别多增1121亿元、少增4170亿元和5778亿元。据媒体报道,五一假期期间监管部门紧急要求地方进一步加快专项债发行节奏,今年新增专项债须于6月底前“基本发完”。由此,预计5月起地方债发行节奏将再度加快,并将在6月形成今年第二个发行高峰——1-4月新增专项债发行量为1.40万亿,完成全年额度的38%,其中4月发行量仅为1038亿,假设监管对“基本发完”的要求为90%,那么5-6月需要发行的新增专项债规模就将达到约1.9万亿,5、6月份利率债净供给将明显增加。

2022年4月,信用债托管规模继续增加,但增幅有所下降,企业债和私募债托管规模环比下行。当月信用债新增托管1796亿元,环比下降916亿元。其中托管量增加最多的券种是中票(1217亿元)、(超)短融(894亿元)和公司债(308亿元),较上月分别多增561亿元、少增91亿元和849亿元;4月末定向工具托管量较上月末增加93亿元,环比少增86亿元;私募债发行监管仍严,托管规模已连续4个月下行,其中4月末较3月末下降397亿元,降幅较3月进一步扩大235亿元;企业债托管规模也已连续7个月减少,4月末较3月末下降319亿元,降幅扩大214元。

二、2022年4月主要机构行为分化:商业银行和保险公司是利率债增持主力,广义基金仅小幅增持,证券公司和境外机构减持利率债;广义基金和保险机构增持信用债,其他机构均减持;广义基金是同业存单唯一增持方。

2022年4月利率债净供给大幅减少,经济基本面和外部环境多空交织,主要机构配债行为出现分化:商业银行和保险公司是利率债增持主力,广义基金仅小幅增持,证券公司和境外机构减持利率债。4月商业银行增持利率债2588亿元,较3月下降6656亿元,主要因为4月地方债发行量环比降幅较大,商业银行作为地方政府债的主要承接主体,债券增持规模随之下降;非银机构中,保险机构4月增持信用债400亿元,较3月多增336亿元;广义基金4月小幅增持利率债36亿元,证券公司减持888亿元,减持规模创历史新高;4月中美利差持续收窄并发生倒挂,境外资金继续减持利率债。

2022年4月信用债净供给小幅下降,广义基金和保险机构增持信用债,其他机构均减持。广义基金是信用债增持主力,年初至今配置动力始终较强,4月增持信用债2302亿元[2];保险机构4月增持信用债101亿元,增持规模较3月小幅扩大。其他机构4月均减持信用债:商业银行4月减持信用债4.5亿元,为连续第6个月小幅减持;券商4月减持信用债168亿元,3月为增持842亿元,或因信用债收益率大幅下行,性价比下降;境外机构4月减持信用债81亿元,减持幅度较3月进一步扩大。境外机构自2021年7月以来仅一个月增持信用债,其余月份均为减持,累计减持规模247亿元,目前外资持有银行间市场信用债规模已降至1069亿元,较2021年6月下降近20%。

2022年4月同业存单发行量下降,净融资为负,广义基金是唯一的增持机构,其他机构均为减持。4月广义基金增持同业存单415亿元,较3月下降1291亿元;商业银行、证券公司、保险和境外机构4月分别减持同业存单356亿元、366亿元、1.5亿元和121亿元。2021年下半年以来,同业存单利率持续大幅低于同期MLF利率,性价比相对较低,保险公司和外资机构在过去10个月中减持为主;2022年以来货基份额扩张明显,推动了广义基金对同业存单需求的增加。

三、机构行为:2022年4月商业银行配债规模环比大幅下降,当月增持债券规模创2021年7月以来新低,主要增持国债和地方政府债;保险机构债券配置规模延续3月升势,当月对利率债和主要信用债规模配置规模均有上升;广义基金债券配置规模小幅下降,主要增持信用债和同业存单,利率债增持规模较小;证券公司债券减持规模创历史新高,仅小幅增持地方债和定向工具;境外机构全面减持各类债券。

2022年4月商业银行配债规模环比大幅下降,当月增持债券规模创2021年7月以来新低,主要增持国债和地方政府债,小幅增持短融和中票,其他券种均为减持。4月末商业银行新增利率债、信用债和同业存单托管规模共2232亿元,同比和环比分别多增671亿元和减少8880亿元。受利率债供给减少影响,商业银行4月增持利率债规模同比环比均减少,当月分别增持国债和地方债1877亿元和1518亿元,减持政金债807亿元。4月商业银行信用债托管规模小幅减少0.7亿元,主要增持短融173亿元和中票25亿元,企业债、超短融和定向工具则分别减持96亿元、98亿元和4亿元。

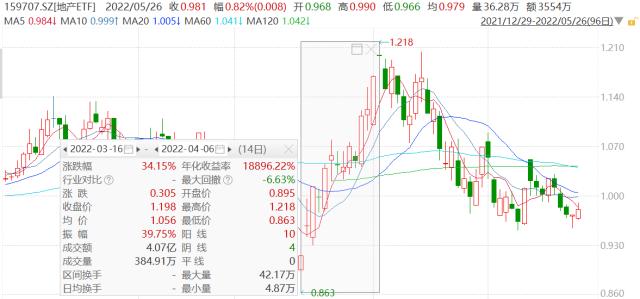

2022年4月保险机构债券配置规模延续3月升势,当月增持利率债和主要信用债规模分别为401亿元和101亿元,小幅减持同业存单2亿元。分券种看,当月保险机构仅小幅减持企业债、超短融和同业存单,其他券种均为增持,增持规模最大的券种为政金债(330亿元)、公司债(96亿元)、国债(36亿元)和地方债(35亿元)。保险机构债市配置动力增强,一方面,在非标压降、股市调整幅度较大背景下,保险机构债券投资规模和占比持续提高,从银保监会公布的保险资金运用数据可以看到,2022年3月[3]保险资金投资债券规模为9.2万亿,较2020年底增长1.3万亿,债券投资占比提升了2.6%,未来随着非标到期,保险资金债市投资规模将继续保持增长;另一方面,保险机构4月增持利率债较多,信用债相对较少,或因从中长期来看,目前的利率债性价比尚可,而信用债因利差较低性价比不高,同时城投平台融资监管趋严、民营地产信用风险出清仍在持续,保险机构增持信用债仍较为谨慎。

2022年4月证券公司债券配置再度转为减持,且减持规模创历史新高,表现出对债券收益率走势的谨慎态度。当月证券公司分别减持利率债、同业存单和主要信用债888亿元、168亿元和366亿元。分券种看,单月证券公司主要增持地方政府债43亿元和定向工具18亿元,其余券种均为减持,减持规模最大的券种为国债(434亿元)和政金债(498亿元)。

2022年4月广义基金债券配置规模小幅下降,主要增持信用债和同业存单,利率债增持规模较小。4月末广义基金利率债、信用债和同业存单托管量之和较上月末共增加2753亿元。分券种看,4月末广义基金利率债托管规模较上月末增加36亿元,其中国债、地方债和政金债增持规模分别为818亿元、385亿元和-1167亿元。4月末广义基金持有主要信用债和同业存单规模分别增加2302亿元和415亿元,其中信用债主要增持品种为中票(1051元)、超短融(959亿元)、一般公司债(297亿元)、私募债(203亿元)和定向工具(12亿元),同时分别减持企业债和短融192亿元和27亿元。

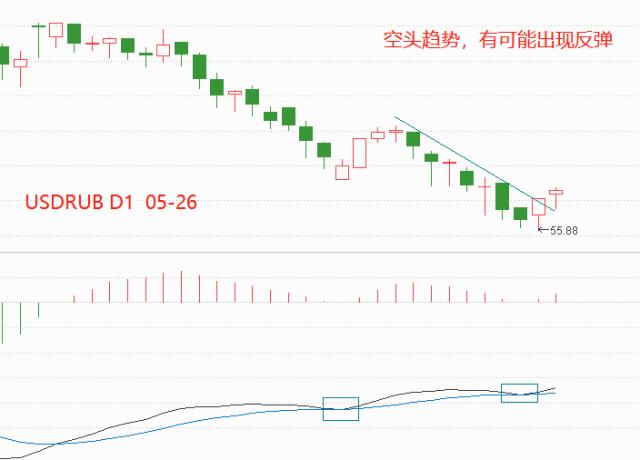

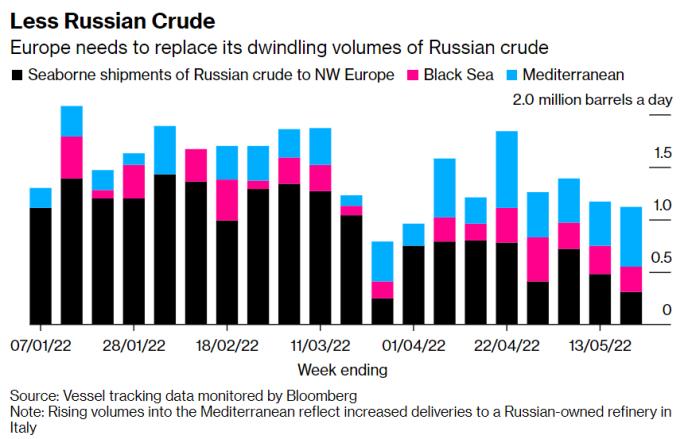

2022年4月境外机构继续减持国内债券,全面减持所有券种。4月末境外机构对利率债、同业存单和主要信用债托管规模合计较上月末下降1031亿元,降幅较3月小幅收窄。分券种看,4月境外机构全面减持所有券种,减持规模较大的包括国债(420亿元)、政金债(408亿元)、同业存单(121亿元)和中票(62亿元)。截至4月,境外机构已连续3个月减持国内债券,4月底持债规模较1月底下降2858亿元,降幅达到7.35%。近日中美利差重新回正,预计外资流出国内债市的速度将出现放缓,且随着国内稳增长力度加大、基本面逐渐回暖,外资将重新流入国内债市。

四、2022年4月质押式回购成交升至历史较高水平,机构杠杆率波动向上

2022年4月资金利率整体低于政策利率运行,机构杠杆率波动上行,节前有所回落。4月银行间市场质押式回购日均值回升至4.94万亿元,较上月增加3017亿元,隔夜成交占比83%,环比下降1百分点。4月机构杠杆率波动向上,日均杠杆率108.5%,较3月的107.5%上升1个百分点。

展望后市,供给方面,今年新增专项债须于6月底前“基本发完”要求下,利率债供给压力将明显加大;宽信用推进,产业债发行和净融资将保持高位,政策支持下地产债券融资继续转暖,但主要集中于国有房企和最优质的民营房企,基建稳增长提速,城投债融资有望明显改善;4月同业存单净融资为负、发行利率大幅下行显示银行负债端压力较轻,但宽信用持续推进将逐步对负债端形成挤压,同业存单供给量将逐步提高。

需求方面,今年前4个月商业银行债市配置力度较强,当前稳增长诉求上升,近日央行、银保监会召开主要金融机构货币信贷形势分析会,研究部署加大信贷投放,叠加地方债发行提速,银行表内配置其他债券的空间或受到挤压;非标压降、权益市场持续调整背景下,保险资金债券投资比例上升,债市配置规模将继续稳定增长;交易盘债市交易动能较强,经济下行压力加大、流动性持续宽松下,券商资金有望回流债市,广义基金配债规模也将进一步提升;随着中美利差倒挂幅度收窄、国内经济逐步企稳,债市境外资金流出的情况有望缓解。

注:[1]由于交易所国债、地方政府债、企业债等券种转托管至中债登,两部分托管债券有一定比例重合。

[2]由于2022年3月上交所按照投资者分类的托管数据统计口径发生改变,增加了私募基金等投资者类型,导致3月数据与2月不可比,故此处增幅不进行环比比较。

[3]数据目前仅更新至3月

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐