创20年新高!美元指数下一步怎么走?

来源:国际金融报 2022-05-16 16:22:47

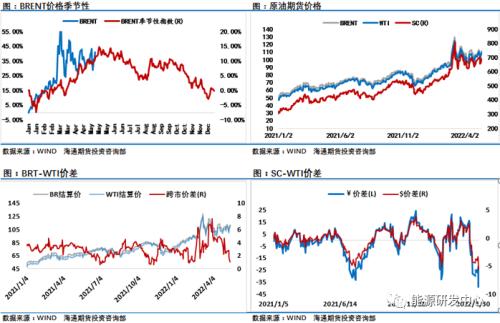

??????????美元过去10年的两个高点是103,后续如果真正有效突破的话,应该会找下一个高点。具体来看,有效突破是指比103高约3%-5%左右,即107、108左右。

5月13日,截至北京时间16时02分,美元指数报104.53,维持在104之上。前一交易日,美元指数一举突破104,创下2002年底以来新高。5月以来,美元指数从90左右开始持续上涨,累计涨幅超15%。

业内人士告诉《国际金融报》记者,人民币汇率方面,尽管在短期面临一定压力,但长期来看保持乐观,因为中国在国际分工中的地位没有改变。而下半年走势仍取决于多方面的因素,比如中国经济基本面的改善将会支撑人民币币值。同时,假如美国经济由于美联储加息陷入衰退,美元指数也很难持续保持强势。

那么,未来一段时间美元将会怎么走?市场如何看待通胀和美联储的加息节奏?

美元涨势能否持续

中航信托宏观策略总监吴照银在接受《国际金融报》记者采访时表示,从技术分析来看,美元过去10年的两个高点是103,后续如果真正有效突破的话,应该会找下一个高点。具体来看,有效突破是指比103高约3%-5%左右,也就是在107、108左右。

“近期可以看到,美日之间的利差出现扩大,也导致日元汇率持续贬值。”吴照银告诉记者,倾向于认为日元接下来还是要贬值的。具体来看,主要有两方面原因:一是美日之间的利差还会继续扩大;二是日本的贸易逆差可能也会扩大,均属于对日元的不利因素。

人民币汇率方面,吴照银认为,尽管在短期面临一定压力,但长期来看保持乐观,因为中国在国际分工中的地位没有改变。

相关数据显示,以美元计价,4月我国进出口总值4961.2亿美元,同比增长2.1%。其中,4月份出口总值2736.2亿美元,同比增长3.9%;进口总值2225亿美元,与上年同期持平;贸易顺差511.2亿美元。

恒生中国首席经济学家王丹告诉《国际金融报》记者,支撑人民币币值的有利因素是巨大的贸易盈余。尽管出口减速,但是进口减速更快,在3月甚至在收缩,因此中国贸易顺差仍处于历史最高水平。

“短期内人民币仍将处于温和贬值区间,下半年走势仍取决于多方面的因素。”王丹进一步指出,假如届时中国经济基本面改善,将会支撑人民币币值。假如美国经济由于美联储加息陷入衰退,美元指数也很难持续保持强势。

通胀降幅不及预期

当地时间5月11日,美国劳工部公布的数据显示,4月美国消费者价格指数(CPI)同比增幅8.3%,较3月收窄0.2个百分点,终结了自2021年8月以来的连续上涨势头。

相关分析认为,虽然通胀降温在外界意料之中,但降幅不及预期,也为后续美联储政策增添了不确定性。

当地时间5月12日,美联储主席鲍威尔重申,未来两次会议上各加息50个基点是合适的。他还警告称,控制通胀可能会导致一些经济痛苦,但仍是他的首要任务。

鲍威尔表示,允许高通胀意味着更严重的经济衰退,美联储有控制通胀的工具,也会这样做。美联储的目标是在不让经济陷入衰退的情况下,将通胀降至2%。他还承认,从事后来看,美联储此前早点加息可能会更好。

被问及是否考虑75个基点幅度的加息时,鲍威尔表示,美联储对经济有一系列的预期,如果数据比预期更糟糕,可以采取更多行动。

如何看待美国加息节奏

“面对通胀压力高企,美联储加息前置的决定愈发坚决。现在,我们认为美联储将连续四次加息50个基点。”法国巴黎银行方面近日在相关报告中表示,只有到9月会议,利率达到中性利率区间的中间值后,美联储才会转回25个基点的加息节奏。

“我们对美国经济的宏观预期没有改变,坚持认为此轮联邦基金利率加息的终点在3.00%-3.25%。”报告指出。

法国巴黎银行方面认为,除了价格指标外,职位空缺和劳动力流动调查报告数据(JOLTS)以及失业率等劳动市场指标也将左右美联储如何解读未来新的价格数据,倾向于认为在未来几个月,通胀压力应该不会有明显缓解。

相关分析还表示,最终如果美联储想保证加息的“软着陆”,还是要关注经济活动指标的表现,尤其考虑到大多数通胀指标存在滞后性。然而,此重心的转移需要等通胀发生实质性转变,使得美联储在5个月后放弃每次50个基点的加息节奏后才会发生。

“然而,一旦利率达到中性水平,美联储将转而关注加息不能过头,反过来更加重视经济活动指标数据。”法国巴黎银行分析称。

股市关注哪些方面

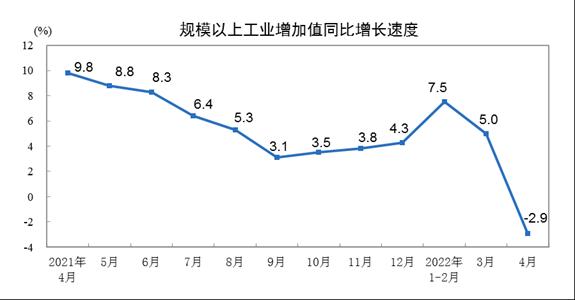

股市方面,资深宏观对冲基金经理袁玉玮告诉记者,结合近期市场相关表现,美股调整是由于流动性泛滥和全球减碳,叠加俄乌冲突,导致高通胀居高不下,成长股下跌。美联储已经没有退路,必须升息来压低通胀。

“这个下跌是对2016年以来尤其是2020年以来,流动性泛滥导致股票以及其他资产长期估值泡沫的校正。”袁玉玮表示,美股现在是否处于高位震荡的状态还无法判断,只能边走边看,倾向于认为市场并没有把利空因素完全体现在价格里。对于相关地缘冲突的走势,还需要密切评估风险。

近日,瑞银证券财富管理投资总监办公室表示,投资者应保持与战略配置基准持平的A股仓位。

“今年以来,银行板块跑赢整体A股市场,而且预期这种出色表现或还将持续。”瑞银分析称,只要政策利率未大幅下调,或政府不会要求银行大幅让利,则银行今年应该能实现稳健盈利。此外,从历史来看,银行股的防御性较强,在风险偏好下降的环境中往往表现突出。

另外,美国实际收益率攀升、全球价值股与成长股表现分化,都为A股银行板块跑赢大市提供支持。“最后,中美国债利差持续收窄。从历史来看,这与A股银行股跑赢大市呈现正相关。”瑞银表示。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐