兴证策略:“新半军”择时框架发出积极信号,重点关注哪些方向?

来源:金融界 2022-05-05 22:27:38

前言:兴证策略团队在2月下旬推出“新半军”择时框架。 当前指标体系发出积极信号,领先指标显示5月“新半军”有望迎来一个修复窗口,结合一季报情况,“新半军”中哪些方向值得重点关注?详见报告。

报告正文

一、“新半军”择时框架发出积极信号

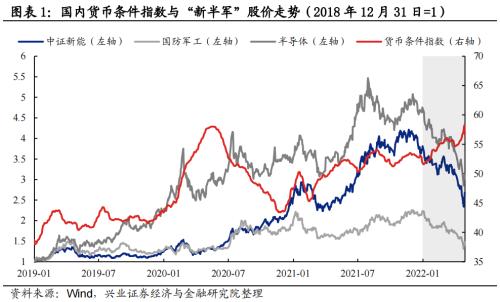

1、宏观流动性:联储加息“靴子落地”,美债对“新半军”的压制有望缓解

在《“新半军”择时框架》(20220222)中我们明确提出,国内宏观流动性并非当前影响“新半军”股价的核心因素,海外美债长端利率才是最主要矛盾;在 《调整至今,“新半军”择时框架发出哪些重要信号?》(20220412)中再次强调, 美债加速上行是3月下旬以来压制“新半军”的最主要矛盾,若其进入高位震荡或回落,美债这一主要压制因素解除,“新半军”或将迎来修复,中期可观察5月初联储加息缩表情况及市场反应。

昨夜美联储公布5月FOMC会议决议,鹰派未及市场预期,股债双涨,市场进一步“靴子落地”。昨夜联储宣布将加息50bp并于6月启动缩表,与此同时,联储主席鲍威尔在发布会上表态“未积极考虑加息75bp”,鹰派未及市场预期,美国三大股指随后大幅收涨,而美债长端利率则盘中跳水收于2.93%。

未来一段时间,国内宏观流动性将继续维持宽松,而美债这一压制“新半军”股价的主要矛盾或迎来阶段性缓解。在4月中央政治局会议后,国内政策环境有望进一步转好,国内宏观流动性将继续维持宽松,仍不会对“新半军”构成制约。 而更重要的是,随着联储加息“靴子落地”,叠加鹰派程度未及市场预期,美债长端利率后续有望进入高位震荡甚至开始回落,对“新半军”的压制或将迎来阶段性缓解。

2、景气与盈利:领先指标指向“新半军”或将迎来修复窗口,根据一季报精选结构

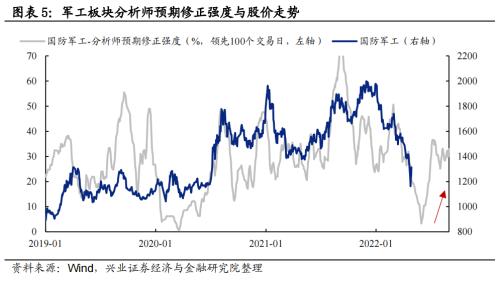

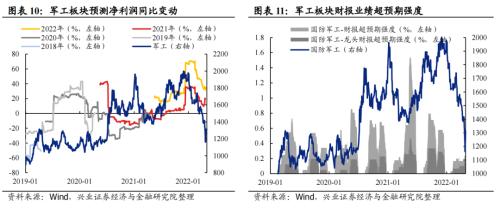

我们在《“新半军”择时框架》(20220222)中独家构建了分析师盈利预期修正强度指标,其对股价走势存在较为明显的领先性。结合这一领先指标与美债利率,2月底我们预判 “新半军”将迎来阶段性反弹,但3月后仍面临回调压力;在《调整至今,“新半军”择时框架发出哪些重要信号?》(20220414)中,再次预判“新半军”股价回升或要等到5月,指标有效性持续得到验证。

当前分析师盈利预期修正强度这一领先指标指向“新半军”或将在5月迎来修复窗口。当前,新能源和半导体的分析师盈利预期修正强度均已处于底部回升阶段,而军工板块的分析师预期修正强度指标也已接近底部,5月“新半军”有望迎来阶段性修复的窗口期。

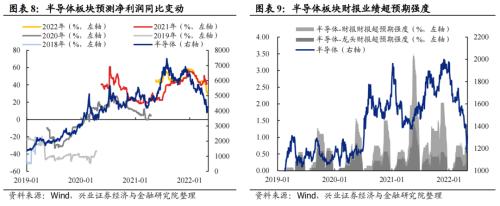

随着来自美债的压力缓解,影响“新半军”股价的主要矛盾或将重归景气与盈利,而择时框架中预测净利润同比与财报超预期强度两个重要的景气跟踪指标显示,一季报“新半军”景气出现分化,后续需精选结构,可重点关注维持高景气或业绩超预期的细分方向和个股。根据我们对“新半军”38个细分方向一季报的梳理,可重点关注军工(结构件、新材料)、光伏(电池组件、硅料硅片)、风电(整机)、半导体(材料、设备)。

3、“新半军”择时框架其他重要指标跟踪

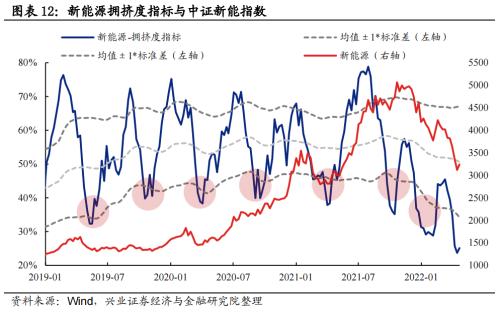

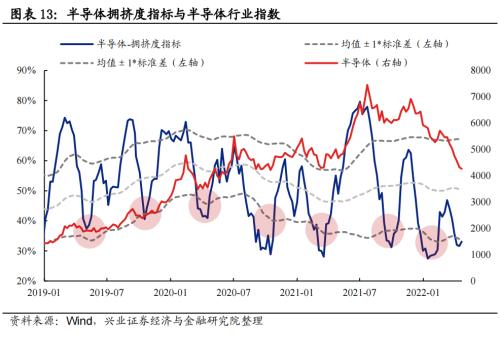

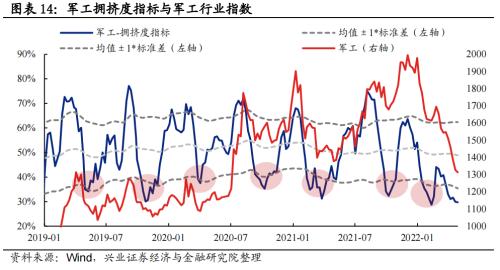

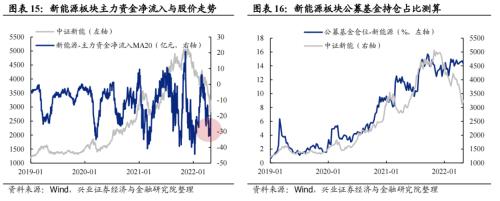

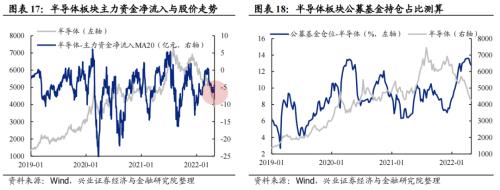

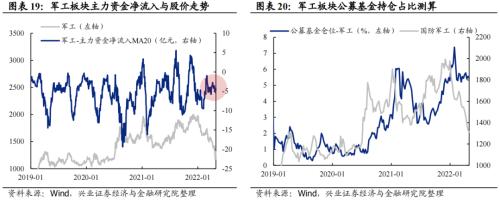

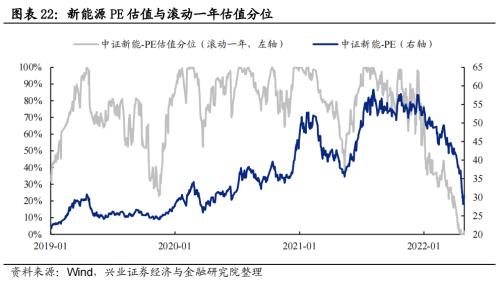

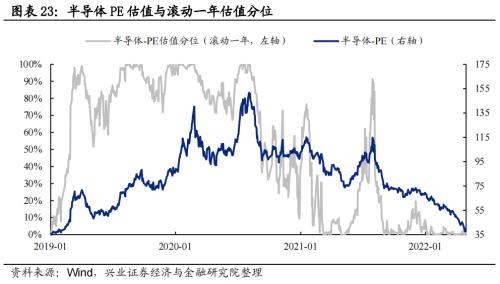

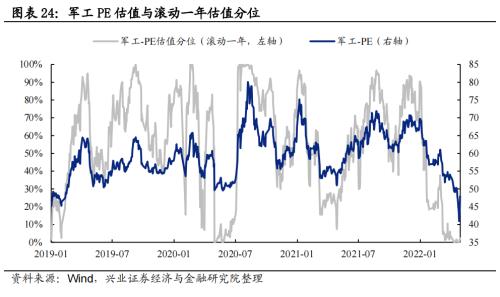

“新半军”择时框架跟踪的其他指标当前均不会对股价上涨构成制约。拥挤度层面,“新半军”拥挤度均已重新降至低位;资金层面,新能源与半导体主力资金转为流入,基金持仓仍维持高位;估值层面,“新半军”估值均已降至低位,估值压力明显消化。

3.1、拥挤度:“新半军”拥挤度均已重新降至低位

3.2、资金:新能源与半导体主力资金转为流入,基金仓位维持高位

3.3、估值:“新半军”估值均已降至低位,估值压力明显消化

二、总结

总结来看,未来一段时间,国内宏观流动性将继续维持宽松,而美债这一“新半军”股价的主要压制因素有望迎来阶段性缓解,影响“新半军”股价的主要矛盾或将重归景气与盈利。而根据分析师盈利预期修正强度这一领先指标,“新半军”5月有望迎来修复窗口,但一季报显示景气出现分化,需精选结构,根据我们对“新半军”38个细分方向一季报的梳理,可重点关注军工(结构件、新材料)、光伏(电池组件、硅料硅片)、风电(整机)、半导体(材料、设备)。

风险提示

1、历史经验和指标可能存在失效风险;2、不同区间统计可能存在结论差异风险;3、因数据不完备导致计算结果与实际结果存在误差的风险

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐