【盘前有料】美股悉跌,特斯拉跌超12%!证监会出台支持公募发展16条

来源:金融界资讯 2022-04-27 10:23:42

【海外资讯】

美国三大股指大幅收跌,道指跌2.38%报33240.18点,标普500指数跌2.81%报4175.2点,纳指跌3.95%报12490.74点。耐克跌近6%,波音跌超5%,领跌道指。科技股遭重挫,特斯拉跌超12%。

COMEX黄金期货收涨0.55%报1906.4美元/盎司,COMEX白银期货收跌0.59%报23.59美元/盎司。

国际油价集体上涨,美油2022年6月合约涨3.22%报101.71美元/桶,布油2022年7月合约涨2.65%报104.87美元/桶。

美债收益率全线走低,3年期美债收益率跌14.9个基点报2.665%,5年期美债收益率跌12.9个基点报2.739%,10年期美债收益率跌10个基点报2.727%,30年期美债收益率跌6.2个基点报2.83%。

港股低开低走单边走弱,恒生指数收跌3.73%报19869.34点,恒生科技指数跌4.87%报3806.19点,恒生国企指数跌4.13%报6684.73点。大市成交1348.43亿港元。各板块全线下挫,原材料、能源、消费、科技板块跌幅居前,海底捞跌近16%领跌蓝筹,中国铝业(行情601600,诊股)、招商银行(行情600036,诊股)等多只大市值行业龙头跌超10%。港股互联网ETF(513770)收盘跌4.42%,成交1.83亿元。

【国内热讯】

中央财经委要求全面加强基础设施建设,加快新型基础设施建设,提升传统基础设施水平。要适度超前布局有利于引领产业发展和维护国家安全的基础设施,同时把握好超前建设的度。

证监会发布《关于加快推进公募基金行业高质量发展的意见》,对公募基金发展提出16条具体意见。《意见》提出,支持符合条件的基金管理公司设立子公司,专门从事公募REITS、股权投资、基金投资顾问、养老金融服务等业务。

传闻“国家队”大幅减持数据错的离谱。接近监管人士称,今年一季度相关机构整体持股情况稳定,没有减持。

贵州茅台(行情600519,诊股)一季报盈利超预期。贵州茅台披露一季报称,当季营业收入322.96亿元,同比增长18.43%;净利润172.45亿元,增长23.58%。

央行就近期金融市场出现波动表示,关注到近期金融市场出现一些波动,主要受投资者预期和情绪的影响。当前我国经济基本面良好,经济内生增长潜力巨大,防范化解金融风险取得实质性进展。

央行4月26日开展100亿元7天期逆回购操作,中标利率2.10%。Wind数据显示,当日有100亿元逆回购到期。

财政部公布数据显示,一季度,国有企业营业总收入186044.7亿元,同比增长12.9%;利润总额10187.4亿元,同比增长7%。3月末,国有企业资产负债率64.3%,上升0.1个百分点。

【券商ETF(512000)最新资金面情况】

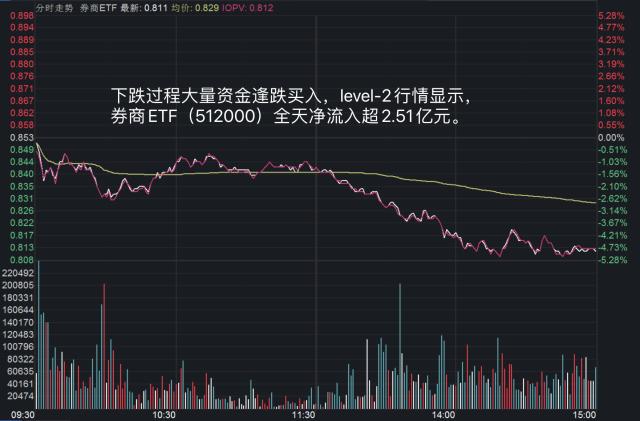

4月26日,市场人气风向标券商ETF(512000)跌4.92%,报0.811元,跌至2019年2月以来新低,成交超9亿元。下跌过程资金踊跃买入,level-2行情显示,券商ETF(512000)全天净流入超2.51亿元。截至昨日的5个交易日中,共有4个交易日呈净流入状态,净流额超5.9亿元,截至今日合计净流入额8.4亿元。

年内券商板块持续调整,资金借道券商ETF(512000)踊跃布局。数据显示,截至4月26日,券商ETF(512000)年初以来份额增长50.61亿份,位居全市场行业ETF第1,合计资金净流入49.47亿元!

两融方面,券商ETF(512000)4月26日融资买入额1.68亿元,最新融资余额19亿元。

【主流机构最新观点】

1、兴业证券(行情601377,诊股)指出,当前券商板块估值和盈利明显背离,过度错配孕育充足修复空间。从券商股投资框架来看,当前政策周期继续保持宽松的基调,市场周期从股债比模型来看蓝筹股性价比已超过债券;2021年证券行业ROE已提升至7.8%,创2018年来新高,但受到权益市场下行影响,券商板块PB估值已降至1.4倍左右,与ROE之间存在显著错配空间。券商板块已进入左侧配置时点,但短期股价向上催化还需要市场环境配合。

2、财信证券指出,从中长期来看,券商估值水平与其盈利能力相关性明显,近年来,随着券商传统经纪业务盈利能力下降,商业模式逐步转向重资产化,行业ROE弹性在下降,一定程度上限制了估值弹性,β属性在减弱。未来券商板块仍具有一定的成长性,上市券商ROE水平有望更趋于稳定,未来大投行券商ROE水平有望达到10-12%,而财富管理转型成功券商ROE有望维持20%左右。

3、西部证券(行情002673,诊股)指出,从已披露年报的券商来看,财富管理业务和自营投资业务是业绩增长的核心驱动力(行情838275,诊股)。居民财富持续向权益市场转移推动机构资产管理规模增长,体现为券商的财富管理业务收入(代销金融产品收入+机构交易佣金+参控股公募的利润贡献等)增长以及机构综合金融服务需求井喷(场外衍生品等)。信用减值损失大幅压缩提升券商的净利率,财富和投行业务线人员大幅增长致使员工薪酬提升。展望2022年,随着全面注册制改革的推进,预计市场后续将持续扩容,推动头部券商盈利增长。

4、开源证券认为,会议强调维护资本市场稳定的重要性,提出积极出台对市场有利的政策,对宏观经济、中概股、平台经济、房地产和香港金融市场稳定等多方面问题进行了表态。会议表态在稳定市场信心方面具有重大积极作用,后续政策值得期待。财富管理赛道是券商当下最强beta,兼具成长属性。传统券商经纪业务收入占比下降以及股票自营盘配置降低的大背景下,券商板块整体beta属性逐步弱化,大财富管理赛道或是券商最强beta品种。

5、国泰君安(行情601211,诊股)认为,整个市场此前有无数个理由产生担忧,或基于信用扩张不及预期、或基于外围造成的通胀超预期、或基于绝对收益的被动降舱导致交易结构恶化。在这个过程中非银板块所具备的Beta属性使得板块股价首当其冲。我们无法准确预知超越作为非银研究员所能认知的真实未来,但从我们近期的路演来看,悲观预期已然充分,我们建议增持非银板块。

【A股主流ETF特别提示:券商ETF(512000)|A股行情风向标】

【券商行业业绩连续三年高增,2021百亿净利券商家数创记录】

资本市场建设处于前所未有新高度:在资本市场深化改革新周期下,监管层将持续提升直接融资比例作为资本市场改革的主要目标之一。全面注册制提速,北交所的落锤成立,进一步印证资本市场建设处于前所未有的新高度,有利于我国多层次资本市场的建立,大幅提升直接融资规模也为券商带来更广阔的业务空间和想像力。

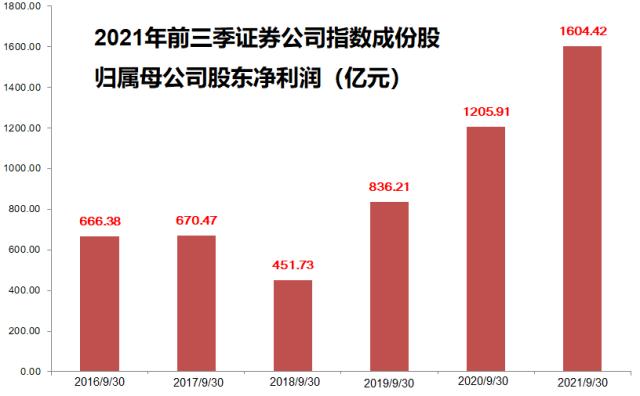

业绩连续三年高增,验证行业高景气延续:中证协数据显示,2021年券商全行业实现净利润1911.19亿元,同比增长21.32%。券商ETF(512000)跟踪的中证全指证券公司指数成份股业绩显著好于行业,截至4月25日,已披露业绩数据的42家上市券商合计归母利润为1984亿元,同比增长31.24%。2021年前三季度,全部成份股归母净利润高达1604亿元,同比增幅高达23%,已超越2015年同期,刷新历史最高前三季度利润记录!

2021年百亿净利券商正式扩容至10家:头部券商表现尤为出色,截至4月25日最新,共有10家券商归母净利润超百亿,较2020年增加5家,继续刷新历史记录。“券业一哥”中信证券(行情600030,诊股)2021归母净利润超200亿,达到229.79亿元,同比54.2%。

中小券商业绩亮点纷呈:中小券商表现出较强的业绩弹性,其中,“高含基量”东方证券(行情600958,诊股)全年净利润53.72亿元,同比大增97.27%;中原证券(行情601375,诊股)2021年归母净利润同比增幅高达385.57%,净利润5.06亿元;光大证券(行情601788,诊股)、方正证券(行情601901,诊股)、国联证券(行情601456,诊股)净利润增幅达到或超过50%;太平洋(行情601099,诊股)、国盛金控(行情002670,诊股)实现扭亏为盈。

【券商ETF联接基金:券商股投资互联网直通车】

券商ETF设有联接基金(A份额代码006098/C份额代码007531),同样跟踪中证全指证券公司指数(指数代码399975),为互联网上的投资者提供了一键买卖49只券商股的高效投资工具。无场内证券账户的投资者可在互联网上代销平台7*24申赎券商ETF联接基金的A类份额和C类份额,最低10元即可买入,便捷高效。

【风险提示】券商ETF跟踪的标的指数为中证全指证券公司指数(399975),中证全指证券公司指数基日为2007年6月29日,发布于2013年7月15日,该指数的历史业绩是根据该指数目前的成份股结构模拟回测而来。其指数成份股可能会发生变化,其回测历史业绩不预示指数未来表现。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。货币基金投资不等同于银行存款,不保证一定盈利,也不保证最低收益。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐