2022年第1季全球IPO大盘点:港股或许见底!美股为何不香?

来源:港股解码 2022-04-11 21:22:37

在苹果公司(AAPL.US)、腾讯(00700.HK)、阿里巴巴(09988.HK,BABA.US)等科技巨头纷纷斥巨资回购时,可以预见得到IPO市场的热潮将会过去。

上市公司,尤其腾讯这样近年以投资驱动为主的上市公司,开始大规模回购股份,意味着它们对于自己当前的估值很不满意,也欠缺足够有吸引力的投资可以让它们庞大的资金池放一放水。

数据正显示:近两年炙热的IPO市场在2022年第1季有了降温迹象,而且还有一些有趣的变化,这是否预示着未来的表现会更差?我们来逐一盘点:

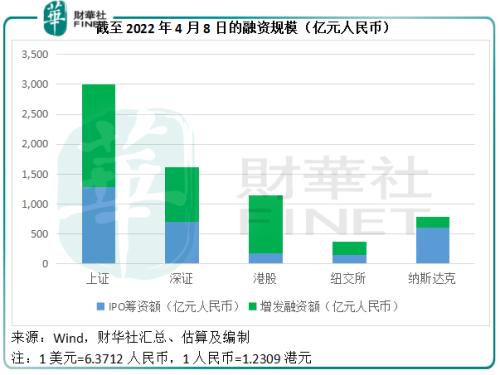

上证或为第1季最大融资市场

Wind的数据显示,截至4月8日的2022年,上证有43宗IPO,筹资总额或为1286亿元人民币,其中回顾期内“巨无霸”中国移动(行情600941,诊股)(港股00941)(00941.HK,600941.SH)和晶科能源(行情688223,诊股)(688223.SH)贡献最大,首发融资规模分别高达519.81亿元人民币和100亿元人民币(Wind数据)。

A股二级市场的融资功能继续发挥作用:增发业务方面,上证的增发规模或为1713亿元人民币,继续高于IPO。同样,深证的增发规模亦远超IPO筹资规模,或反映A股市场在再融资渠道方面的得力。

从Wind现有的数据来看,上证和深证两大A股市场的筹资规模和再融资规模都远超美股主要市场纽交所和纳斯达克。

不过需要注意的是,笔者发现Wind的相关美股数据有许多缺失而且并不精准,或不足以据此作出结论,仅可用于参考。我们将以其他更有力的证据佐证东西方融资市场的变化。

在IPO市场,AH股继续“互通”

在交易市场,北水南下、南水北上的通道越来越顺畅,与此同时,更多仅在港股市场上市的中资股选择回归两个市场同步上市,例如中国移动在今年年初回归A股上市。

另一方面,中国最大的海上油气生产商中国海洋石油(港股00883)(00883.HK)也即将回A股上市,融资规模或将仅次于中国移动,届时A股市场将迎来“三桶油”同步上市,更利于它们估值基础的完善。

笔者认为,随着AH股同步上市的普及,两个市场的估值机制或有望得到优化。

中概股回流

今年以来,港股市场的IPO活动不算活跃,至今为止只有16只新股(按上市日算),其中最受关注的要数蔚来-SW(港股09866)(09866.HK,NIO.US)这家从美股回归港股市场第二上市的中概股。回归后,蔚来与同为新势力的理想(LI.US)和小鹏(XPEV.US)同场竞逐。

值得注意的是,港股第一季有点淡静的IPO市场有望在未来几个月破冰,最近越来越多中概股递表回港上市,包括名创优品、已展开招股的知乎(02390.HK,ZH.US),此外,还有明确表示了有意回港上市的腾讯音乐(TME.US)。

所以,随着中概股的回归,第二季的港股市场将变得热闹。

港股市场或有望见底

何以见得?

第一,港股市场在今年第1季有三支介绍形式上市的公司,包括蔚来-SW、华新水泥(行情600801,诊股)(港股06655)(06655.HK)和海螺环保(港股00587)(00587.HK),没有额外融资,可见这三家公司争那朝夕只是为了港股市场这一上市渠道,可能意味着它们看好该市场的前景,能为其未来的潜在融资提供机遇。

其次,除了三支介绍上市的公司因为没有首发招股价而无法对比外,其余13支IPO的上市公司只有三支没有破发,分别为瑞科生物-B(港股02179)(02179.HK)、力高健康生活(港股02370)(02370.HK)和汇通达网络(港股09878)(09878.HK),这或促使迫切上市的企业按照市况修正发售价或延后上市时间表,这应有利于缓冲整体市场的跌势。

SPAC的东边日出西边雨

2020年和2021年,美元的宽松环境和无限流动性,激发了欧美资本市场的大涨,其中“先融资再谈项目”的空白支票公司(SPAC)深受欢迎,笔者认为主要原因是,资金水流变大,让投资人蠢蠢欲动,另一方面,未符合IPO标准的初创企业急于趁着估值高企获得投资渠道,更为重要的是,这些初创企业背后的风投资本希望借着难得一见的美股大牛市套现,这助长了华尔街SPAC上市热的升温。

然而,踏入2022年,SPAC在华尔街遭遇逆风。

SPAC调研机构spacinsider的数据显示,今年以来美国SPAC IPO只有56宗,融资金额为98.42亿美元,仅相当于2021年的6.06%。

笔者更从IPO调研机构renaissancecapital的数据留意到,今年撤销IPO的SPAC激增。截至4月11日的2022年,或有37家SPAC撤销上市,是2021年全年撤销上市数量的3.1倍,此外,今年拟上市的SPAC大约有6次削减筹资规模,与调升定价的次数一样。

对比之下,有613宗SPAC IPO的2021年,全年撤销上市的SPAC只有大约12家,调升定价的公告或达到226次,主要集中在2021年第1季;下调融资规模的公告次数约为110次,较多出现在第2季后。

从这两年如此悬殊的数据对比可以看出,SPAC在华尔街的地位已大不如前,笔者认为主要原因是对SPAC的监管趋严,投资条件收紧;不过最重要的原因还是美联储的鹰派态度越来越端正,加息和缩减买债规模的步伐将加快,或促使早前大水灌溉的华尔街退潮,也让资金对风险的敏感度升高——资金变得越来越不愿冒险。

然而,东方市场却是另一回事。

2022年1月1日,港交所的SPAC上市机制生效以来,捧场客颇多。发起人为招银国际资产管理的Aquila(07836.HK)更成为第一家登陆港交所主板的SPAC。

到2022年4月11日为止,包括Aquila在内已有十一家SPAC在港交所递表,其中包括万科(000002.SZ,02202.HK)创始人王石作为发起人的Destone Acquisition Corp.,这家SPAC重点放在已准备把握脱碳经济增长趋势的绿色科技及环保消费品与服务领域的投资目标。

在华尔街渐渐失宠的SPAC大有转战亚洲市场之势,中国国内刺激经济政策、宽松的资金环境,提供有利的创业环境。另一方面,更多元的上市渠道为创业者和天使投资者提供融资和退出通道,更有利于一级市场的投资环境以及二级市场的估值机制改进。这些因素应有利于中国资本市场的发展。

结语

2022年第1季,全球资本市场的表现欠佳,这是导致IPO活动显著回落的主要原因。

美联储收紧货币政策以对抗通胀,让资金变得更加踌躇和谨慎,这也是美股大型企业,例如苹果公司、惠普(HPQ.US)、微软(MSFT.US)等,纷纷推出巨额回购计划的原因。

从目前的数据可以看出,随着SPAC在华尔街退潮,以及美股的调整,美国的新股活动或不如过去两年活跃。

中国资本市场方面,有利的鼓励经济发展措施以及多元化的融资方式,有望为一级资本市场输送具有发展潜力的科创企业,或许能起到“筑巢引凤”的作用,吸引更多追逐收益的国际资金流进。

另一方面,我国资本市场的改进和融资渠道的多元化,应可为创新企业、新经济企业提供更为有利的发展环境,促进它们的成长和(港股00001)壮大,若两地监管机构能解决中概股上市问题,这些企业将可触达更广阔、更多元的融资市场,获取更合理的估值。

笔者相信,全球经济仍具有韧性,今年第1季的黯淡表现促使基数沉淀未尝不是好事,更利于释放风险,随着经济的好转,低估值但高速增长的市场自然能吸引资本的注意,希望在明天。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐