财信研究评2月货币数据:实体信贷需求不足,货币继续加力可期

来源:明察宏观 2022-03-12 14:22:40

文财信研究院 宏观团队

胡文艳

核心观点

一、实体信贷需求弱,宽信用扩张受阻,亟待政策靠前发力扩大新增信贷规模。

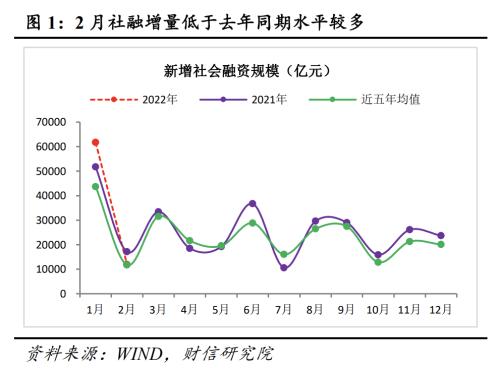

房地产预期尚未扭转、消费恢复受限、企业成本压力高企投资需求不足,2月社融、信贷和M2增速均明显回落,结构上居民中长贷和企业中长贷大幅收缩,表明宽信用任重道远、国内经济下行压力仍大,亟待政策加大支持力度。

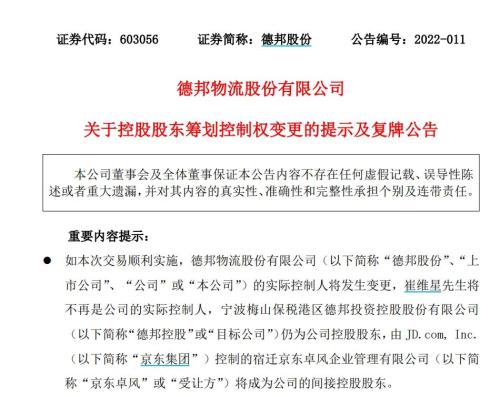

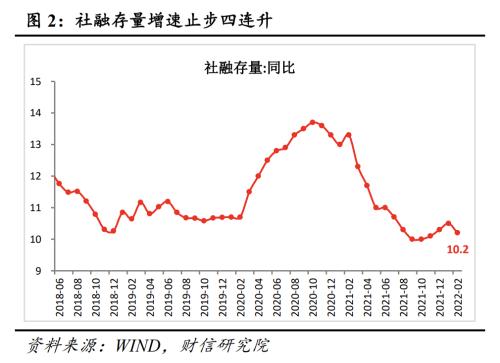

(1)2月社融增速回落0.3个百分点至10.2%,其中需求偏弱导致信贷和表外票据明显收缩,是社融拖累主因。(2)2月信贷同比少增1258亿元,信贷增速持续回落,宽信用面临较大压力;同时信贷结构明显转差,如本月企业短贷和票据继续冲量,但企业中长贷创2008年以来单月最大同比降幅、居民新增中长贷15年来首次为负,表明企业投资、居民消费、地产等领域融资需求依旧疲弱。(3)2月M2增速回落0.6个百分点至9.2%,主因在于信贷扩张放缓、基数效应回升和财政存款增加;同期M1增速回升,主要受去年同期基数大幅降低的影响。

二、货币政策加力可期,不排除继续降准、降息可能。

一是政府工作报告释放货币加力信号,重点聚焦扩信贷、降成本,降准降息或难缺席;二是当前国内经济恢复动能偏弱,完成5.5%的GDP增速目标,也要求货币加大宽松力度;三是美国2月非农就业与通胀均再超预期,美联储或于3月首次加息,美联储本轮加息或偏快、偏强,将继续倒逼国内货币宽松前置。

正文

事件:2022年2月份社融增量为1.19万亿元,比上年同期少增5315亿元;新增人民币贷款1.23万亿元,比上年同期少增1258亿元;货币供应量M1、M2分别同比增长4.7%、9.2%,增速较上月末分别高6.6和低0.6个百分点。

一、信贷与表外票据明显收缩是社融增速回落主因

2月份社融增量为1.19万亿元,比上年同期少增5315亿元;社融存量增速为10.2%,较上月回落0.3个百分点(见图1-2),止步连续四个月回升态势。分结构看:

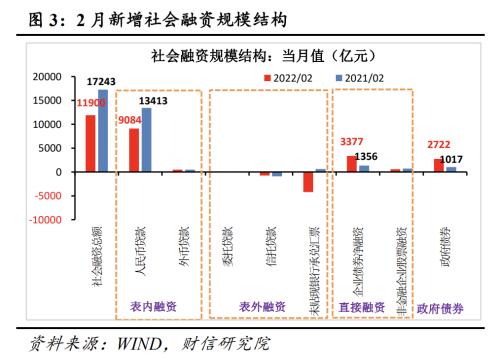

(一)人民币贷款和表外未贴现银行承兑汇票是社融收缩的主要拖累。一是受国内需求偏弱、基数偏高和1月份信贷投放偏强部分透支了本月信贷需求的影响,2月份新增人民币贷款(社融口径)降至9084亿元,同比减少4329亿元,对本月社融形成重大拖累(见图3)。二是表内票据贴现大幅增加导致表外银行承兑汇票向表内转化,加之企业融资需求不足,2月份表外未贴现银行承兑汇票同比减少4867亿元,也是社融趋弱的重要原因。

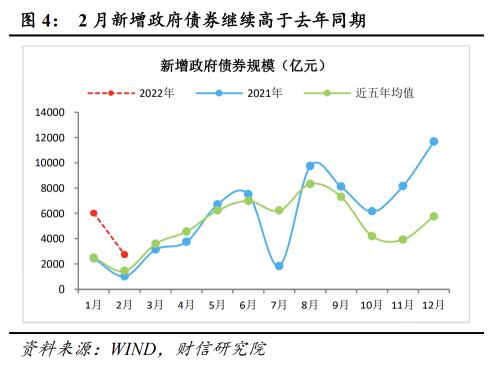

(二)财政前置发力叠加DR007利率中枢下移,政府和企业债券均保持同比多增。一是受益于财政加快发力下专项债发行前置,政府债券同比多增1705亿元(见图4),继续对社融形成一定支撑,但根据政府工作报告安排,今年政府债券总规模较2021年减少2000亿元,未来特别是下半年政府债券对社融的支撑或趋弱。二是受国内2月份DR007利率中枢较1月份继续回落1BP,基建等配套融资需求回暖影响,企业债券发行市场继续改善,本月企业债净融资额同比多增2021亿元。

此外,受A股市场大幅调整影响,2月份非金融企业股权融资规模较上月减少近六成,同比减少108亿元;但随着资管新规过渡期结束,加上货币政策“稳增长”目标已被置于更加突出的位置,2月份表外融资中的委托贷款、信托贷款收缩压力有所缓解,两者收缩幅度均较去年同期小幅改善(见图3)。

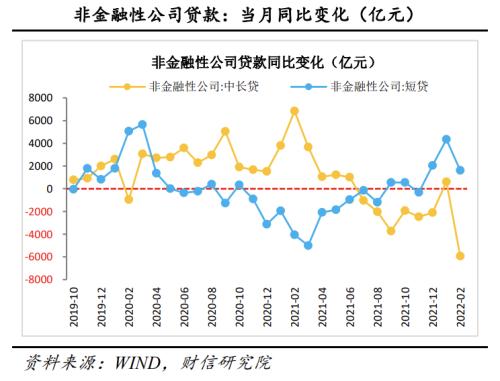

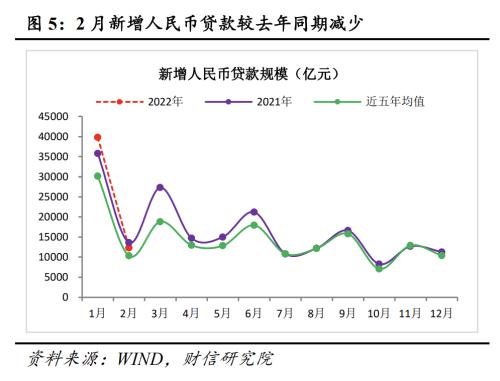

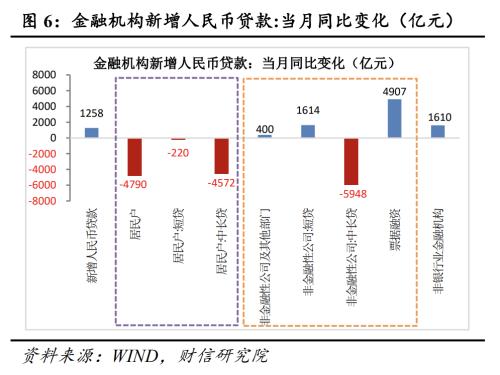

二、信贷收缩压力加大、结构转差,居民中长贷15年来首次转负

2月份金融机构新增人民币贷款1.23万亿元,比上年同期少增1258亿元(见图5);各项贷款余额增速为11.4%,较上月再度回落0.1个百分点,自2021年2月份以来总体延续回落态势,宽信用仍任重道远。结构上,企业短贷和票据融资继续冲量、同比大幅多增,但企业中长贷和居民中长贷同比明显收缩,信贷结构明显转差,表明实体需求不足问题依旧严峻,特别是房地产预期扭转和企业投资、居民消费需求改善仍待政策加力。

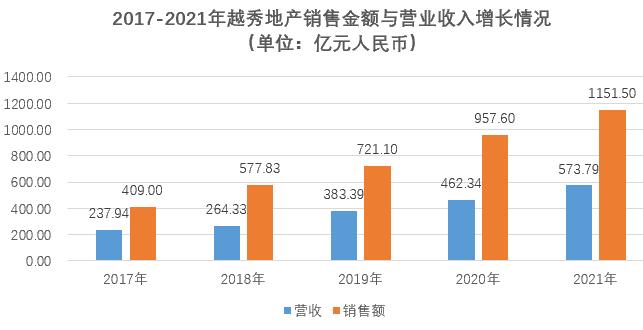

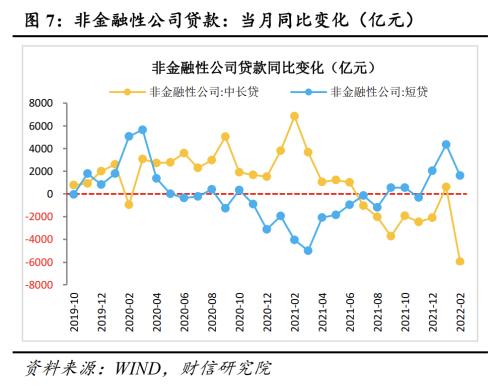

(一)企业端:短贷与票据继续冲量,但中长贷创2008年以来单月最大同比降幅。2月份,国内新增非金融性公司及其他部门贷款1.24万亿元,同比多增400亿元(见图6),但内部结构明显继续转差。如受益于央行加大“窗口指导”推动信贷有力加快投放,本月企业新增短贷和票据融资继续冲量,分别同比多增1614和4907亿元;但新增企业中长贷仅5052亿元,已低于近五年同期均值水平,同比减少5948亿元(见图7),创2008年以来单月最大同比降幅。企业中长贷同比大幅收缩原因有三:一是去年同期基数偏高,如2021年2月企业中长贷高达11000亿元,为历史同期最高水平,不利于今年企业中长贷同比多增;二是实体需求疲弱,特别是房地产预期尚未扭转导致产业链上相关企业投资意愿不足、原材料成本回升制约中下游中小微企业生产意愿回升是重要拖累因素;三是疫情多点散发、冬奥会和春节效应也均对企业投融资需求形成一定扰动。

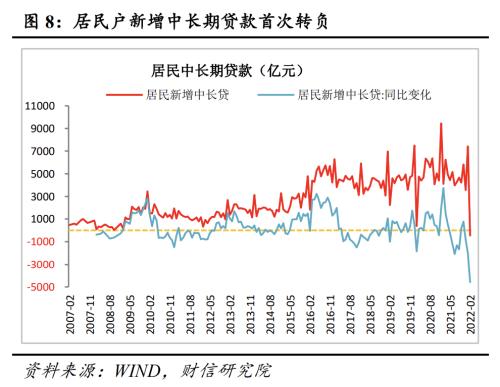

(二)居民端:消费疲弱继续拖累短贷收缩;地产预期尚未扭转下,新增中长贷15年来首次为负。2月份,居民部门新增贷款为-3369亿元,同比减少4790亿元(见图6),也创下2008年以来单月最大同比降幅。其中,居民新增短贷-2911亿元,同比多减少220亿元(见图8):一方面与季节性因素相关,如国内多数年份2月居民新增短贷均为负,另一方面也受到了疫情多点散发下服务消费恢复偏弱的拖累。此外,居民新增中长贷为-459亿元,是2007年有统计数据以来首次为负,同比亦大幅减少4572亿元(见图8),表明房地产市场预期依旧尚未明显扭转,居民购房意愿疲弱。2月份国内30大中城市商品房成交面积同比下降约27.3%,连续7个月同比降幅在20-30%左右,也反映出国内房地产市场需求偏冷,恢复尚需时日,预计未来房地产投资仍面临一定下行压力。

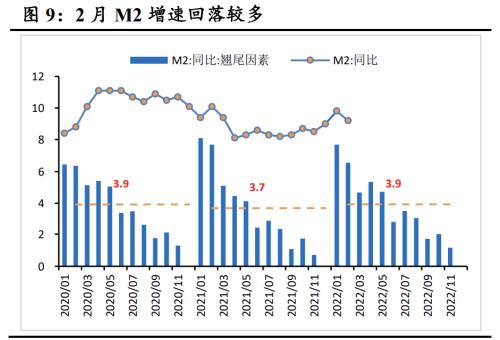

三、信贷放缓与基数回升拖累M2回落,春节效应消退支撑M1回升

2月末M2同比增长9.2%,增速较上月大幅回落0.6个百分点(见图9),原因主要有三:一是信贷扩张放缓导致贷款创造存款的信用货币创造减慢,是拖累M2增速回落主因。二是去年同期基数大幅回升也不利于M2增速提高,如2021年2月M2增速较上月提高0.7个百分点,明显不利于支持今年货币增速回升(见图9)。三是本月财政存款环比增加153亿元、同比大幅增加14481亿元,不利于阶段性增加同时段银行体系存款,亦会对M2形成较大拖累。值得注意的是,根据历史经验2月份财政存款往往会较1月份明显减少,但今年2月份财政存款同比环比均增加,一方面与今年专项债发行明显高于历史均值相关,另一方面也表明财政资金使用进度有所低于预期。

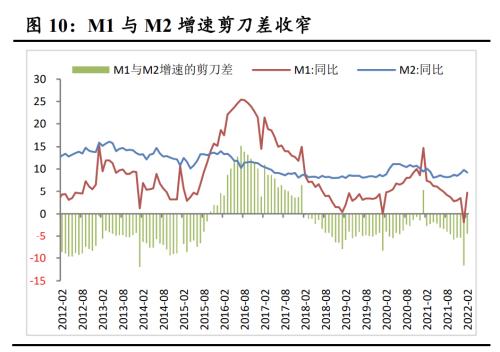

2月末M1同比增长4.7%,增速较上月提高6.6个百分点(见图10)。其中,单位活期存款占M1的比重超过80%,其增速由1月的-5.3%提高至2月的4.6%,是M1增速大幅回升的主因。单位活期存款增速较上月回升,主要受春节错时效应消退后,去年同期基数效应回落的影响,如2021年2月单位活期存款增速较大幅上月回落10.5个百分点,有利于今年2月份单位活期存款增速提高。但单位活期存款增速仍低于去年同期3.4个百分点,表明需求走弱、成本压力高企下企业盈利承压、现金流偏差,特别是受房地产市场偏冷、投资者预期尚未扭转影响,房地产企业现金流或仍较为紧张。

2月M1与M2增速剪刀差收窄7.2个百分点,由上月的-11.7%升至-4.5%(见图10),主要与M1增速大幅回升相关,但两者增速差仍为负,表明当前经济下行压力依旧偏大。

四、预计货币政策将加大宽松力度,不排除继续降准降息

一是政府工作报告释放货币加力信号,重点聚焦扩信贷、降成本,降准降息或难缺席。今年政府工作报告提出“加大稳健的货币政策实施力度”,同时明确要求“扩大新增贷款规模”,“降低实际贷款利率、减少收费”,“让广大市场主体切身感受到…综合融资成本实实在在下降”,释放了明显的宽松信号。同时,对比2014年以来历年政府工作报告对货币政策流动性和利率方面的表述,今年对扩信贷、降成本的要求更为明确、直接,且在降成本方面要求让所有广大主体都切实感受到。根据以往经验,若政府工作报告对降成本目标并不局限于小微企业时,降准、降息或均难以缺席(见表1)。此外,从国内贷款利率的变化看,银行让利虽一定程度上有助于贷款利率下降,但幅度往往较为有限,若要推动贷款利率明显降低,主要也还是要依托于政策利率的明显下调(见图11)。

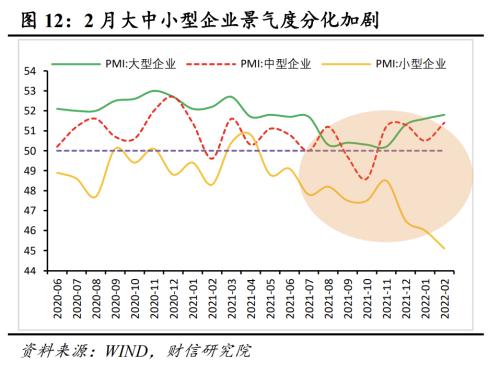

二是当前国内经济恢复动能偏弱,完成5.5%的GDP增速目标,也要求货币加大宽松力度。其一,国内疫情继续多点散发,2021年12月至2022年2月单月新增确诊病例均超过3000例,3月前十天便已超过3000例,今年一季度消费或难以避免延续疲态,对GDP增速形成重要拖累;其二,无论是从房地产销售面积、房地产投资还是与房地产相关的居民中长贷数据看,当前国内房地产市场预期依旧偏弱,但与房地产相关行业增加值占GDP的比重近三成,地产预期若迟迟未得到有效扭转,将对稳增长目标带来明显挑战;其三,除了消费、地产疲弱外,全球本轮通胀远远高出市场预期,原材料成本居高不下,持续挤占中下游中小微企业利润,也将削弱经济增长韧性,如2月份小型企业制造业PMI创下2020年二季度以来新低,且已连续10个月处于荣枯线下方(见图12),本月企业中长贷也创下2008年以来单月最大同比降幅。

三是美国2月非农就业与通胀均再超预期,美联储本轮加息或偏快、偏强,将继续倒逼国内货币宽松前置。一方面,美国2月新增非农和通胀数据均再度远超市场预期,尤其是后者即美国2月份CPI同比增长7.9%,创1982年以来新高,美联储3月首次加息几成定局,且市场普遍预计美联储本轮加息力度偏大、步伐偏快。另一方面,国内货币政策虽“以我为主”,但根据历史经验,美联储持续加息后会对我国降息形成一定制约,加上为继续配合财政前置发力,不排除国内继续降准、降息。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐