成立规模109.85亿元 TOF业务11月增量明显

来源:中国银行保险报 2021-12-14 10:22:48

近日,用益信托发布《集合资金信托市场分析报告(2021年11月)》(以下简称《报告》)。《报告》显示,2021年11月集合信托产品的发行和成立回暖,但反弹力度有限,信托公司年末规模冲量的过程相对艰难。

年底冲刺有心无力

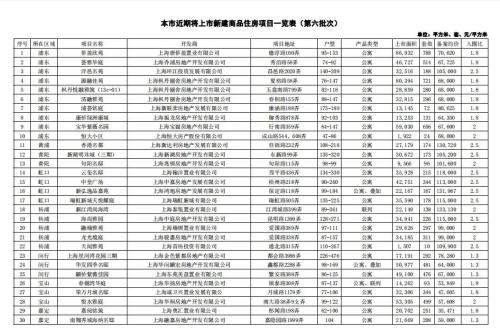

根据《报告》,2021年11月市场上共计发行集合信托产品2591款,环比增加18.42%,发行规模1271.98亿元,环比增加21.22%。与2020年同期相比,2021年11月集合信托产品的发行数量增加33.51%,但发行规模下滑49.20%。

对此,用益信托分析认为,融资类业务持续压降,非标产品的数量和规模下滑,标品信托的数量增长显著,但产品规模信息披露相对较少。

除发行规模外,集合信托成立规模也出现了下滑。《报告》显示,与2020年同期相比,2021年11月集合信托产品的成立数量增加了53.94%,但规模却大幅下滑44.20%。对于集合信托产品的成立规模下滑的原因,用益信托认为,一方面是因为非标融资类产品大幅缩水。信托在监管收紧的大环境下,信托公司能够投放的非标产品剩余额度有限,因此信托公司冲规模的效果或远逊色于往年。另一方面,标品信托产品的资金募集呈现出多次开放、分期募集的特点,成立规模数据披露不全,在一定程度上影响了集合信托产品成立规模的总量。

用益信托研究员帅国让对《中国银行(行情601988,诊股)保险报》记者表示,集合信托产品的发行规模和成立规模不足去年11月的六成,信托公司年末冲规模显得有心无力。在监管环境严格和业务转型压力之下,年末信托公司规模冲量的过程相对艰难。

TOF增长强势

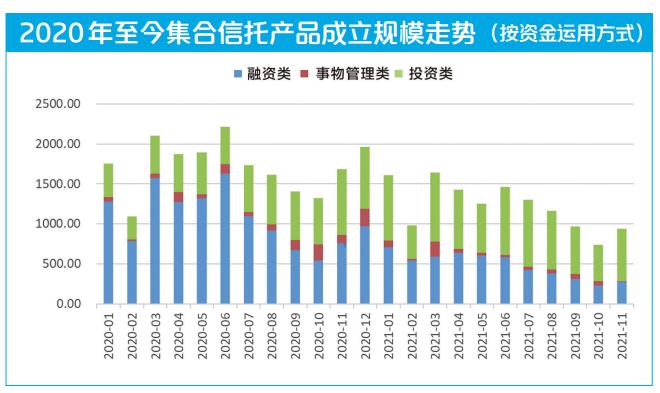

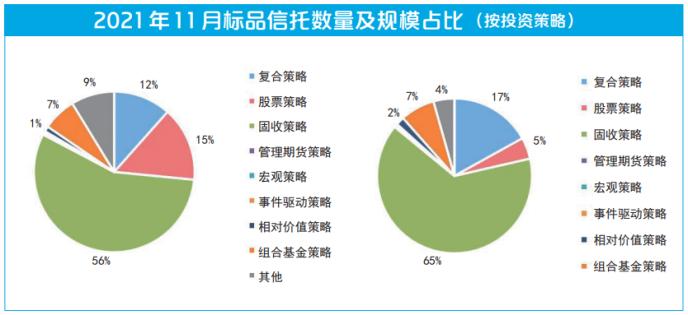

2021年11月,标品信托的成立规模稳定增长。《报告》显示,11月标品信托成立数量1488款,与10月相比增加46.46%;成立规模394.33亿元,与10月相比增加23.21%。其中,固收类产品成立规模264.06亿元,环比减少4.36%;权益类产品成立规模67.94亿元,环比增加311.49%;混合类产品成立规模61.33亿元,环比增加123.50%。

标品业务中最为亮眼的是TOF/FOF业务。根据用益信托统计,2021年有43家信托公司布局了TOF/FOF业务,TOF/FOF业务新增成立规模1052.28亿元。其中,11月TOF/FOF业务产品成立数量达到200款,成立规模109.85亿元,在当月标品业务中规模比重超过四分之一,以外贸信托、建信信托、中信信托、华润信托、上海信托、中航信托等老牌头部信托公司为主。

公开资料显示,截至11月底,建信信托成立的主动管理FOF产品合计规模约230亿元,较年初新增221亿元;外贸信托FOF管理规模突破200亿元;上海信托FOF产品总体管理规模已突破100亿元。

帅国让表示,TOF产品的收益表现更加稳定可观,逐渐受到投资者的认可。在长期布局标品资产领域之后,部分头部信托公司在TOF信托产品的发展上占据先机。

地产违约金额超140亿元

今年以来,部分地产公司债务违约事件引起信托业的高度关注。用益信托统计,2021年11月共发生信托产品违约事件33起,涉及金额191.15亿元。其中,涉及房地产违约为10起,金额为141.60亿元。

帅国让表示,近期已有多家房地产公司公告无法履行担保责任或偿还到期债务,信托公司踩雷房企的情况仍在不断发生。从房地产信托的存续及到期情况来看,房地产信托中可能潜藏着较大规模的风险资产,此次房企违约潮对信托行业的影响较为深远。

与此同时,2020年11月成立的房地产信托规模也同比下降74.90%,房地产信托业务收缩明显。

对此,用益信托认为,一方面是监管层对于房地产业务压降的重视迫使信托公司压缩房地产业务,另一方面房地产市场的调控以及房企融资政策的收紧,市场风险显著上升。信托公司房地产业务持续收紧,业务转型迫在眉睫。这一轮房企违约潮之后,信托公司将更加关注政策导向和注重风险控制,在交易对手的选择上也会趋于谨慎。

链接

TOF(TRUST OF FUND)就是“基金中的信托”,从广义上讲,TOF是FOF(FUND OF FUND,基金中的基金)的一个小分类。目前国内TOF的普遍操作模式为由信托公司通过募集资金设立母信托产品,由母信托产品选择已成立的阳光私募基金进行投资配置,形成一个母信托产品投资多个子基金的信托组合产品。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐