深夜狂飙!郑煤日内涨超10%,相关品种被“买爆”!产煤大省限电!美油创七年新高,白宫急了?

来源:期货日报 2021-10-12 09:24:59

跟煤有关的商品,又被“买爆”!

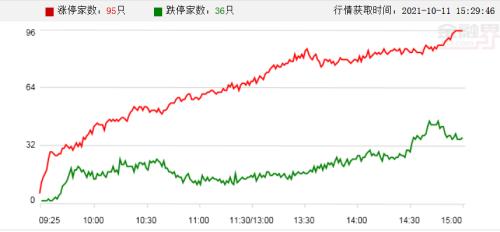

昨日国内商品期市收盘大面积上涨,黑色系和能化品普涨,许多品种涨停,动力煤再创新高,以至于很多现货客户直呼看不懂......

此外,产煤大省山西也开始限电了。

昨天下午,国内商品期市收盘大面积上涨,黑色系和能化品种普涨,硅铁主力合约涨逾8%创历史新高,动力煤、甲醇、PVC主力合约均涨停并创历史新高,乙二醇、铁矿石、焦煤涨逾6%。

夜盘时段,黑色系涨势不停。截至23:00收盘,动力煤主力合约站上1500元/吨,日内涨逾10%,再创历史新高。甲醇主力合约涨逾6%,焦煤主力合约涨逾5%,焦炭主力合约涨逾4%,乙二醇(EG)、短纤、聚氯乙烯(PVC)、苯乙烯(EB)主力合约涨逾3%;跌幅方面,纸浆主力合约跌逾2%。

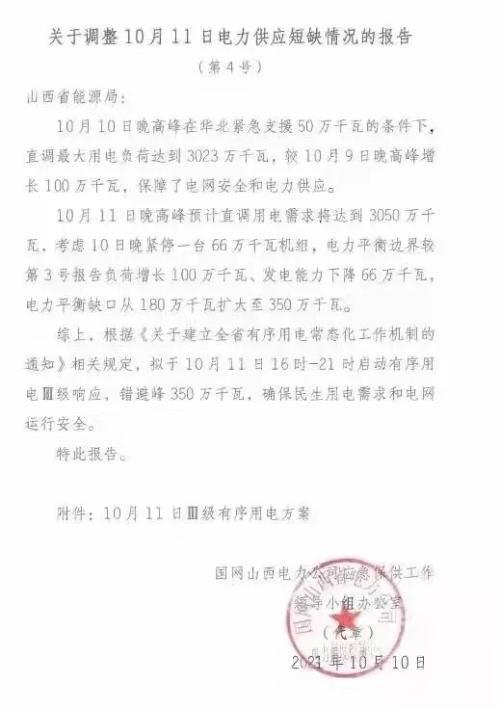

值得注意的是,产煤大省山西似乎也开始限电了!昨日国网山西电力公司一份报告流出。国网山西电力公司在报告中表示,11日晚高峰预计电力平衡缺口扩大,为确保民生用电和电网安全,于昨日16时—21时启动有序用电三级响应,

此外,据国家矿山安全监察局昨日消息,国家矿山安全监察局于近日召开会议,要求严防停产整顿矿、长期停产停工矿、技改重组矿、即将关闭矿、大班次矿和保供井工煤矿等6类矿井铤而走险,严厉打击违法违规生产建设行为;做好安全保供工作,按规定做好产能核增,逐级压实责任,严防不具备安全生产条件的煤矿搭便车、盲目扩能增产,通过严格执法检查,为保证煤炭稳定供应创造良好生产环境。

国家发改委昨日表示,推动发电供热用煤直保中长期合同全覆盖,是保障能源电力安全稳定运行,牢牢守住民生用能底线的重要举措。近日,国家发展改革委组织各省区市经济运行部门积极推动主要煤炭生产企业、保供煤矿以及发电供热企业等产运需各方,在年度中长期合同的基础上集中补签采暖季煤炭中长期合同,推进发电供热用煤中长期合同全覆盖。下一步,将多措并举加强已签约合同的履约监管,保障发电供热等民生用煤稳定供应和价格平稳,确保人民群众温暖过冬。

昨天下午,卡塔尔突然发难,重申加入欧佩克不符合其战略,不会重新加入欧佩克。此外,卡塔尔方面称,自身液化天然气产量为每年7700万吨,供应已达到极限,美国将很快开始感受到天然气危机的压力!

昨天晚间,WTI原油站上82美元/桶,日内涨3.15%。今晨收盘,WTI原油自2014年以来首次收于80美元/桶上方,收盘价报80.52美元/桶,涨1.47%。

油价又让美国坐不住了。据路透社报道,当地时间周一,美国白宫官员表示,正在密切监测石油和天然气的价格,正在利用一切手段来解决美国和全球能源市场的反竞争行为。美国支持呼吁欧佩克+采取更多行动支持全球经济复苏,并已将此传达给欧佩克+的几个高级成员。

煤炭产量的释放VS下游需求的增长

在经历了假期突然消息的情绪面消化后,昨日,动力煤期货主力合约封板涨停,收复了上周五的跌幅,再次创下历史新高。港股煤炭股也纷纷走强,兖煤澳大利亚涨14.86%,南南资源涨7.53%,伊泰煤炭涨5.58%,兖州煤业(行情600188,诊股)涨4.99%,中国神华(行情601088,诊股)、中煤能源(行情601898,诊股)涨约4%,易大宗涨3.57%。

“导致这次涨停的主要原因是山西大水使增产保供、冬季补库受到了一定阻力;同时电价上浮减轻了发电厂的采购压力。从基本面来看,9月份的煤炭增产还是不及预期,各环节库存仍然处于历史低位,供需矛盾未明显改善。”国海良时期货分析师吕欣表示。

对此,方正中期期货分析师胡彬也表示,从供给方面来看,虽然保供从7月就开始多管齐下,各种政策频繁发布,例如增加露天矿临时用地、永久用地,部分煤矿可以先生产后补手续,产能置换等等,但是目前为止放量效果却并不理想,加上今年水电较差,旺季主要依靠火电供电,煤炭供弱需强的状况更加严峻。

不过,目前来看,国家对增产保供、保障民生的决心显而易见,最近市场上也不断传出内蒙、陕西地区新增产能的消息。相关政策强调:在保障安全生产的前提下,尽快推动产能释放,以保障好群众生活和冬季取暖用能,确保发电供热用煤特别是东北地区冬季用煤用电。

据了解,内蒙古能源局日前发布的《关于加快释放部分煤矿产能的紧急通知》指出,相关部门要立即通知列入国家具备核增潜力名单的72处煤矿(核增产能共计9835万吨/年),在确保安全的前提下,自10月7日起,可临时按照拟核增后的产能组织生产。核增产能的增幅超市场预期。陕西方面也做好了对接湖南、湖北等14省份3900万吨煤炭任务分解表。

山西省将51座今年1—8月已完成全年产量的煤矿列入保供煤矿,四季度在确保安全的情况下可组织正常生产。另外,将山西今年拟核增产能的98座煤矿列入保供煤矿名单,在确保安全的情况下,四季度可按照拟核增产能组织生产。51座煤矿四季度产量预计增加2065万吨。98座拟核增产能煤矿净增产能将达5530万吨/年,四季度增加产量预计达802.5万吨。

“如此大力度的保供政策出台,对于煤炭供应紧张局面有一定的缓解。”业内人士在采访时表示。

据该业内人士介绍,很多现货客户也坦言,做煤这么多年,从没见过这么高的价格,对于后市也表示看不懂。

“现在从煤炭产能的释放情况来看,煤价还未看到企稳迹象。不过随着时间的推移,产能释放速度也将有所加快。”胡彬认为,在如此高价下动力煤正在进行一场时间的赛跑,也就是说产量的释放速度和下游需求的增长速度之间的博弈。“在政策督促长协全覆盖的背景下,未来高价煤的市场也将越来越小,这也非常有助于煤炭价格的理性回归,加之进口煤作为调节价格的手段之一,未来价格回落也只是时间问题,建议投资者理性投资,不要盲目投机。”

对于当前价格,上述业内人士也建议一定理性看待,对于大宗商品投资,应从更长周期、多角度来看待。实体企业更应该加大对风险管理工具的认识和使用,在价格大幅波动时,充分借助期货工具,管理好价格风险。

成本供需预期双驱动,甲醇重心上移

今年以来甲醇价格与动力煤价格的联动性一直很高,昨日煤炭板块大幅上涨,甲醇期货也于尾盘收至涨停。

“除煤制及进口成本支撑外,甲醇供需预期也偏向好,四季度供给端环保限产、内外限气减产、能耗双控深化等减产预期仍影响市场心态。而需求端尽管9月烯烃开工大幅下降,但库存仍未增加,加之节后下游重启,需求压制再度减弱。”一德期货分析师胡欣介绍说。

在招金期货分析师于芃森看来,甲醇期货大幅上涨主要是兑现现货市场上周六以来的上涨。据他介绍,截至目前,现货市场普遍上涨400—600元/吨,目前西北报价在3950元/吨,鲁南出厂价格在4150元/吨,华东港口市场在4100元/吨。“现货市场上涨依旧处于前期上涨的延续状态,受国庆节前备货及国庆节后补货影响,现货市场需求暂可,且厂家及贸易商普遍处于惜售状态,市场可销售货物不多,现货持续上涨。”

目前来看,内地涨幅甚至超过沿海,内贸倒挂现象越来越显著。同时进口方面,外盘价格重心亦大幅上行,目前虽然海外天然气价格上涨,但气头甲醇的供应暂未受到较大影响,进口或维持小幅增量,且在进口价格顺挂的背景下,港口价格相对也表现强劲。

当前甲醇市场聚焦于供应端的缩量以及能源替代需求的增加预期。“从供应来看,甲醇行业9月开工率环比8月下降5%,10月份常规来看,有边际修复,9月底和宁、同煤、河南心连心逐步重启中,且国庆前后大唐多伦、润中、中石化宁夏、延能化、天碱等存开车预期;另闻鲁南前期因环保停工项目国庆节后存恢复预期。不过因山西出现暴雨洪水,对于甲醇供应及运输形成的冲击影响仍在,所以供应在四季度初仍面临限电+极端天气因素的影响。”光大期货能化总监钟美燕称。

此外,需求端醋酸以及二甲醚装置方面目前存在开工增加预期,尤其是甲醇在能源端的掺烧也将是市场的最重要的一个关注点。

“随着冬季的临近,甲醇的主要矛盾开始从单纯的成本推动逐渐转向成本和供需预期双驱动,主要表现就是价格开始超过并逐渐远离成本线。”胡欣表示,甲醇价格大涨开始改变上下游企业生产的心态,比如久泰开始停掉烯烃装置外售甲醇,而随着类似供需博弈的加剧,甲醇价格波动将更加的剧烈,后市投资者交易时也需格外谨慎,此外进口成本仍是可参考的较好的现货支撑。

钟美燕表示,整体来看“冷冬”预期先行,限电限产助力供应结构性短缺,甲醇市场呈现内外联动,价格表现还将延续强势。“真正负反馈到来有待上游煤、气的供应缺口环节,煤化工的开工率提升,而目前这一因素有待观察。”

“当下需关注各地区现货的实际出货和下游的利润及需求情况,现货是期货的基础,尤其在如此高位的情况下,现货的涨跌有些无序,期现操作都存在较大风险,市场必须理性的看待目前价格,不要盲目的追涨杀跌,少做,多看为宜。”于芃森称。

苹果期货日内上演“大反转”

昨日,苹果期货盘中由跌转涨,上演“大反转”,并一举突破7000点触及涨停,市场情绪波动较大,多空博弈激烈。

长安期货分析师魏佩表示,本次苹果期货大幅反转主要是由天气引爆的,一是中秋节期间陕西富县、洛川部分乡镇发生了较严重的冰雹天气,个别果园几乎绝收,二是国庆期间山东烟台、威海部分地区遭受冰雹和龙卷风灾害,市场对苹果减产的预期增强,加上西北主产区今年7、8月份干旱和9—10月份多雨的影响,苹果商品率整体下行且下树时间推迟,推动苹果短短9个交易日上涨了1200多点。

对此,方正中期期货分析师侯芝芳认为,近期期价上涨的主要推动因素主要是新果的质量担忧。具体包括三个方面,一是后期冰雹对商品率的影响,陕西以及山东后期都有冰雹出现;二是产区持续降雨影响新果着色;三是上市初期苹果的果锈偏多,果面问题忧虑。

目前来看,苹果基本面的变化主要在苹果在脱袋前后、下树前这一段时间,苹果脱袋后质量问题显现,且下树时间受阴雨天气影响普遍推迟,导致目前市场缺乏好货,供应偏少,支撑苹果价格走高。

“当前市场的矛盾主要在于新果的商品率情况,对于普通投资者,建议关注新果实际商品率情况以及后期的入库情况。”侯芝芳表示,新果商品率预期有所下滑,确实对苹果期价形成支撑,不过今年新果产量仍然处于相对高位,且苹果消费端并没有出现新的增长点,因此期价上方仍然有压力。

“短期来看,受苹果下树时间推迟和高价值果品入库率下降的预期,苹果料延续强势。但长期来看,近两年客商连续亏损,今年整体采购谨慎,多采取缩减采购量和边采边卖的方式,导致后期果农被动入库以及库存走高的概率发生。且西北地区苹果推迟上市,今年东、西苹果集中上市,也将对苹果价格形成压制。”在魏佩看来,后期市场需关注霜降前后产区收购与价格变动情况、AP2110合约货源组织以及交割情况和后期入库情况以及客商心态变化。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐