华泰固收:能耗双控与限电叠加推动涨价 供给约束对经济和市场有何影响?

来源:金融界网 2021-09-25 09:23:58

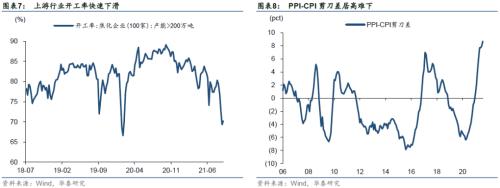

近期国内多省上游工业受能耗双控、供电紧张等影响被动停产,煤炭、化工、水泥、铝等国内定价的周期品快速涨价。我们认为短期尚难根本性改善煤电短缺,能耗双控政策掉头也有难度,上游供给约束较大,PPI环比可能高企,居民电价可能提升,CPI略有抬升压力,中国作为供给源头可能推升全球通胀。供给约束叠加高价对需求的反噬作用,经济减速压力加大,PPI-CPI剪刀差居高难下,中游制造业面临较大的成本压力。股市目前炒价格、谨防业绩低于预期风险,关注清洁能源及电网等投资机会,以及阶梯电价调整影响。

能耗双控与限电叠加推动涨价现象

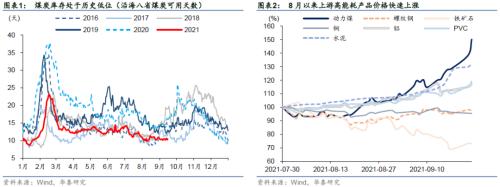

今年8月下旬以来,国内化工品/铝/水泥等高能耗产品价格快速上涨,缺煤限电和能耗双控下的减产是主因,本质上是供给约束而非需求推动。一方面,电厂煤炭库存处于历史低位,近期动力煤价大涨、电厂亏损电力供应不足,限电造成工业停产;另一方面,8月17日发改委印发《2021年上半年各地区能耗双控目标完成情况晴雨表》对9省区亮红灯,要求采取有力措施确保完成全年能耗双控目标。其后,多地出台严厉限电与停产政策,化工、电解铝和水泥等高能耗行业首当其冲,价格应声上涨。

能耗双控为何收紧?

能耗双控引致减产无疑会加剧经济下行和通胀压力,如何理解政策趋严?其一,并非近期政策加码,而是既定总额框定下,前期消耗过快导致年内额度不足,因此近期发改委督导部分地区重视落实双控任务;其二,中期碳中和碳达峰任务紧迫,十四五规划开局之年需要见到成效,因此政策宽容度较小;其三,短期有助于缓解缺煤缺电问题。缺电和能耗双控有共同性,高耗能的背后也是高耗电。一旦缺电问题威胁到居民端,造成的是民生和社会隐患,从高耗电的工业入手限制,其实是伤害最小的做法。简单来说,即便不双控,依然缺电。所以眼下更棘手问题在于缺电能否解决、如何解决。

缺电问题能否解决?

其一,煤炭增供角度,进口端难放开,国内安全产能已是满载状态;其二,电力替代角度,秋冬季是枯水期难以指望水电,虽然国家大力发展光伏风电,但短期内这部分电力份额还非常有限,且存在供电不稳定与输电问题;其三,提高电价,令电厂可以承受更高的煤价来保障电力供应。今年6月底发改委曾提到要完善居民阶梯电价制度,形成更加充分反映用电成本、供求关系和资源稀缺程度的居民电价机制。如果提高居民电价,本质是将企业成本向居民部门转移,可减缓缺电压力、保障部分上游工业恢复生产,进而缓解原材料上涨压力。目前我国CPI低、PPI高,提高电价看似有可取之处。

供给约束对经济和市场有何影响?

其一,通胀压力短期仍大。短期尚难根本性改善煤电短缺,能耗双控政策掉头也有难度。上游供给约束较大,PPI环比可能高企。如果提升居民电价CPI略有抬升压力。中国作为全球供给源头可能推升全球通胀,对美联储等货币政策影响值得关注;其二,供给约束叠加高价对需求的反噬作用,经济减速压力加大;其三,PPI-CPI剪刀差居高难下,中游制造业面临较大的成本压力。货币政策难有着力点。股市目前处于炒价格阶段,但一旦进入炒业绩阶段,谨防业绩低于预期风险,毕竟供给约束下的价格上涨未必带来业绩好转;其四,关注清洁能源及电网等投资机会,以及阶梯电价调整影响。

风险提示:上游涨价超预期,政策响应超预期。

事 件

近期国内多省上游工业受能耗双控、供电紧张等影响被动停产,煤炭、化工、水泥、铝等国内定价的周期品快速涨价,引发供求关系紊乱、通胀和经济下行担忧。

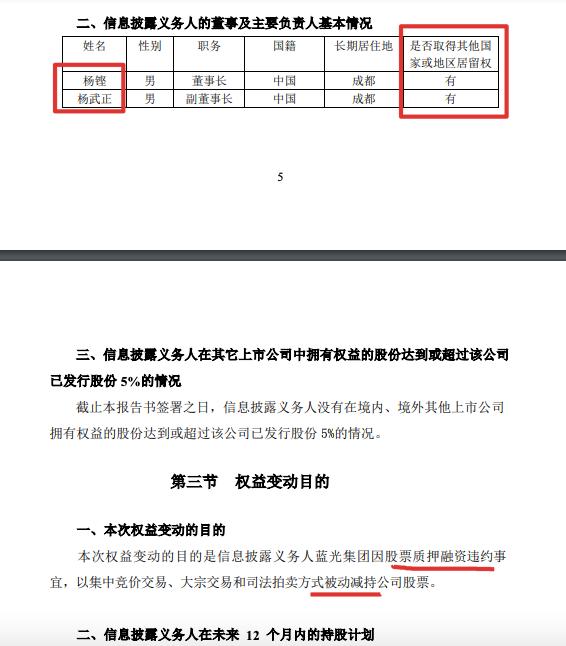

源头之一是低库存水平下的煤价疯涨

煤炭是今年涨幅最大的周期品种,尤其8月中旬开始,动力煤期货价仅1个月时间涨幅高达50%。事实上,近一年时间我国电厂煤炭库存处于历史低位,供需矛盾较大。需求方面,去年来受出口拉动,国内工业生产快速增长并带动用电需求。供给方面,今年2月推出的《刑法修正案》规定忽视安全生产将面临刑责,3月开始国内各地强化环保督察,造成国内煤炭企业产能受限。另一方面,因中澳关系紧张,去年12月起中国停止从澳洲进口煤炭。

8月以来煤价疯涨,电厂煤炭库存低是根本,蒙古国疫情反弹影响蒙煤进口是重要触发剂。每年7、8月是用电的季节性高峰,今年汛期水电发电情况不及去年、又恰遇蒙煤进口受阻,沿海八省电厂煤炭库存快速下降,可用天数降至仅余10天,库存水平非常危险。因电价无法覆盖煤炭成本,部分电厂因亏损停产。虽然9月已过用电高峰,但电厂要提前为冬季补库存,导致煤炭需求居高不下,煤价节节攀升。

能耗双控与限电叠加推动涨价现象

8月下旬以来,国内化工品/铝/水泥等高能耗产品价格快速上涨,缺煤限电和能耗双控下的减产是主因,本质上是供给约束而非需求推动。一方面,缺煤造成电力供应不足,限电造成工业停产,多地甚至关闭城市景观灯等非必要性照明;另一方面,8月17日发改委印发《2021年上半年各地区能耗双控目标完成情况晴雨表》对9省区亮红灯,暂停今年“两高”项目节能审查,并要求采取有力措施确保完成全年能耗双控目标。其后,云南、广西、安徽、山东、江苏、浙江等地相继出台严厉限电与停产政策,化工、电解铝和水泥等高能耗行业首当其冲,相关产品价格应声上涨。

能耗双控为何收紧?

近期国内经济动能弱化、而大宗价格依旧高企,国常会反复强调要做好跨周期调节、要保供稳价。此时能耗双控引致减产无疑会加剧经济下行和通胀压力,如何理解这种矛盾?

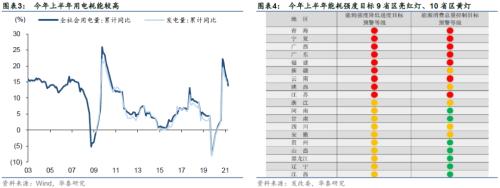

其一,并非近期政策的加码,而是既定总额框定下,前期消耗过快导致年内额度不足。能耗双控,即能源消费强度和能源消费总量双控,每年全国设定总量目标,再将目标分解到各地区执行。今年1-8月我国规模以上工业增加值累计同比增长13.1%、全社会用电量增长13.8%,实现全年能耗目标压力大,因此近期发改委督导部分地区重视落实双控任务。

其二,中期碳中和碳达峰任务紧迫,十四五规划开局之年需要见到成效。9月17日,发改委解读双控制度方案时表示,完善能耗双控制度是推动碳达峰碳中和工作的重要举措,“十四五”是关键期和窗口期,要确保完成“十四五”节能约束性指标。因此政策宽容度较小。

其三,短期有助于缓解缺煤缺电问题。缺电和能耗双控看似是两层因素,但其实有共同性,高耗能的背后也是高耗电(能耗指标是按标准煤来计量)。一旦缺电问题威胁到居民端,造成的是民生和社会隐患,从高耗电的工业入手限制,其实是伤害最小的做法。简单来说,即便不双控,依然缺电。所以眼下更棘手问题在于缺电能否解决、如何解决。

缺电问题能否解决?

其一,煤炭增供角度,进口端澳煤可能难放开,且近期澳洲疫情大幅反弹,蒙古疫情也尚未好转。国内生产方面,近期发改委与能源局已派出督导组前往重点省份和企业督导增供,但产能受制于安全政策。面对如此高的煤价,安全产能应当早已是满载状态;

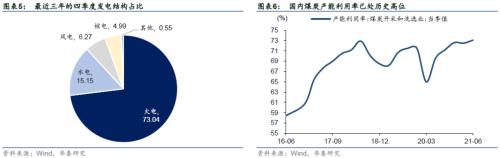

其二,电力替代角度,秋冬季是枯水期难以指望水电,虽然国家大力发展光伏风电,但短期内这部分电力份额还非常有限,且存在供电不稳定与输电问题。统计最近三年的四季度发电量结构,火电平均占到73%、水电占15.2%、风电占6.3%、核电占5%,短期电力替代从何下手仍是难题;

其三,提高电价,令电厂可以承受更高的煤价来保障电力供应。工业电价调整是惯常手段,而提升居民电价存在可能。今年6月底发改委在留言答复中提到,“与国际上其他国家相比,我国居民电价偏低,工商业电价偏高。按照进一步深化电价市场化改革要求,下一步要完善居民阶梯电价制度,逐步缓解电价交叉补贴,使电力价格更好地反映供电成本,还原电力的商品属性,形成更加充分反映用电成本、供求关系和资源稀缺程度的居民电价机制。”

如果提高居民电价,本质是将企业成本向居民部门转移,可减缓缺电压力、保障部分上游工业恢复生产,进而缓解原材料上涨压力。目前我国CPI低、PPI高,提高电价看似有可取之处。

供给约束对经济和市场有何影响?

其一,通胀压力短期仍大。短期内政策应对上游工业品涨价的抓手并不多,很多措施属于预期管理,尚难根本性改善煤电供给短缺问题。9月16日,发改委印发《完善能源消费强度和总量双控制度方案》,增加能源消费总量管理的弹性,看似有所放宽、但对完成年内目标态度仍坚决,政策短期掉头有难度。上游供给约束较大,PPI环比可能高企。如果提升居民电价改善缺电问题,CPI略有抬升压力。中国作为全球供给源头,供给约束引发的价格上涨将推升全球通胀,对美联储等货币政策的影响值得关注。

其二,供给约束叠加高价对需求的反噬作用,经济减速压力加大。多省针对上游行业强制减产,直观看到9月焦化、PVC、水泥等开工率环比均明显下滑,工业生产减速直接拖累GDP,而限制“两高”项目审查约束了投资,企业停产又影响到相关从业者收入与消费,而价格过高又会反噬需求,从需求面形成间接影响。

其三,PPI-CPI剪刀差居高难下,中游制造业面临较大的成本压力。货币政策面对供给因素导致的价格上涨难有着力点。股市目前处于炒价格阶段,但一旦进入炒业绩阶段,谨防业绩低于预期风险,毕竟供给约束下的价格上涨未必带来业绩好转。

其四,关注清洁能源及电网等投资机会,以及阶梯电价调整影响。

风险提示

1、上游涨价超预期:短期内上游供给约束大,涨幅可能超预期并推高通胀。

2、政策响应超预期:类滞胀环境政策如何应对具有不确定性。

本材料所载观点源自09月24日发布的研报《能耗双控与限电下的减产与涨价》,对本材料的完整理解请以上述研报为准

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐