转债:转债市场震荡下行,转股溢价率继续回落

来源:靳毅投资思考 2021-09-22 14:23:46

投资要点

权益市场

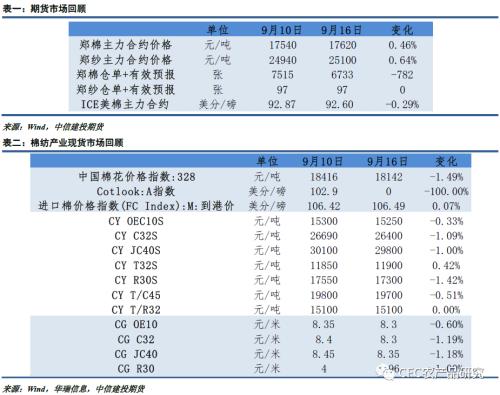

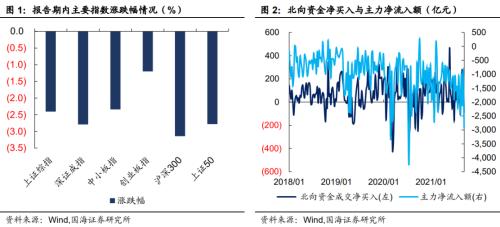

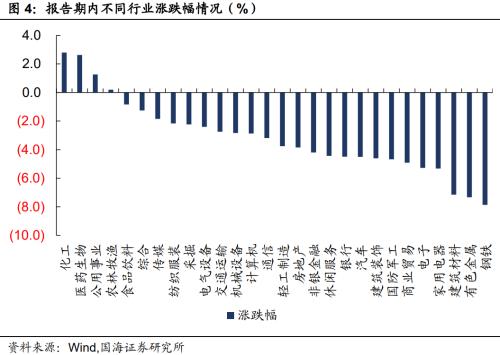

报告期内(2021.09.13-2021.09.19),权益市场震荡下行,其中沪深300跌幅最大。报告期内,北向资金成交净流出额为88.27亿元,较上期多流出228.92亿元。市场整体估值小幅回落,截至9月17日,全市场PE(TTM)为19.43倍。行业估值方面,电气设备、纺织服装、国防军工、汽车、食品饮料、休闲服务、综合行业的估值水平在2010年以来PE估值的中位数及以上水平,而其他行业估值均回落至中位数下方水平。

转债二级市场

报告期内(2021.09.13-2021.09.19),转债市场随权益市场下跌。其中,中证转债下跌2.61%,报收413点。转债成交量大幅上涨,转债累计成交额4,846亿元,日均成交额969.16亿元。存量转债方面,截至9月17日,存量公募可转债共计374只,转债总余额为6,190.08亿人民币。

个券表现涨跌互现。有50只转债价格上涨,其中涨幅前五分别是清水转债(66.53%)、新春转债(27.41%)、天能转债(27.36%)、银河转债(23.39%)、飞鹿转债(17.79%);有324只转债价格下跌,其中跌幅前五分别是弘信转债(-21.25%)、隆华转债(-20.35%)、旗滨转债(-18.52%)、华钰转债(-16.80%)、今天转债(-13.47%)。

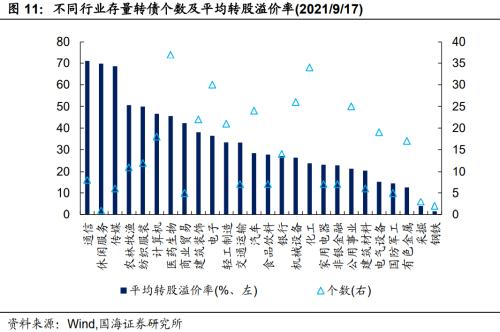

报告期内,转债市场整体的纯债溢价率和转股溢价率均有所回落。截至2021年9月17日,转债市场平均纯债溢价率为53.70%,上期为58.20%;平均转股溢价率为32.40%,上期为33.88%。行业方面,位居首位的是通信(71.05%)、钢铁(1.62%)的平均转股溢价率最低。

转债一级发行

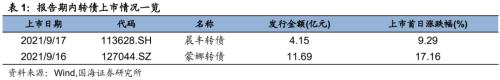

报告期内,无可转债发布发行公告;2只新券上市。 统计转债发行预案,目前有21家转债已通过证监会核准但尚未发行,10家已通过发审委审核,合计31家,总规模331.25亿元。

基金持仓跟踪

截至2021年6月底,基金持有转债市值1832.55亿元,环比上涨13.38%,占转债市场比重为25.74%,环比下降了2.02%。基金重仓可转债中,持有家数前三转债分别是南银转债、苏银转债、大秦转债;持有市值前三转债分别是浦发转债、苏银转债和光大转债。

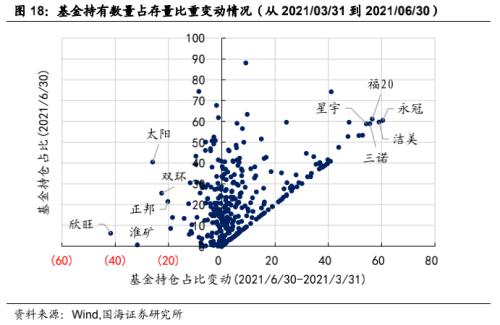

从2021/03/31到2021/06/30,基金持有数量占存量比重提升最多的是永冠转债(60.49%)、洁美转债(59.05%)、福20转债(56.52%);而下降最多的是欣旺转债(退市)(-41.67%)、淮矿转债(退市)(-31.67%)、太阳转债(-25.87%)。

风险提示

第一,权益市场明显回落;第二,货币政策发生不利变化。

报告正文

1、二级市场概况

1.1

权益市场

报告期内(2021.09.13-2021.09.19),权益市场震荡下行,其中沪深300跌幅最大。截至9月17日收盘,上证综指下跌2.41%,报收3,614点;深证成指下跌2.79%,报收14,359点;创业板指下跌1.20%,报收3,193点。报告期内,沪深两市主力资金累计净流出2,933.33亿元,较上期多流出2,041.76亿元;北向资金成交净流出额为88.27亿元,较上期多流出228.92亿元。

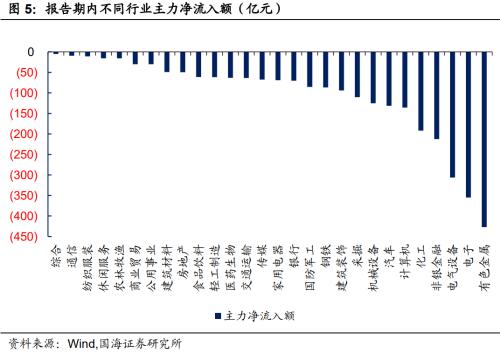

细分来看,按照行业分类,报 告期内化工( 2.80% )、医药生物( 2.63% )、公用事业( 1.26% )、农林牧渔( 0.19% )、食品饮料( -0.83% )涨跌幅靠前; 钢铁( -7.87% )、有色金属( -7.33% )、建筑材料( -7.15% )、家用电器( -5.32% )、电子( -5.28% )涨跌幅靠后。 报告期内主力净流出额较多的行业为有色金属行业。

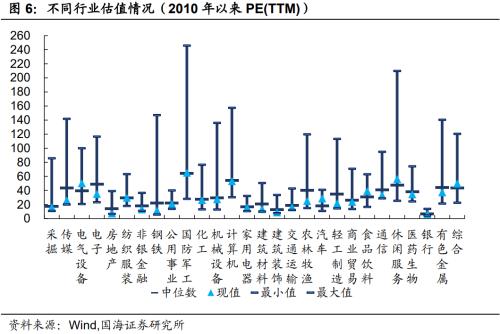

报告期内,市场整体估值小幅回落,截至9月17日,全市场PE(TTM)为19.43倍。行业估值方面,电气设备、纺织服装、国防军工、汽车、食品饮料、休闲服务、综合行业的估值水平在2010年以来PE估值的中位数及以上水平,而其他行业估值均回落至中位数下方水平。

1.2

转债市场

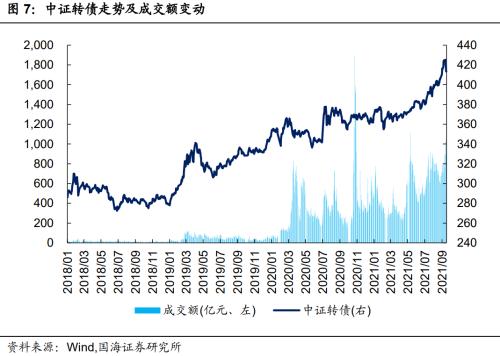

报告期内(2021.09.13-2021.09.19),转债市场随权益市场下跌。其中,中证转债下跌2.61%,报收413点;上证转债下跌2.35%,报收356点;深证转债下跌3.01%,报收313点。报告期内,转债成交量大幅上涨,转债累计成交额4,846亿元,日均成交额969.16亿元。

存量转债方面,截至9月17日,存量公募可转债共计374只,转债总余额为6,190.08亿人民币。其中有366只债券收盘价格大于等于100元的发行面值。票面价格最高的为恩捷转债,收于546.50元;票面价格最低为亚药转债,收于88.86元。

个券表现涨跌互现。有50只转债价格上涨,其中涨幅前五分别是清水转债(66.53%)、新春转债(27.41%)、天能转债(27.36%)、银河转债(23.39%)、飞鹿转债(17.79%);有324只转债价格下跌,其中跌幅前五分别是弘信转债(-21.25%)、隆华转债(-20.35%)、旗滨转债(-18.52%)、华钰转债(-16.80%)、今天转债(-13.47%)。

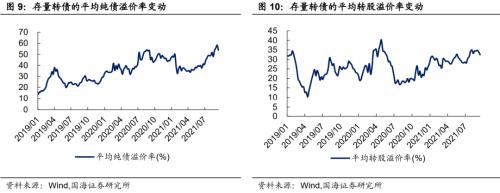

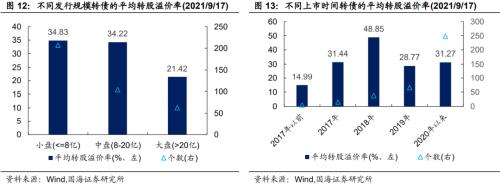

报告期内,转债市场整体的纯债溢价率和转股溢价率均有所回落。截至2021年9月17日,转债市场平均纯债溢价率为53.70%,上期为58.20%;平均转股溢价率为32.40%,上期为33.88%。行业方面,位居首位的是通信(71.05%)、钢铁(1.62%)的平均转股溢价率最低。相对而言,小盘转债的平均转股溢价率最高,为34.83%。2020年以来上市的转债的转股溢价率水平有所下降,目前为31.27%。

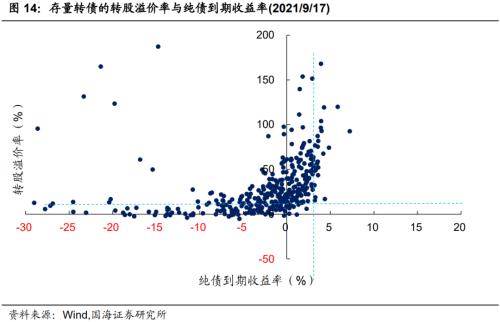

目前,大部分存量转债的转股溢价率水平分布在0%-50%,纯债到期收益率分布在-5%-5%。不考虑正股基本面,单纯考虑转债性价比(转股溢价率低于10%,纯债到期收益率高于3%),截至9月17日,无转债满足要求。

2、一级市场概况

2.1

发行与上市

报告期内,无可转债发布发行公告;2只新券上市。

2.2

待上市情况

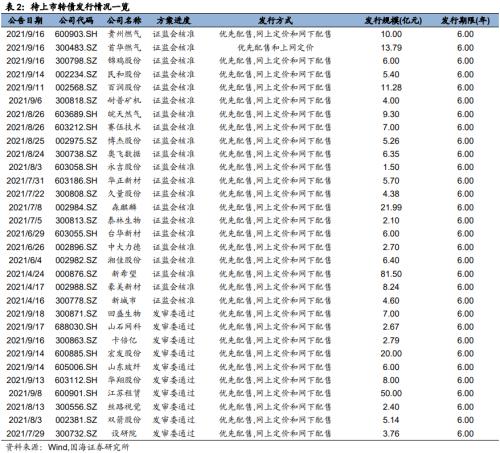

统计转债发行预案,目前有21家转债已通过证监会核准但尚未发行,10家已通过发审委审核,合计31家,总规模331.25亿元。

3、基金持仓跟踪

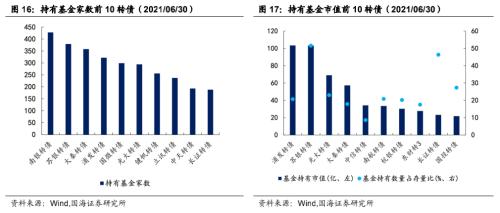

截至2021年6月底,基金持有转债市值1832.55亿元,环比上涨13.38%,占转债市场比重为25.74%,环比下降了2.02%。基金重仓可转债中,持有家数前三转债分别是南银转债、苏银转债、大秦转债;持有市值前三转债分别是浦发转债、苏银转债和光大转债。

从2021/03/31到2021/06/30,基金持有数量占存量比重提升最多的是永冠转债(60.49%)、洁美转债(59.05%)、福20转债(56.52%);而下降最多的是欣旺转债(退市)(-41.67%)、淮矿转债(退市)(-31.67%)、太阳转债(-25.87%)。

风险提示:第一,权益市场明显回落;第二,货币政策发生不利变化。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐