摩根士丹利华鑫基金:现阶段基本面是对债市有利的

来源:金融界网 2021-08-30 19:25:06

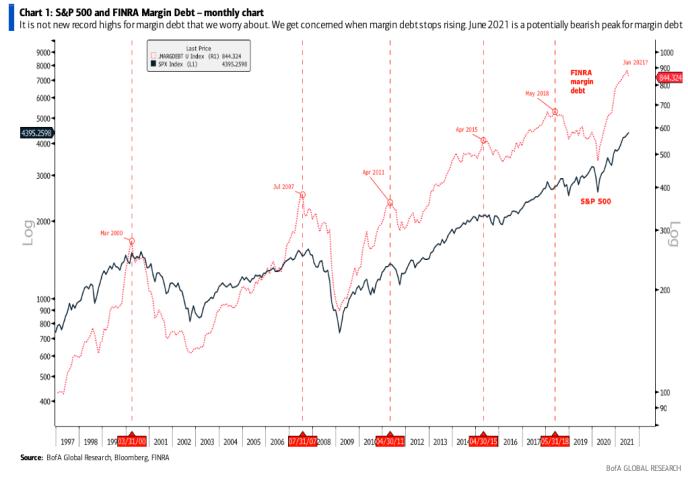

8月债市以震荡为主,收益率整体小幅上行。截至8月27日,1Y国债上行19BP收于2.32%,10Y国债上行3BP收于2.87%,曲线呈熊平特征。全月平均资金价格小幅下移,整体维持宽松,其中R007下降6BP收于2.19%,DR007下降4BP收于2.12%。

月内公布的7月经济数据全面走弱,固定资产投资回落幅度较大,其中单月制造业投资两年平均同比增速年内首次下滑,受南京疫情、洪涝灾害和钢铁限产等因素影响,生产和消费亦有不及预期的表现,整体而言,暂时性因素难掩经济走弱的趋势。金融数据表现出寻底的趋势,当月社融同比10.7%,在后续政府债和信贷发力的背景下,对社融不悲观,但地产和城投作为信用扩张的主要载体,对其严监管未见松动,所以社融的回升预计偏慢,也难以成为经济短期明显改善的推动力,整体而言,现阶段的基本面是对债市有利的。

7月工业利润增速同比略有加快,上游行业涨价带来的盈利贡献抬升,中游制造及下游行业则利润呈现环比回落,反应了需求端景气度较为低迷。上游价格高增与下游行业利润走弱反应了一定的经济滞胀压力。

本月债市的主要矛盾是地方债供给放量和央行的呵护态度。月初地方债发行提速的消息带来债市快速调整,月中迎来年内最大单周供给量仍平稳度过,这主要受央行的呵护态度影响。月中央行缩量续作6000亿MLF超市场预期,7月初全面降准释放1万亿,并提及目的主要是替换到期MLF,但7、8两月到期MLF合计1.1万亿,实际回收4000亿,续作7000亿,超量流动性的投放不仅对冲了单周4000亿的政府债净供给,更是带动资金价格下行,另外临近月底,银行间流动性压力加大,央行连续3日逆回购净投放400亿。近日央行公开表态,运用再贷款、再贴现,存款准备金等政策工具,为金融机构服务乡村振兴提供资金支持。但降准已是市场预期内,对短期的影响有限。地方债供给放量和央行的呵护态度开始清晰化。

对于后市,应该更加关注的风险:一是供给冲击的担忧并未消散,8、9月为年内债券供给集中释放的窗口,可能引起配置需求结构性短缺。二是银行理财面临监管整改,资管新规落地期,谨防整改过程中引发联锁反应。虽然基本面和央行态度对债市有利,但债券收益率水平历史低位,性价比不高。 (作者:摩根士丹利华鑫基金固定收益投资部 施同亮)

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章