基金经理投资笔记|结构性行情此起彼伏,券商股的春天还会远吗?

来源:金融界网 2021-08-19 19:23:55

《基金经理投资笔记》行业系列

领略行业投资的纯粹之美

作者:李孝华 华富基金证券先锋ETF基金经理

2019年以来的市场既可以说是做投资最好的时代,也可以说是做投资最差的时代。

说是做投资最好的时代,是因为这两年多的时间里,结构性行情此起彼伏,而且不少个股表现呈现出明显的动量效应,强者恒强。在这样的市场环境下,公募基金整体业绩表现突出,不少基民朋友们赚得盆满钵满。大资管行业迎来爆发式增长,行业盛况空前。

说是做投资最差的时代,是因为以“银保地”为代表的低估值板块表现差强人意,似乎这样的结构性机会与其无关,不少偏爱低估值板块的投资者备受煎熬。

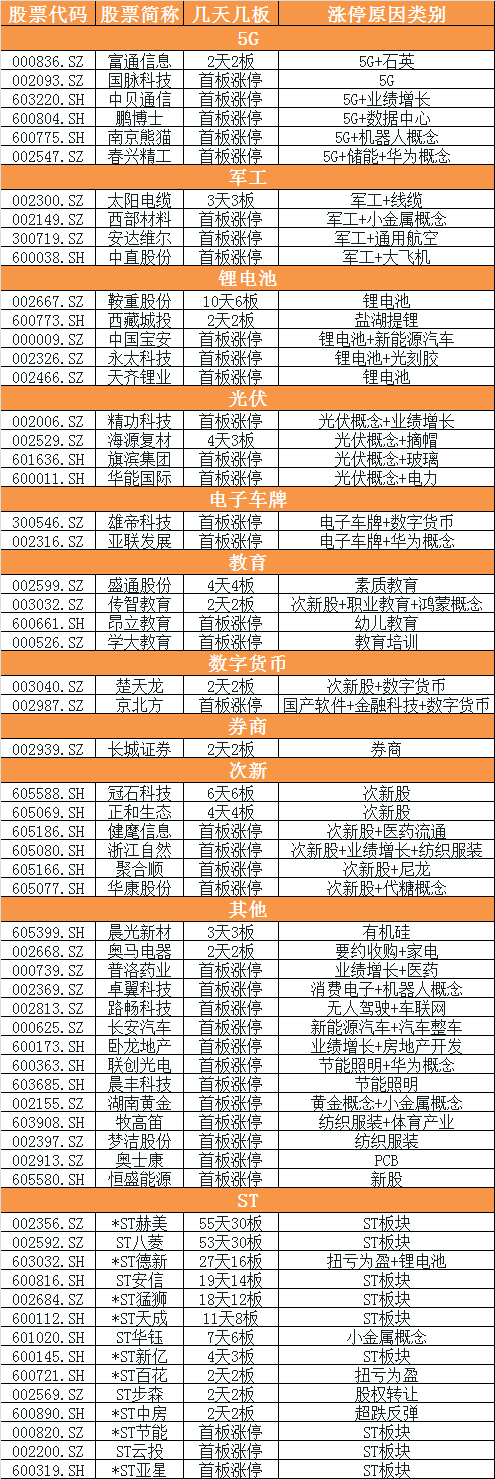

今年以来结构性行情继续极致演绎,在今年二、三月份低估值板块受到短暂追捧后,市场又回到以新能源及半导体为代表的科技板块结构性行情,此外被大家遗弃多年的小盘股又重新回到投资者的视野。在今年这样的结构性行情背景下,主动基金业绩表现可圈可点,股票型基金上半年平均收益为8.31%,而同期沪深300指数仅上涨0.24%(数据来源:Wind,2021.1.1-2021.6.30)。

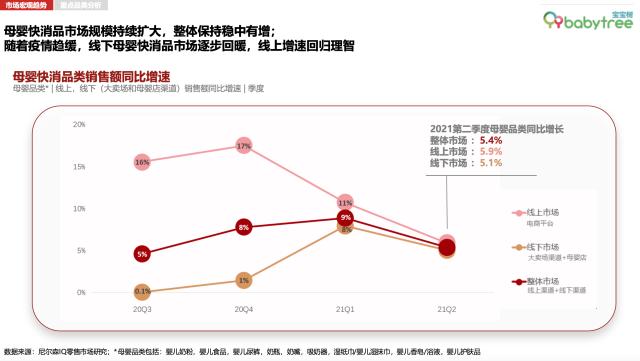

与如火如荼的二级市场一样,一级市场(IPO和再融资)也呈现出一派欣欣向荣之势:先有IPO常态化,后有科创板开闸,叠加注册制推向创业板。近日“宁王”再融资500亿+的消息更是进一步印证了一级市场的繁荣。资本市场在全社会融资中的占比越来越大。

在资本市场高速发展的背景下,作为资本市场的中介——券商板块似乎已经被市场所遗忘了。

我们知道券商板块的主要业务有经纪、投行、自营、资管及两融业务等。在一、二级市场蓬勃发展的背景下,券商的上述各项业务都是有所受益的:近两年市场成交额的增长带动经纪业务提升; IPO和再融资业务的大繁荣助推投行业务崛起;自营则得益于市场的慢牛行情;大资管(公募和券商资管)业务的发展使得券商的资管业务大幅上升;行情火热及券源丰富的背景下,两融业务的增长更是不言而喻。

正是因为这样的背景,券商板块的业绩增长迅猛,过去两年每年平均业绩增速均维持在50%以上,今年上半年亦表现不俗。然而这两年券商股的股价一言难尽,2019年至今券商板块仅上涨52.49%,表现尚不及沪深300指数的64.12%。(数据来源:Wind,2019.1.1-2021.8.16)。

究其原因,我认为这主要跟市场风格有关系,近两年市场追逐确定性,愿意给确定性高的品种给予非常高的溢价。对于确定性偏低的品种如券商这样的周期品退避三舍,给予大幅折价,因此券商股的表现这么差就不足为奇了。

那么对于未来,我认为这样的趋势不会一直延续下去,市场早晚会体现被低估的板块本身的投资价值。所谓市场短期是投票机,长期是称重机。券商板块优质的基本面不可能一直被市场熟视无睹。现在可能就是左侧布局券商板块的较好时机。

【了解作者】

李孝华,华富基金指数投资部基金经理。南开大学金融学硕士,证券从业年限8年。曾任金瑞期货研究所贵金属研究员、国泰安信息技术有限公司量化投资平台设计与开发员、华泰柏瑞基金经理助理。2019年10月加入华富基金,现担任华富证券先锋(516980)、华富中证稀有金属主题ETF(561800),华富中证100(410008)基金经理。

相关文章

猜你喜欢

今日头条

图文推荐