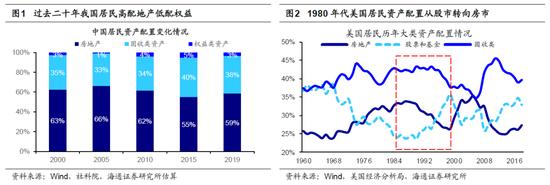

国泰君安:新周期起点 钢铁继续进攻!看好钢铁板块大机会

来源:鹏飞论钢4人评论1583人参与讨论 2021-04-06 09:19:04

投资摘要

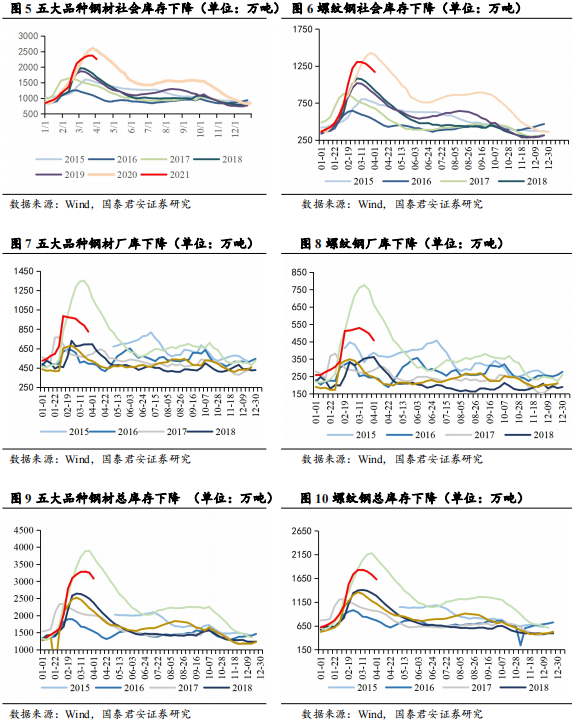

钢材需求已超往年平均水平。本周截至21年3月31日建材日均成交量为25.44万吨,建材需求已回升到往年同期水平。本周五大品种社会、钢厂库存分别下降107.85、63.36万吨,库存下降速度进一步加快。本周螺纹钢钢厂、社会库存分别下降38.71、59.01万吨,热卷钢厂库存降5.92万吨、社会库存降20.52万吨。本周五大品种钢材表观消费量1222.56万吨,较2016-2020年同期平均水平高174.28万吨,创2016年以来同期表观需求的新高,我们判断全年需求平稳。

我们正站在钢铁行业新繁荣的起点。我们认为碳中和并非主题性投资,而是确认了钢铁行业过去二十年产能扩张周期和产量增长的结束。展望未来十年,我们认为当下正是钢铁行业新繁荣的起点。钢铁行业新繁荣将呈现以下特征:1)随着城镇化深入和制造业的继续发展,钢铁需求仍将以每年2%的增速上升,行业将迎来供需长周期的错配,钢价大幅波动结束,未来钢价易涨难跌。2)兼并重组的加速推进,行业龙头优势更加明显。国有、民营企业开始追求存量产能下的产能扩张,行业集中度快速上升,龙头企业议价权快速提升。行业龙头通过持续的优化管理、变革激励机制、提升效率最终降低成本,同时科技将持续赋能制造,而环保和绿色发展将拉开龙头公司与其他企业的成本差距,龙头将产生超额收益。且随着产能周期的结束,扩产能的重资产发展模式不再,未来行业资产负债率下降、分红上升,行业逐渐向轻资产转变。3)电炉快速发展,电炉钢占比提升,由于电炉开启灵活的特点,供给端的波动匹配需求,价格波动性下降。4)优特钢的持续发展,我们看到中信特钢、ST抚钢等个股,估值从周期品切换到成长逻辑。5)行业中长期盈利中枢的上修,ROE上升。

压减粗钢产量政策大概率严格执行,行业或迎来供需缺口。本周5大品种钢材周产量1051.35万吨,环比上周降2.2万吨。受环保政策影响,全国高炉开工率59.94%,较上周下跌1.94个百分点。上周全国电炉开工率70.51%,较上周上升2.56个百分点。根据中钢协数据,2021年1月到2月,全国累计生产粗钢1.7亿吨左右,较20年同期上升明显。假设21年粗钢产量同比持平,则21年3-12月粗钢产量将同比下降。而全球复苏背景下,美国钢价大幅上涨,国内钢材需求良好,钢铁行业将出现供需缺口。

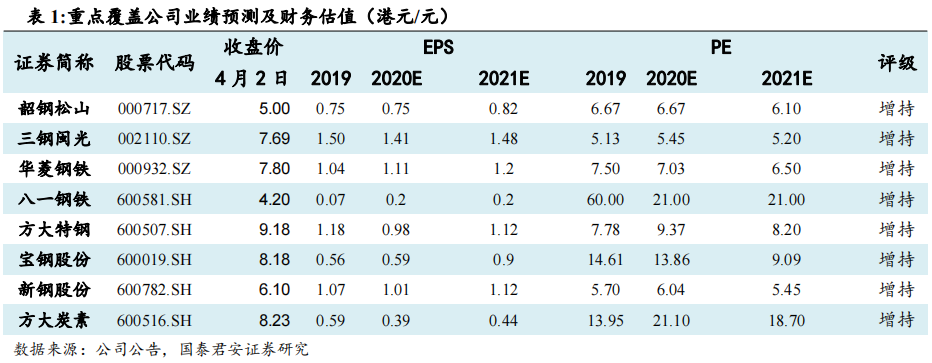

看好钢铁板块大机会。我们认为碳中和背景下,21年钢铁行业或出现供需缺口。长期看,行业二十年产能扩张大周期基本结束,钢铁行业正站在新繁荣的起点,板块迎来重要投资机会。重点推荐板材三大龙头华菱钢铁、宝钢股份、新钢股份,受益南钢股份;螺纹三小龙方大特钢、三钢闽光、韶钢松山。从电炉钢占比上升的角度,推荐成长股方大炭素。

风险提示:货币政策超预期收紧。

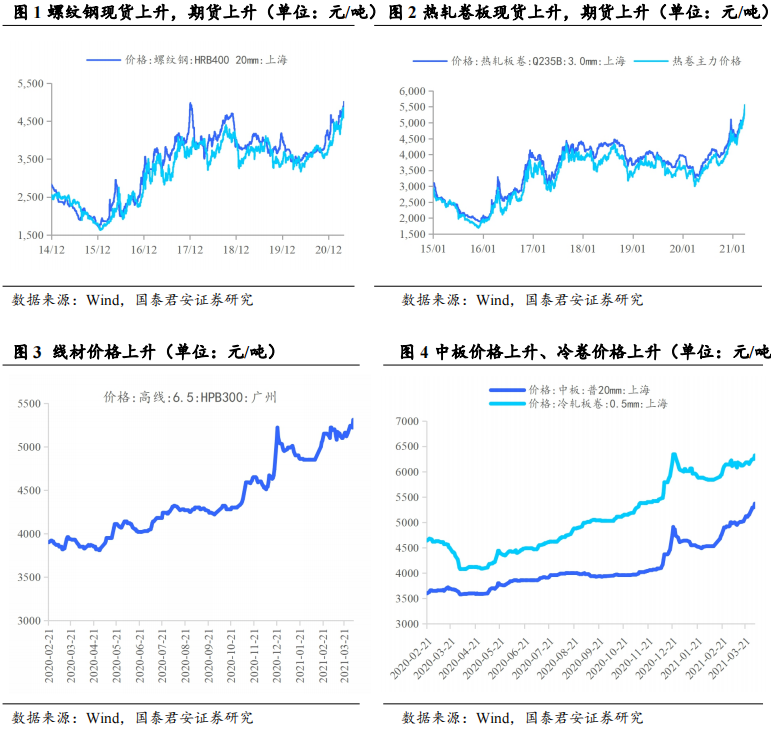

1、钢价强势上行

钢材库存快速去化

1.1

钢材现货价格上升、期货价格上升

社会库存继续下降

上海螺纹钢现货涨180元/吨至5010元/吨,涨幅3.73%;期货涨223元/吨至5157元/吨,涨幅4.52%。热轧卷板现货涨340元/吨至5550元/吨,涨幅6.53%;期货涨361元/吨至5556元/吨,涨幅6.95%。上海中板价格上升,冷卷价格上升,线材价格上升。中板涨220元/吨至5370元/吨,涨幅4.27%;冷卷涨170元/吨至6320元/吨,涨幅2.76%;线材涨150元/吨至5310元/吨,涨幅2.91%。从成交来看,下游需求强度较19年水平更高,库存去化加速。预期钢铁行业的约束政策将逐渐出台,而全年钢材需求仍然偏好,钢材价格将高位震荡,中枢将高于2020年。

钢材社会库存下降,钢厂库存下降。本周主要钢材社会库存周环比下降99.2万吨,钢厂库存下降55.98万吨。社会库存方面,本周螺纹钢社会库存1170.43万吨,环比减少59.01万吨;线材社会库存288.69万吨,下降16.31万吨;热卷社会库存271.42万吨,下降12.59万吨。钢厂库存方面,本周螺纹钢钢厂库存458.14万吨,下降38.71万吨;线材钢厂库存136.32万吨,下降13.74万吨;热卷钢厂库存0万吨,与上周持平。下游需求超预期,库存去化速度继续上升,我们预期后期库存速度将维持较快水平。

1.2

本周铁矿石现货价格上升

焦炭现货下跌

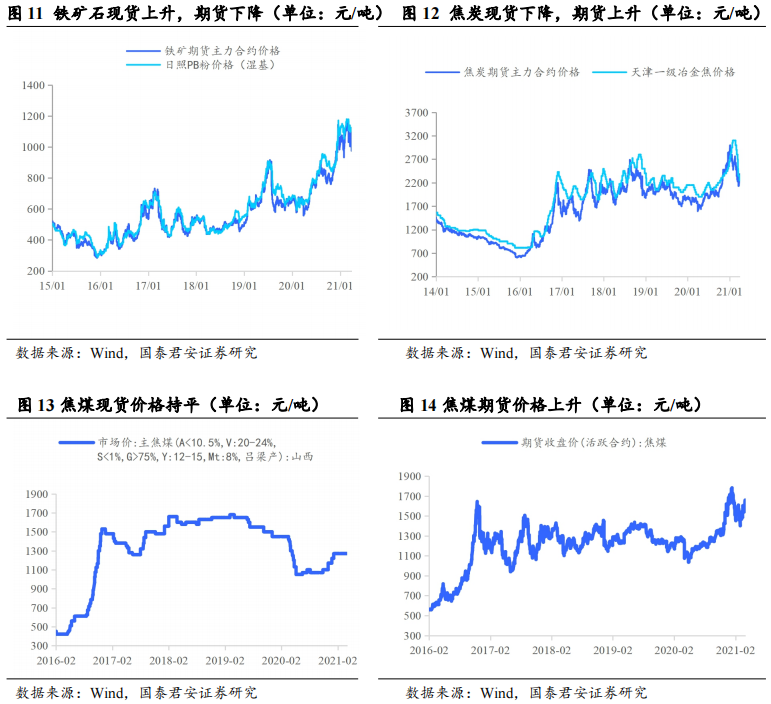

本周铁矿石现货价格上升,期货价格下跌。焦炭现货下跌,期货上升。本周日照港PB粉(铁含量61.5%)涨4元/吨至1112.0元/吨,涨幅0.36%;铁矿石主力期货价格跌109.5元/吨至979.0元/吨,跌幅10.06%。焦炭方面,焦炭现货价格跌100元/吨至2250.0元/吨,跌幅4.26%;焦炭期货价格涨174元/吨至2385.5元/吨,涨幅7.87%。本周焦煤现货价格1270.0元/吨,与上周持平;焦煤期货价格涨10元/吨至1570.0元/吨,涨幅0.64%。考虑到21年下半年淡水河谷的关停矿区陆续复产,铁矿供需缺口逐渐修复,维持21年铁矿石价格前高后低的判断。

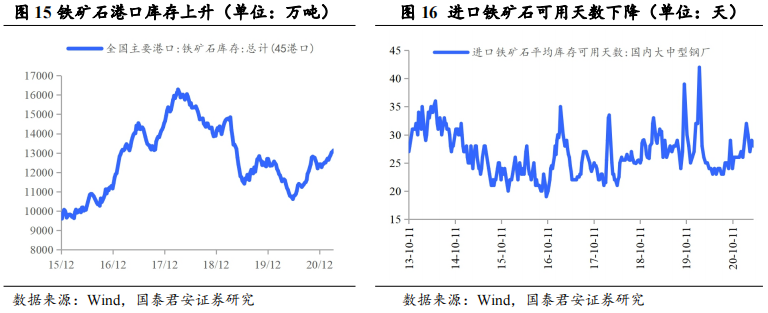

本周铁矿石港口库存上升,钢厂铁矿石可用天数下降。本周铁矿石港口库存13132.9万吨,周环比上升66.8万吨。本周钢厂铁矿石可用天数28天,较上周下降1天。本周钢厂废钢可用库存11.6天,与上周持平。

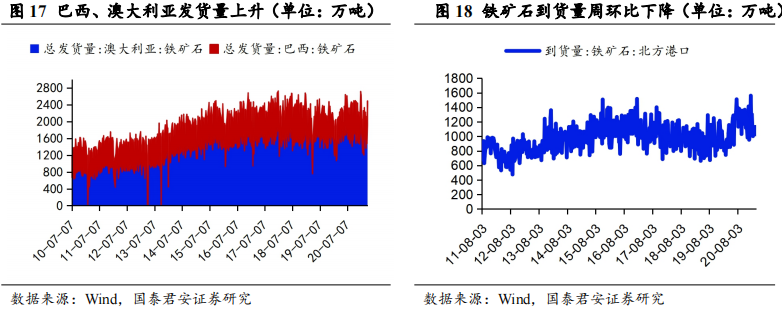

本周巴西铁矿石总发货量上升,澳大利亚铁矿石总发货量上升。本周巴西铁矿石总发货量578.4万吨,周环比上升40.9万吨;澳大利亚铁矿石总发货量1914.2万吨,周环比上升439.9万吨。

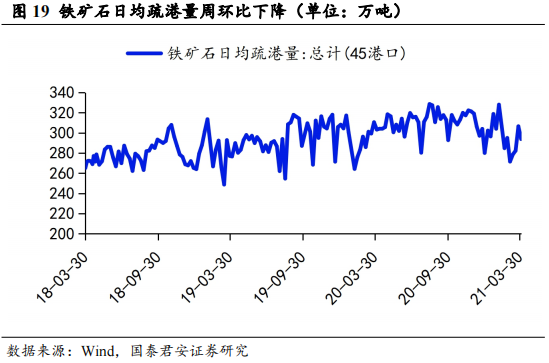

本周铁矿石到货量周环比下降,铁矿石日均疏港量周环比下降。本周铁矿石到货量1025.70万吨,周环比下降27.5万吨;铁矿石日均疏港量293.78万吨,周环比下降12.76万吨。

本周四大铁矿石生产商总发货量周环比上升。本周四大铁矿石生产商总发货量1807.70万吨,周环比上升441.3万吨。其中,力拓铁矿石发货量735.7万吨,周环比上升151.70万吨;必和必拓铁矿石发货量652.3万吨,周环比上升131.4万吨;淡水河谷铁矿石发货量625.60万吨,持平上周;FMG铁矿石发货量419.7万吨,周环比上升158.2万吨。

本周钢厂焦炭库存下降,钢厂焦炭平均可用天数下降。本周钢厂焦炭库存下降,焦化厂焦炭库存下降,港口焦炭库存上升。本周钢厂焦炭库存平均可用天数15.76天,较上周下降0.02天。

本周钢厂焦煤库存下降,钢厂焦煤平均可用天数下降。本周焦煤钢厂库存环比下降,独立焦化厂焦煤库存下降,三港口焦煤库存上升,六港口焦煤库存上升。本周钢厂焦煤库存平均可用天数17.39天,较上周下降0.27天。

本周焦化厂焦炭库存下降,港口焦炭库存上升。100家焦化企业焦炭总库存68.16万吨,环比减少7.71万吨;北方四港口焦炭库存总计217.5万吨,周环比上升12.5万吨。

本周独立焦化厂焦煤库存下降,三港口焦煤库存上升,六港口焦煤库存上升。100家独立焦化厂焦煤库存768.72万吨,环比下降24.33万吨。本周三港口(京唐、日照、连云港)焦煤库存259.5万吨,周环比上升58.5万吨。六港口(三港口和青岛、日照、连云港)焦煤库存319.5万吨,较上周上升53.5万吨。

1.3

建材成交量均值上升

地产拿地数量增速环比上升

本周建材成交量均值环比上升,房地产销售增速下降,房地产拿地数量增速环比上升。本周建材成交均值25.44万吨,环比升14.95%,同比升32.74%;本周30大中城市商品房成交面积为408.62万平方米,较2020年同期高135.70万平;本周100大中城市成交土地面积为191.84万平方米,较2020年同期低1855.66万平。3月以来商品房成交面积同比增速为126%,较2月下降178个百分点;3月以来房地产拿地数量增速为16%,较2月上升47.64个百分点。本周100大中城市土地溢价率为6.13%,较上周下降8.68个百分点。

1.4

本周唐山高炉开工率下降

全国高炉开工率下降

本周唐山高炉开工率下降,全国高炉开工率下降。本周唐山高炉开工率45.24%,较上周下跌0.79个百分点;全国高炉开工率59.94%,较上周下跌1.94个百分点。全国电炉开工率70.51%,较上周上升2.56个百分点。唐山产能利用率为58.52%,较上周下跌1.19个百分点;全国盈利钢厂比率为77.3%,较上周下跌0.61个百分点。受到环保影响,全国高炉开工率下降,预期碳中和背景下全年行业供给或偏紧张。

本周钢材产量下降。本周钢材周度总产量1051.35 万吨,环比下降2.2万吨。其中螺纹钢产量353.05万吨,环比上升1.47万吨,产量较2016-2020年平均水平高39.534万吨。热卷产量326.36万吨,环比下降0.73万吨,较2016-2020年平均水平高13.922吨。

1.5

螺纹钢模拟生产利润上升

热卷模拟生产利润上升

本周测算螺纹钢生产利润上升,测算热卷生产利润上升。测算螺纹钢生产利润涨202.8元/吨至1081.8元/吨,热卷利润涨362.8元/吨至1221.8元/吨。

2、本周美国钢价上涨

欧盟钢价下跌,日本钢价持平

美国钢价本周上涨,欧盟钢价下跌,日本钢价与上周持平。本周美国螺纹钢价格上涨6美元/吨至910.0美元/吨,涨幅0.66%;欧盟螺纹钢价格下跌12美元/吨至763.0美元/吨,跌幅1.55%;日本螺纹钢价格690.0美元/吨与上周持平。以人民币计,本周美国、欧盟、日本钢价分别为5949.22、4988.19和4510.94元/吨。上海螺纹钢现货价格低于美国钢价,低于欧盟钢价,低于日本钢价。

3、废钢价格上升

石墨电极价格持平

2020年12月生铁粗钢比为84.29%,环比下降0。29个百分点。即粗钢产量中15.71%是废钢,此前全球铁矿价格由于新冠疫情所带来的供给不确定性持续走高,使得铁水成本始终处于较高水平,废钢的性价比逐渐凸显,铁水粗钢比本月继续下滑,预期下半年随着铁矿价格回落,铁水粗钢比有望逐步回升。

本周废钢价格上升,普通功率石墨电极价格与上周持平,高功率石墨电极价格与上周持平,超高功率石墨电极价格与上周持平。本周唐山废钢价格涨20元/吨至3115元/吨,涨幅0.65%。本周电弧炉炼钢成本涨23.73元/吨至4498.1元/吨,涨幅0.53%。本周普通功率石墨电极价格15125元/吨与上周持平;高功率石墨电极价格17125元/吨与上周持平;超高功率石墨电极价格19500元/吨与上周持平。

4、本周不锈钢价格下降

电解镍价格下降

本周不锈钢价格下降,电解镍价格下降。本周不锈钢(304,6mm卷板)价格跌100元/吨至16050元/吨,跌幅0.62%;电解镍跌70元/吨至125540元/吨,跌幅0.06%。

5、地产、基建投资增速上升

钢材需求持续回暖

5.1

2月地产、基建投资继续回暖

需求温和扩张

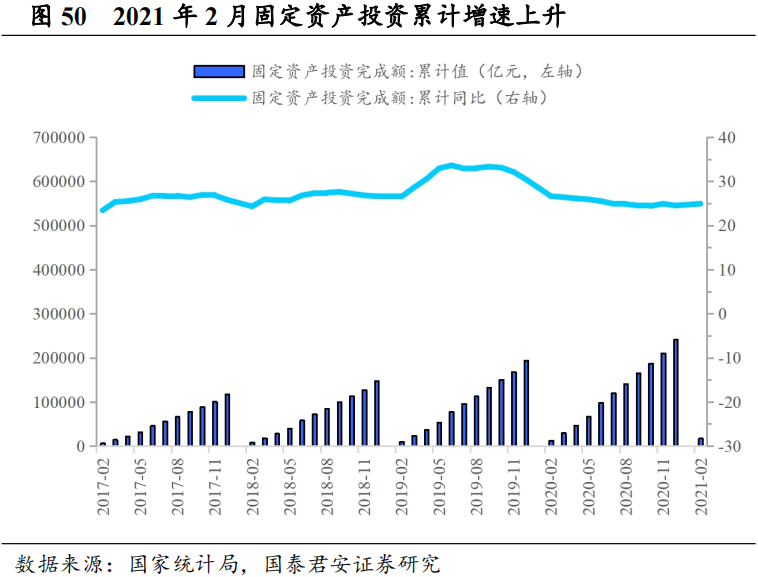

2021年2月,全国固定资产投资(不含农户)增速上升。2021年2月全国固定资产投资(不含农户)完成额累计值同比增速35.0%,增速较2020年12月上升32.1个百分点。

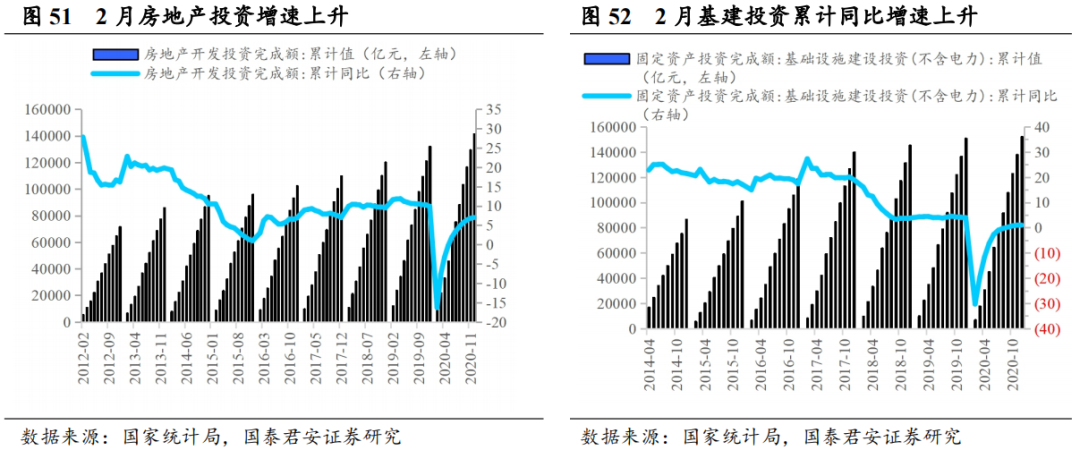

2021年2月份基建投资累计同比增速较2020年12月份上升,房地产开发投资上升。2021年2月,我国基建投资完成额累计值同比增加36.6%,增速较2020年12月上升35.7个百分点;21年2月我国房地产开发投资完成额累计1.4万亿元,同比上升38.3%,增速较2020年12月份上升31.3个百分点。

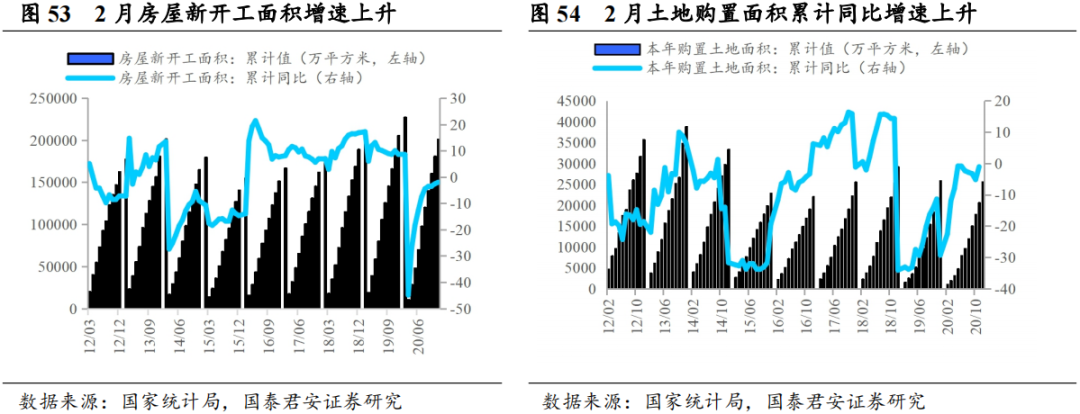

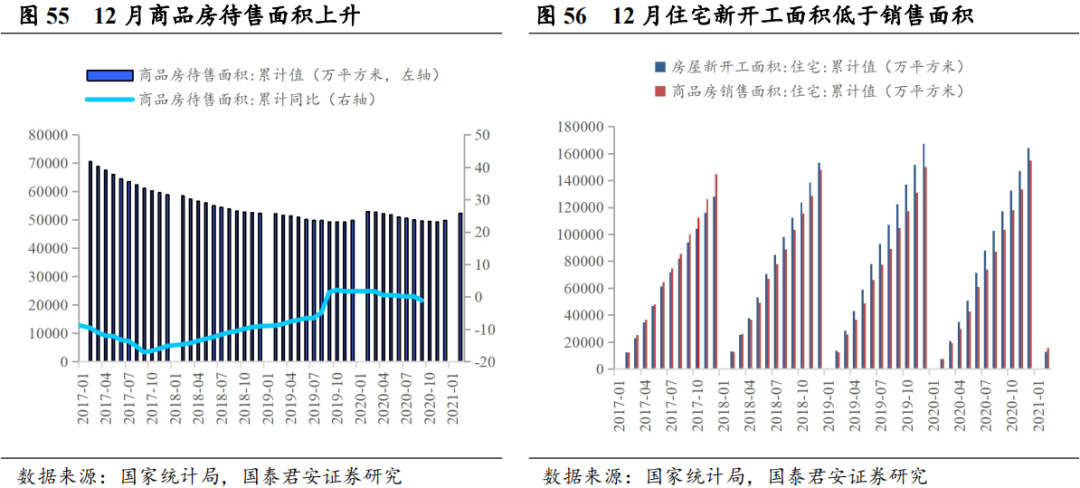

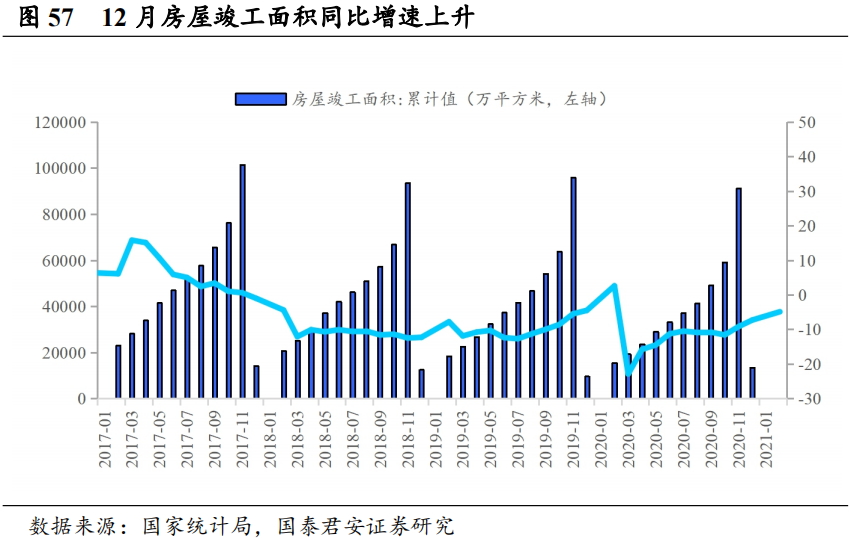

地产开工及销售继续温和回暖。受到2020年1-2月的低基数影响,2021年1-2月地产数据普遍偏好。21年1-2月全国商品房销售面积累计值为1.74亿平方米,同比上升104.9%,增速较2020年12月上升102.3个百分点。商品房销售额1.92亿元,同比上升133.4%,增速较12月上升124.7个百分点。商品房待售面积较12月底上升2575万平方米至5.24亿平米。在购地和新开工方面,2021年1-2月土地购置面积累计值为1453万平方千米,同比上升33%,降幅较12月份上升34.2个百分点;1-2月房屋新开工面积累计值为1.7亿万平米,同比上升64.3%;房屋竣工面积累计同比增速40.4%,较12月上升45.3个百分点;商品房住宅销售面积累计1.56亿平方米,住宅新开工面积累计1.27亿平方米,新开工面积累计值低于销售面积累计值。

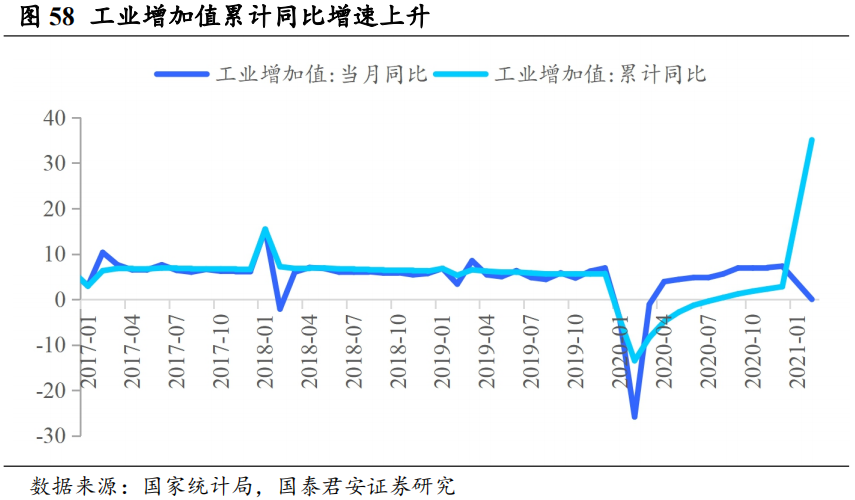

工业增加值累计同比增速上升。2021年2月份,工业增加值累计同比增速为35.1%,较12月上升32.3个百分点;当月同比增速为0%,较12月份下降7.3个百分点。

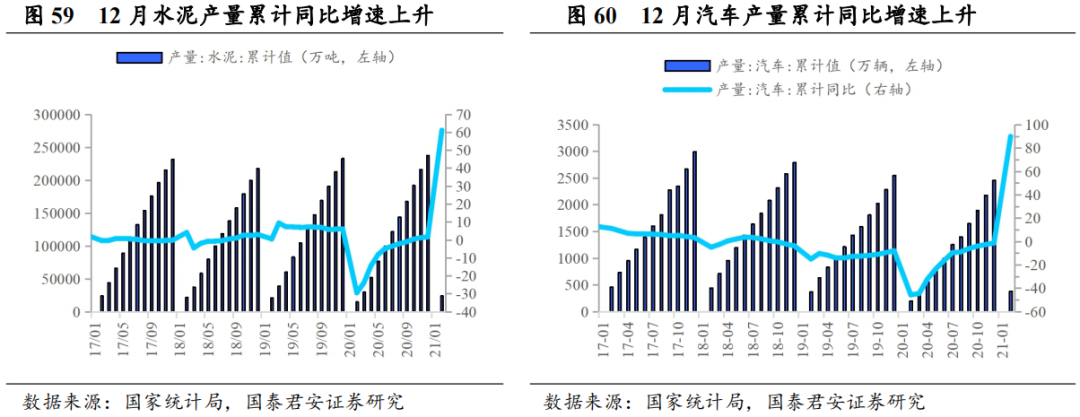

水泥产量累计同比增速上升,汽车产量累计同比增速上升。2021年2月水泥产量同比上升61.1%,较12月份增速上升59.5%。2021年2月我国汽车产量同比上升89.9%,增速较12月份上升91.3个百分点,2月汽车产量当月同比增速为0%,较12月下降6.5%。

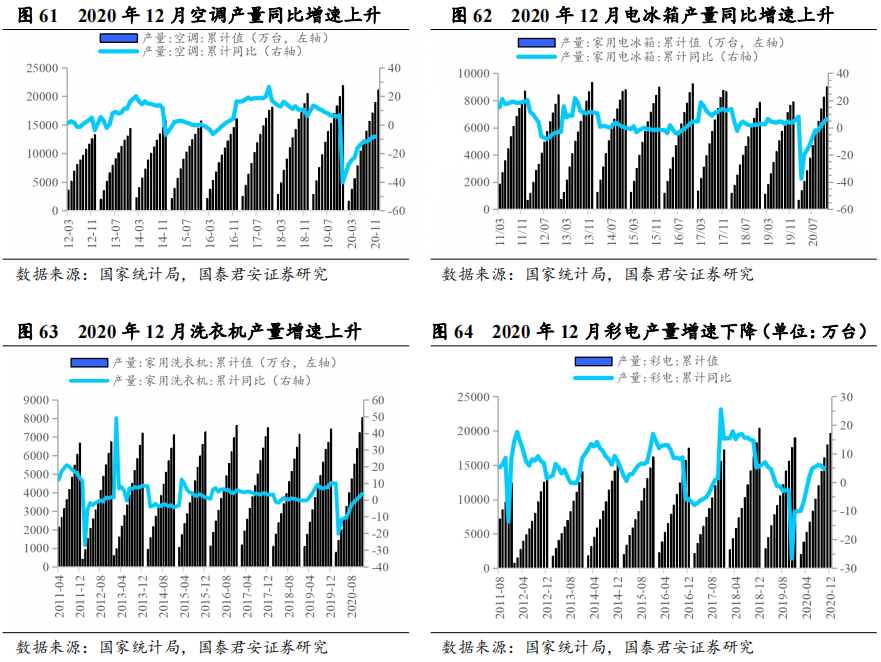

2020年12月份,家电累计同比增速上升。2020年我国空调产量同比下降-8.30 %,增速较1-11月上升0.5个百分点;电冰箱产量同比上升8.40%,增速较1-11月上升2.10个百分点;洗衣机产量同比上升3.90%,增速较1-11月上升0.3个百分点;彩电产量同比上升4.70%,增速较1-11月份下降1.1个百分点。

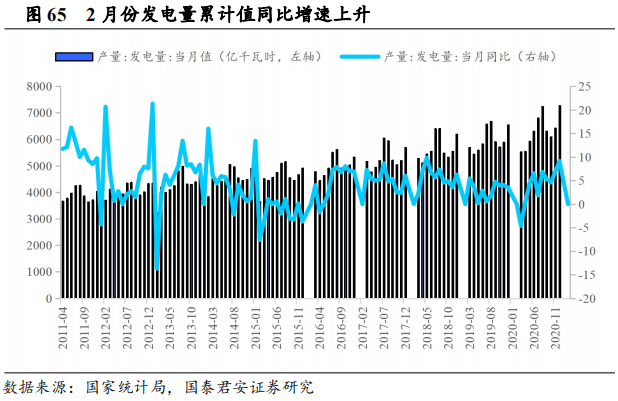

2月份发电量累计值同比增速上升。2021年2月,我国发电量累计值为1.24万亿千瓦时,同比增加19.5%,增速较12月上升16.8个百分点。

5.2

粗钢产量恢复性上升

钢材出口继续放量

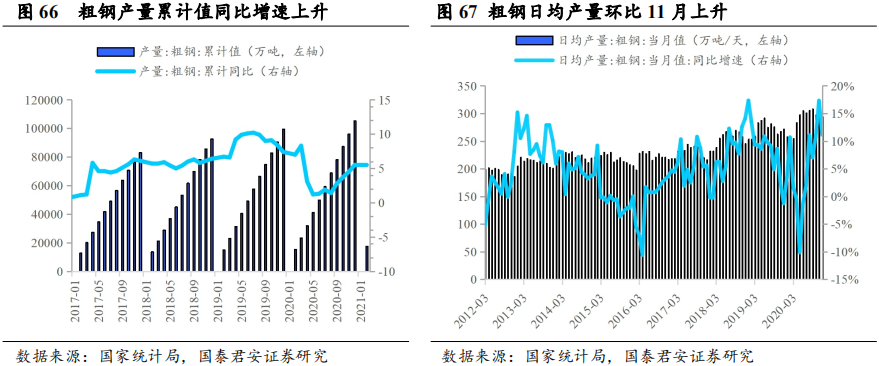

2月粗钢产量累计同比增速上升,粗钢日均产量环比11月上升。2021年2月我国粗钢产量累计值为1.75亿吨,同比上升12.9%,增速较12月上升7.7%;12月份粗钢日均产量为294.35万吨/天,较11月份日均产量上升2.15万吨/天。

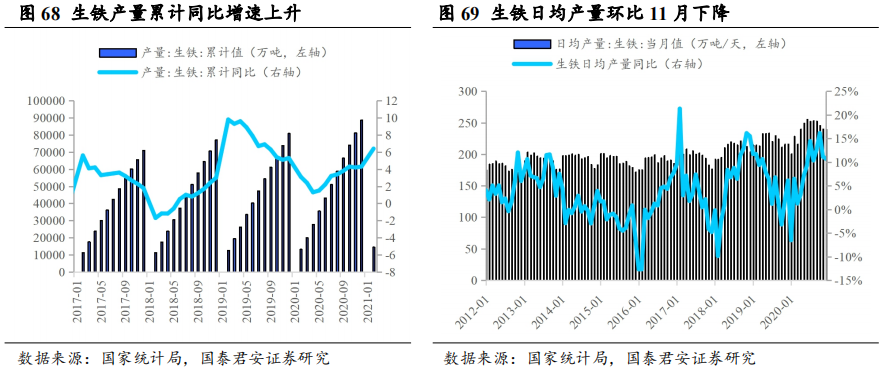

2月份我国生铁产量环比下降。2021年2月我国生铁产量为1.448亿吨,同比上升6.4%,增速较12月上升2.1个百分点。12月份生铁日均产量当月值为239.42万吨/天,相较11月下降0.6万吨/天。

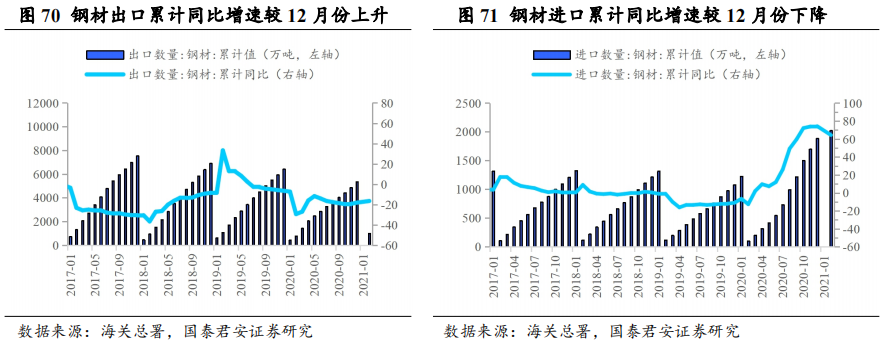

钢材出口持续放量。2021年2月我国钢材累计出口1014万吨,同比上升29.9%,增速较12月上升46.4个百分点;钢材累计进口239.5万吨,同比上升17.4%,增速较12月下降47个百分点,累计净出口钢材774.5万吨。

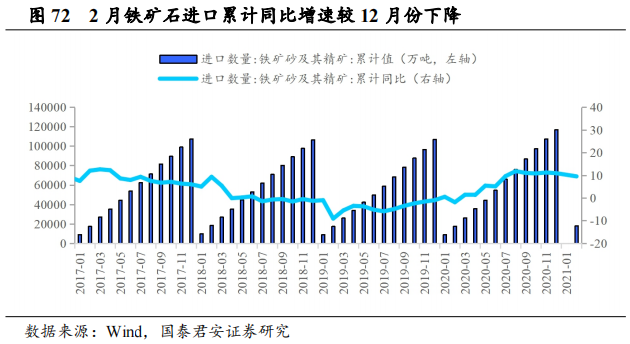

铁矿石进口小幅下降。2021年2月我国铁矿石进口1.82亿吨,同比上升2.8%,增速较12月降6.7个百分点。

6、投资建议

看好钢铁板块大机会。重点推荐板材四大龙头华菱钢铁、宝钢股份、新钢股份,受益南钢股份。推荐螺纹三小龙方大特钢、三钢闽光、韶钢松山。

7、风险提示

7.1 货币政策超预期收紧

受2020年上半年低基数影响,2021年上半年我国GDP将出现较快增长,货币及财政宽松托底经济的必要性减弱。我们判断我国货币政策在2021年将在保持流动性的前提下小幅收紧。若货币政策超预期收紧,地产及基建开工将受到不利影响,钢铁行业需求或下滑,不利于行业内公司业绩。

(文章来源:鹏飞论钢)