海通策略:A股目前还没到小熊阶段 重视智能制造+大众消费

来源:金融界网 2021-04-05 20:22:39

核心结论:①过去20年房市波动明显小于股市源于居民的资产配置力量,目前居民配置正从房市到股市。②美股1980年后的长牛也源于居民资产配置,长牛中有小熊,往往发生在投资时钟的滞胀期。③今年投资时钟处于过热期,218以来的下跌只是牛市中的回撤,重视智能制造+大众消费。

股市走向低波动

——借鉴过去房市和美股

2月18日以来市场下跌,投资者的信心受到明显打击,认为今年类似18年的熊市论开始逐渐出现,即便认为市场最终走平的中性论,也认为调整还没到位,以茅指数为代表的基金重仓股估值仍偏高,吸引力不够,想等待更低的位置。我们认为,等待优质公司大幅下跌的低股价可能比较难,股市波动的形态正在发生变化,股市像过去房市和美股一样,逐渐走向低波动。

1.居民配置影响资产波动形态:从房市到股市

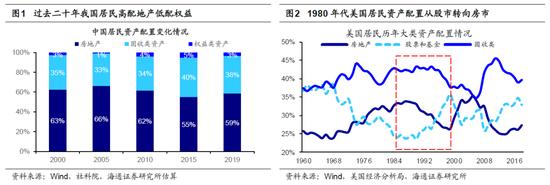

产业结构和年龄结构决定居民配置从房到股。众所周知,我国居民爱买房。在去年的专题报告《大浪潮:居民从购房到配股-20200213》中我们做过测算,过去二十年我国居民的资产配置结构明显偏向房产。根据社科院的统计,房产在我国居民资产中的配置比例一直稳定在60%附近,固收类(存款、债券等)约为35%,权益类(股票、偏股型基金等)只有不到5%。但是站在当前时点看,我们觉得居民资产配置结构未来会发生变化,即未来居民会多配一些权益资产,少配一些房产,核心原因是前期促使居民超配地产的两大因素正在发生转变:

一是产业因素。过去二十年我国是工业化经济,地产链是我国经济中的主导产业,第二产业在我国GDP中的占比从改革开放后至2010年平均为45%。工业企业的融资方式以银行信贷为主,因此我国融资结构也明显偏向间接融资,社融存量中银行贷款占比长期超过70%,股权占比不到5%。但是,进入2010年之后我国产业结构开始转型,第二产业在GDP中的占比从2010年最高的46%一直下降至2020年的38%,而第三产业的占比从2012年超越第二产业后一直上升至2020年的55%。因此我国的主导产业正从过去的以地产为主转向以科技服务业为主。参考1980年代美国产业结构转型期的经验,主导产业从工业转为科技服务业后,对应的融资结构也会发生改变,居民的资产配置方向也将顺势从地产逐步转向权益。1985年美国非金融企业融资结构中股权融资的占比只有35%,2000年这一比例上升到了60%,同期居民资产配置中权益占比也从24%上升到36%。

二是人口因素。过去我国地产业发展较快离不开需求端人口因素的拉动。根据联合国的测算,2000年我国人口的平均年龄为31岁,按照人口年龄周期,25-39岁为住房的刚需人群,因此过去我国居民买房有很大的刚需原因。但是截止到2020年,我国的平均年龄已经到了38岁,且联合国预测我国的平均年龄将在2030年达到42岁,2050年达到47岁,居民对地产的刚需配置力度将趋势性下降。从人均住房面积来看,截至2019年我国城镇居民人均住房面积约39.8平方米,相比于2000年的20平米已经大幅提高。相对于海外城市人均住宅面积,根据加拿大地产公司Point2Homes数据,美国为61平方米、德国46平方米、英国和法国42平方米、韩国19.8平方米、日本19.6平方米,我国城镇人均住宅面积接近中等水平。

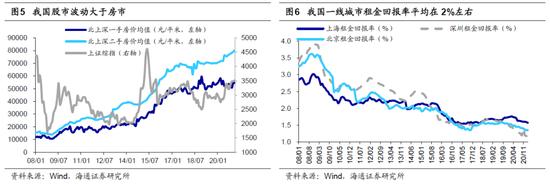

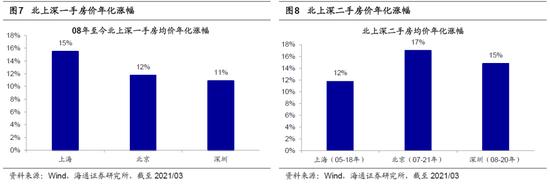

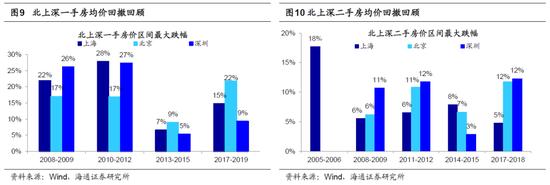

过去20年房市长牛的形态是锯齿形向上,股市未来也将如此。过去二十年居民重配地产轻配权益对资产价格的形态有什么影响?观察一二手房价和上证综指过去长期的走势,可以发现居民配置力度大的地产是锯齿形长牛,而配置力量小的股市则大幅波动。具体来看,过去十几年北、上、深三地一手房房价的年化涨幅分别为15%、12%、11%,二手房则是12%、17%、15%,而万得全A指数2005年以来年化涨幅为14%。看起来股市和房市的长期收益率都不错,但是中间的过程完全不同。房市的长牛实际上由小牛熊周期交替组成,2005年至今房市有几次明显的回撤,分别在05-06年、08-09年、10-12年、13-15年和17-19年,大概平均3-4年出现一次下跌。整体看,北上深一手房价区间最大跌幅在5-28%不等,二手房价最大跌幅则在10%左右,相比新房,二手房的成交更为连续,因此二手房数据更可信一些。

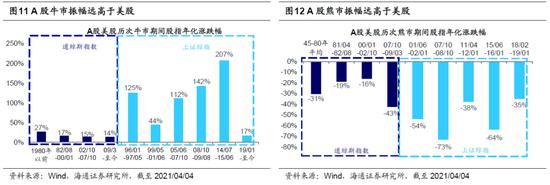

股市的长牛相比之下则波动巨大,如05-07年上证综指翻4倍,随后07-08年又跌去了七成;从年化角度看,上证综指在历次牛市中的年化涨幅平均为110%,熊市平均年化跌幅为53%。长线资金的配置力量从资产的估值也可以看出来,过去十年北上深的租金回报率基本是2%及以下,对应50多倍的估值,这一估值很高且非常稳定,而全部A股过去十年的PE(TTM)则在11-35倍之间波动,估值不高且波动大。简而言之,资产中长期配置的资金越多,资产波动的形态会更为收敛。

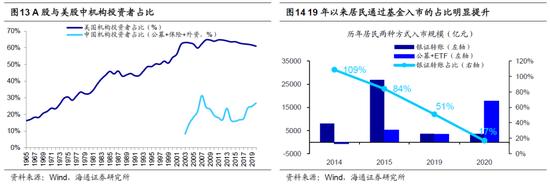

2.从交易到配置,股市波动率将下降

借鉴美股,配置时代股市波动率下降。1980年代美股经验显示,居民在加大对权益的配置力度后美股的走势明显变得更加平缓。1980年代美国居民转配权益的背后除了前文提到的产业因素外,另一个因素是制度改革促使居民资金入市:1974 年美国通过《雇员退休收入保障法案》(即ERISA 法案),个人退休金账户(即IRAs 计划)得以诞生。1978年《美国国内税收法案》中的401K条款规定贡献确定型养老金享受税收递延或优惠。IRAs 和401(K)的推出使得美国居民养老金规模快速上升,1980年代美国养老金第二三支柱总规模十年复合年化增长率在15%以上。大量养老金借道机构投资者进入股市,因此美股中机构投资者的占比在从1980年代的30%快速上升至2000年的60%。最终,这些借道机构的配置型资金的入市使得美股波动率明显下降,拆分美股1980年前后的走势,我们发现美股是在1980年代之后才出现的长牛慢牛,1980年以前以道琼斯指数刻画的美股牛市年化涨幅平均为27%,远高于1980年后的15%。

借鉴美股的经验,随着我国居民资金不断入市及A股迈向机构化,A股的波动会逐渐变小。其实最近两年居民配置型力量进入股市已有迹象,我们测算19-20年居民资金入市占股市资金总流入项的比重约为70%,而14-18年这一占比低于50%,居民入市资金量明显加大。而且这次居民入市主要依靠基金,2019-20年居民入市资金中70%来源于基金,而14-15年这一比例只有15%。居民借道机构投资者入市,叠加过去几年养老金等保险类资金均在提升权益投资比例,A股中配置型资金的力量在不断壮大,对应过去两年牛市中沪深300年化涨幅只有30%,比以往的牛市都要温和许多。

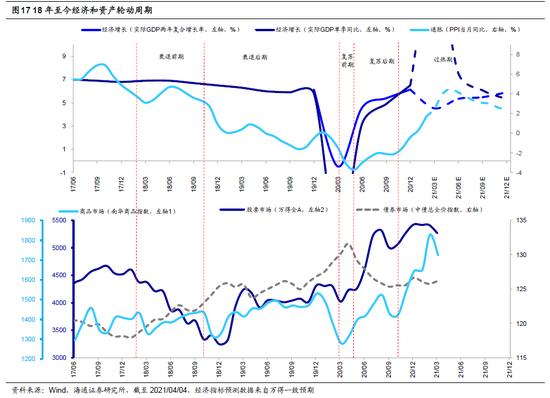

股市长牛由小牛熊交替构成,锯齿形向上。未来A股波动形态有望收敛,但这并不意味着没有波动,参考美股,长牛中还是会有小的下跌,背景往往是经济处在滞胀期。以道琼斯工业指数刻画,1980年后至今美股经历了三轮长牛,分别是1982-2000年、2000-2007年、2009年至今,其中2000年互联网泡沫破灭、2008年全球金融危机,出现了两次大熊市。这三次长牛中都经历过几次10-15%下跌(10%以内的技术性调整不统计在内),即长牛中的小熊市,比如1982年-2000年这轮长牛中道琼斯指数经历了四次下跌,分别在1984、1990、1994、1998年,平均跌幅13%;而09年至今的美股长牛中,道指也分别在2010、2015、2018年经历了三次下跌,平均跌幅还是13%。从时间上看,美股长牛中大约每隔4年左右会经历一次下跌,而从宏观背景看,这些回撤往往发生在美林投资时钟中的滞胀期,详见下图,比如15-16年美国GDP单季度同比从4.1%下降到1.4%,同期PCE当月同比增速从0.1%上升到2%。

借鉴美股可见,大熊市源于危机,长牛中的小熊市源于投资时钟处于滞胀期。我们在《今年是弱版07年、强版10年——大类资产历史对比-20210326》中的分析过,我国一轮投资时钟也差不多4年左右。结合过去中国房市走势、美股长牛走势,未来A股长牛中小熊市,可能4年左右出现一次,背景可能是投资时钟处于滞胀阶段。当然,由于A股的投资者结构跟美股还有差距,即机构投资者比重偏低,A股的波动性可能大于美股,美股长牛中的小熊市跌幅平均13%,A股恐怕会更大。

3.今年仍可为,重视智能制造

A股目前还没到小熊阶段,今年是弱版07年、强版10年。长期来看,我们认为我国的股权投融资大时代已经开启,A股有望和美股一样走出一轮10年以上维度的长牛,但3-5年可能就会出现一次长牛中的小熊。从投资时钟所处阶段来分析,我们认为今年A股仍处于牛市格局,还没到小熊阶段。投资时钟显示今年整体处在流动性边际收紧+基本面向上+通胀向上的过热期,04年以来过热期一共出现过三次,分别在07、10和16-17年。对比历史,我们认为今年基本面弱于07年,因为07年全年A股净利累计同比增速约为50%,今年我们预计增速为15-20%,ROE的高点在21Q4-22Q1;但政策面优于10年,因为10年央行接连多次上调存款准备金率,而今年宏观流动性我们预计只是温和收紧。回顾这两次股市表现,2007年沪深300和上证指数全面上涨,2010年沪深300指数宽幅震荡,中小板指继续上涨创新高,今年市场表现可能不如07年,但好于10年。2019年以来的牛市还未走完,我们认为今年主要指数中枢有望继续抬升。2月18日以来的调整我们认为只是本轮牛市运行中的一次回撤,在《理性看待牛市回撤-20210314》中我们统计过,历史上沪深300指数最大跌幅15%左右且持续超过10个交易日的回撤在每轮牛市中会出现3-4次,19年以来本轮牛市的第一次回撤在19年4-8月,第二次是去年1-3月。2月18日以来的下跌我们定性为本轮牛市中的第三次回撤,类似07Q1和14Q4,是牛市中后期的调整,盘面特点是冰火两重天,即基金重仓股跌、冷门股涨,实现市场结构和风格的再平衡,为后续上涨蓄势,详见《今年与18年的不同-20210328》、《调整会引发风格转变吗?-20210321》。

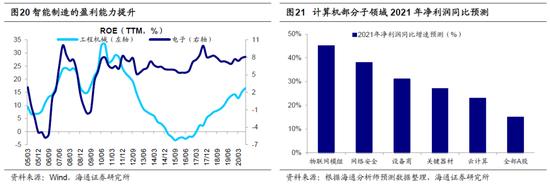

重视智能制造。2月18日以来市场进入调整,基金重仓股大跌、中证1000表现相对更好,未来市场风格会因这次调整而改变吗?在《调整会引发风格转变吗?-20210321》中我们分析过,这次市场下跌类似07Q1、14Q4,属于牛市中后期的回撤。借鉴历史,这个阶段市场风格虽然短期摇摆,但在调整结束后前期风格还会延续。展望未来,本轮调整结束、市场未来创新高时,什么行业相对会更强?在《借鉴12-15年看本轮成长股演绎-20210318》中我们指出,过去牛市中每一年领涨行业都在变化,如12-15年成长股牛市中电子、传媒、计算机三个行业依次表现。本轮牛市19-20年科技领域的机会主要体现在半导体、芯片、光伏、电动车电池领域,展望21年,科技将进一步与制造业融合,即智能制造,如新能源改造生产端(汽车智能化、光伏)、5G改造生产端(云计算、人工智能、消费电子)等有望成为领涨行业,详见《疫情加快中国制造升级——中国智造系列1-20210319》、《中国智造正走向世界前列——中国智造系列2-20210402》。从政策层面看,强化国家战略科技力量是2021年头号任务,3月13日发布的《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》正文中开篇第二篇即是与科技创新相关的“坚持创新驱动发展全面塑造发展新优势”,第三篇则是与高端制造与战略性新兴产业相关的“加快发展现代产业体系巩固壮大实体经济根基”。制造强国是实体经济的根基,当前我国正处5G引领的新一轮科技周期中,最终将通过科技赋能制造,实现制造业的转型升级。截至2021/04/05,我们测算各大类板块中科技股年报业绩最为亮眼,科技20年全年/20Q3归母净利润累计同比增速分别为25%/-2%,消费为21%/18%,制造为15%/11%,能原材料为15%/11%,金融地产为0/-7%。

此外,关注大众消费。回顾08年金融危机历史经验,货币宽松、四万亿等刺激政策推出后,汽车等高端消费增速先回升,之后粮油、食品、饮料等大众消费增速崛起。2020年可选消费品中汽车和高端白酒表现亮眼,预计21年乳制品、餐饮等大众消费需求或将大增。今年“两会”强调坚持扩大内需,十四五规划正文再次强调加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局,未来消费品牌化、服务化趋势将更加明显。此外,随着收入水平的增加和健康意识的提升,预计专科医院、高端医疗器械、医疗美容、养生保健等医疗服务领域需求也有望提升。

风险提示:投资时钟进入滞胀期,盈利、情绪指标见顶。