赵伟:美债利率上行,对哪些经济体影响大?

来源:中新经纬 2021-03-22 17:23:26

中新经纬客户端3月22日电 题:《赵伟:美债利率上行,对哪些经济体影响大?》

作者 赵伟(开源证券首席经济学家)

10年期美债大幅上行之际,多个新兴经济体“被迫”加息

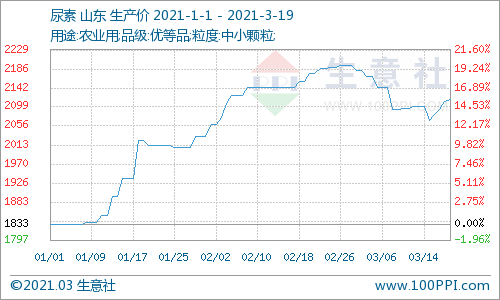

近期,10年期美债利率快速升破1.7%,并带动美元指数进入强势通道。在1.5%上下短暂“停留”后,10年期美债利率先后于3月12日升破1.6%、3月18日升破1.7%,刷新2020年1月以来新高。截至3月19日,10年期美债利率已较年初大幅上行81bp。10年期美债利率的快速大幅上行,也带动了美元指数止跌反弹。

10年期美债利率快速上行背后,是美国疫情改善、经济修复显著加快。美国前期受疫情拖累较为严重的工业生产、餐饮消费等线下经济活动纷纷快速回暖,经济领先指标WEI指数加速逼近疫情暴发前水平。

与美国不同,土耳其、巴西等新兴经济体疫情形势严峻,并为了抗击通胀“被迫”启动加息。为遏制国内物价大幅上涨、以及抑制资本外流等,巴西央行于3月17日宣布加息50bp,土耳其央行紧随其后,于3月18日宣布加息200bp。

美债利率上行,对新兴市场的影响或大于美国本土

以史为鉴,相较美国,新兴经济体更容易暴露尾部风险。回溯历史,新兴经济体爆发经济危机的次数,远远多于美国。较为“著名”的包括,上世纪80年代的拉美债务危机,以及上世纪90年代的亚洲金融危机。其中,1982年至1984年,墨西哥、巴西和阿根廷等拉美新兴经济体集体爆发债务危机,经济增速大幅下滑、通胀水平飙升、本币汇率恶性贬值。与拉美债务危机相似,1996年至1999年,泰国、马来西亚、印尼、韩国等亚洲新兴经济体,陷入“滞胀”泥沼,并出现资本大幅外流。

“新兴尾部风险”的产生,与美元走强、资金回流美国下,国际收支平衡表的脆弱性有关。由于国内资本相对匮乏,新兴经济体为发展经济,一般借入大量外债、尤其是短期外债。经济高速增长时期,不断累积的外债对新兴经济体来说负担不大;但经济增速放缓后,庞大的外债、尤其是短期外债,将导致新兴经济体偿债压力激增。若同时遭遇美元走强、资本外流冲击,新兴经济体很可能面临外汇资产缩水、无法偿还到期外债局面,即爆发外债危机。回顾拉美债务危机及亚洲金融危机,危机爆发时的外部环境都是美元走强,内部情况也都对应新兴经济体自身国际收支严重失衡。

随着美元已进入强势通道、资金开始回流美国,新兴市场受美债上行的影响需密切关注。此轮美债利率的上行,带动了美元进入强势通道,加大新兴市场的资本外流压力。同时,资本外流及本币贬值等引发的通胀抬升,又容易倒逼新兴经济体加息,“伤害”后者依旧疲弱的经济基本面。综合考虑来看,新兴市场受10年期美债利率上行的影响不容忽视。

外债偿付压力较大、杠杆率过高、股市估值较高的新兴市场,更容易受到冲击

2020年新冠肺炎疫情暴发以来,为托底经济,新兴经济体内外大举债务。国际清算银行(BIS)公布的数据显示,新兴经济体的杠杆率在疫情暴发后上升了26个百分点,绝对值水平高达225%。新兴经济体的新增债务,有一大部分由外债“贡献”。具体来看,无论是亚洲的马来西亚、印尼,还是南美的巴西、秘鲁、智利,以及欧洲的土耳其等,外债占GDP比重在疫情暴发后均出现大幅抬升。

美元走强、资本外流冲击下,警惕土耳其、马来西亚等外债偿付压力大的新兴经济体暴露尾部风险。经历对外大举债务后,土耳其、马来西亚的外债占GDP比重和衡量短期偿债压力的短期外债占外汇储备比重均有所提高。伴随美元走强、资本外流压力累积,应警惕土耳其、马来西亚因遭遇外债偿付困难而暴露尾部风险。

菲律宾、巴西、韩国等杠杆高企、估值已达历史高位的市场,遭遇资本外流冲击后,面临的调整压力也需要留意。疫情暴发后的全球“大放水”,使菲律宾、巴西、韩国、印尼等股市的估值大幅提升,驱动股市大涨。但随着美元已进入强势通道、带动资本回流美国本土,上述新兴经济体的资本市场或将面临调整压力。(中新经纬APP)

赵伟

中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其它方式使用。本文不代表中新经纬观点。