巨亏298亿!万达扛不住了?彻底放弃全球最大影院控制权,曾豪掷200亿,如今黯然离场

来源:券商中国 2021-03-16 09:28:09

刚刚,万达又“甩卖”了一笔海外资产。

3月15日,美国最大院线运营商AMC娱乐控股(AMC)表示,在2020年创纪录亏损46亿美元后,大连万达集团已放弃了对该公司的控股权。

AMC在年报中披露,截至2021年3月3日,万达对AMC的持股和投票权下降至9.8%,但万达集团仍然是AMC的最大股东。

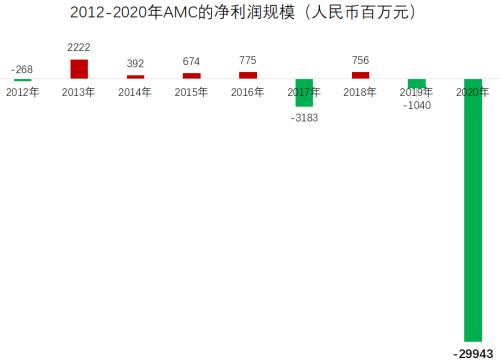

2020年的疫情之下,AMC在全球关闭了近1000家影院,损失惨重,甚至一度陷入破产风波。年报显示,2020年AMC的归母净利润巨亏45.89亿美元(约合人民币298亿元),营业收入仅为12.42亿美元,同比下跌77.29%。

至暗时刻,万达减持AMC更像是无奈的止损动作。2012年,万达收购AMC之时,累计支付了31亿美元(约合人民币201亿元),而今AMC的总市值仅剩下15亿美元。

万达放弃全球最大影院的控制权

被王健林寄予厚望的AMC,终究是要和万达集团说“再见”了。

3月15日,AMC首席执行官亚当-艾伦在财报电话会议上表示,在遭遇46亿美元的巨额亏损之后,万达集团已经放弃了对AMC的控股权,持股和投票权已降至9.8%,但万达集团在AMC仍有2个董事会席位,仍对AMC的管理仍有着一定的影响力。

据公开资料显示,AMC创立于2007年6月6日,主要从事电影放映业务,是全世界最大的连锁电影院,在美国共有620家影院和7967块屏幕,和在欧洲共有358家影院和2866块屏幕,还是全球最大的IMAX和3D屏幕运营公司。

万达减持AMC始于2018年,当年万达首次以6亿美元出售了所持有的一部分AMC股份,出售后,万达对AMC的持股比例由60%降至约38%。

在疫情笼罩之下的2020年,万达继续削减了对AMC的持股比例。截至2020年年底,万达对AMC的持股比例已下降至23.1%,投票权也降至47.7%。而期间,AMC股价一路走低,全年累计跌幅超过70%,很显然,万达减持的价格并不理想。

尽管2021年以来,AMC股票一度受到美国散户的追捧,股价最高飙涨860%,但万达仍在减持AMC。2021年2月,万达将其持有的AMC所有B类普通股转换为A类普通股,导致其投票权进一步减少。

据AMC的年报显示,截至2021年3月3日,万达对AMC的持股和投票权进一步下降至9.8%,彻底失去了对AMC的控制权,但万达集团仍然是AMC的最大股东。

对此,AMC首席执行官亚当-艾伦表示,由于没有了控股股东,现在AMC将像其他大多数上市公司一样,受到广泛的股东的管理。

王健林的“小目标”黄了?

万达与AMC结缘始于2012年,据万达集团披露,当年5月,万达与AMC签署并购协议,并购总金额为26亿美元,包括购买公司100%股权和承担债务两部分,同时万达承诺,并购后投入运营资金不超过5亿美元,万达为此次交易累计支付31亿美元(约合人民币201亿元)。

收购AMC大多数股权时,王健林给出的收购理由是:“万达要成为大公司,不仅是中国,更是全球的大公司,这一交易将帮助万达成为真正的国际影院所有者。”

31亿美元的并购金额,不仅刷新了当时国内企业海外并购的纪录,更是让万达一跃成为全球规模最大的电影院线运营商。

完成并购后,信心满满的王健林更是提出了一个“小目标”:到2020年,万达要占据全球电影市场20%的份额。现在看来,这个“小目标”似乎有点遥不可及。

万达接盘的第二年(2013年),AMC便扭亏为盈,并一举登陆了纽交所。上市后,AMC开启了疯狂并购的策略,先后以9.21亿英镑、12亿美元、9.3亿美元收购了欧洲的Odeon &;; UCI院线、美国Carmike电影院线公司、北欧最大院线Nordic。

得益于此,万达的院线规模一度达到巅峰,2016年AMC股价也创出历史新高,达到27.67美元,总市值一度达到37.8亿美元。

然而,大手笔并购之后,AMC的债务陡升,2017年美国票房收入持续下降,AMC开始由盈转亏,亏损4.87亿美元,当年AMC股价跌幅超过53%。

从此之后,AMC股价一蹶不振,2020年更是遭遇史上最严重的疫情,美国成为全球确诊人数最多的国家,线下娱乐全线停摆,AMC的影院几乎全部停业关门,且持续了很长一段时间。据王健林透露,AMC全球关闭1000家影院,其中美国多达630余家。

期间,AMC更是一度被传出破产的消息,尽管被辟谣,但也改变不了业绩巨亏的现实。据财报显示,2020年AMC的归母净利润巨亏45.89亿美元(约合人民币298亿元),营业收入仅为12.42亿美元,同比下跌77.29%。

经营停摆,业绩巨亏,国际测评机构更是直接把AMC院线拉入"垃圾评级",万达集团也坐不住了。2020年10月-12月期间,万达对AMC的持股比例由37.7%下降至23.1%,2021年,万达更是放弃了对AMC的控制权。

为了还债,万达“清仓大甩卖”

2020年,可以说是王健林的“国际梦醒”的一年。

2020年7月30日,万达酒店发布公告,拟以2.7亿美元的价格,出售旗下公司持有的美国芝加哥物业项目90%的股东权益。至此,万达在海外布局的房地产项目全部清仓。同样是在2020年7月,万达体育公告,已经完成了世界铁人公司的出售,转让价格为7.3亿美元。

此前,万达已经陆续抛售了芝加哥的房地产项目,比佛利山庄和伦敦的豪宅大盘,好莱坞影城的娱乐公司,西班牙的足球俱乐部……

万达卖卖卖背后的理由,主要是为了减轻债务,缓解现金流。

众所周知,万达集团最重要的大核心业务是:商业地产(万达广场)、万达电影(行情002739,诊股)、万达体育、万达酒店,几乎都是受疫情影响的行业。

其中,万达的影视业务受影响最大,据万达电影业绩预告显示,2020年归净利润亏损61.5亿-69.5亿元,远远超过2019年的47亿元亏损金额。

与院线相比,以万达广场为代表的商业地产业务,虽然并未全线停摆,但受到的负面冲击也比较大。受疫情冲击最严重的2020年一季度,万达商业管理集团(万达的核心子公司)的经营性现金流净额为-39亿元,这在万达的历史上是非常罕见的。

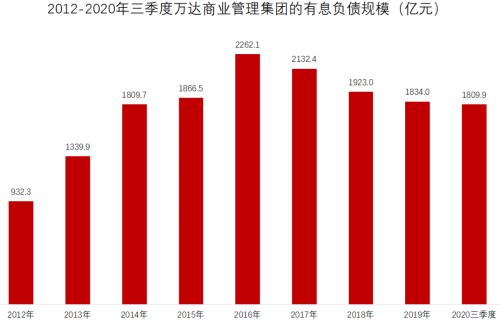

与此同时,万达商管背负着巨额债务。据Wind数据显示,2021年,万达商管到期的公开债务为367.5亿元,截至2020年三季度末,万达商管的有息负债规模为1809.9亿元。