卓创:借政策东风 电石价格冲击历史新高位

来源:卓创资讯222人参与讨论 2021-03-12 14:17:23

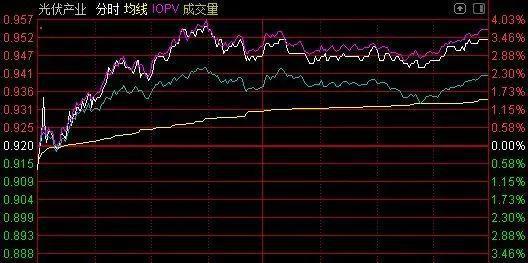

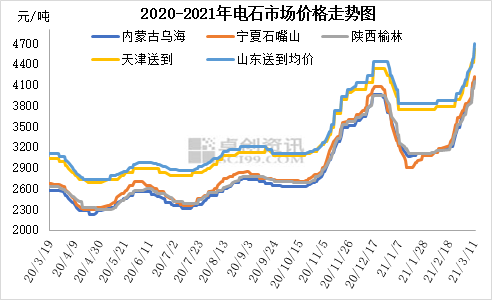

春节过后,电石恢复节前的涨价状态,3月份更是进入竞争白热化阶段,涨速更快,涨幅更大。截至3月11日,乌海电石出厂价涨至4200元/吨,较2月10日价格上涨1050元/吨,涨幅33.33%,较1月19日涨价前上涨1300元/吨,涨幅44.83%。各地下游采购价格也在不断上涨中,较2月10日的平均涨幅在840-900元/吨均有,更高涨幅还在即将出现中。

图1

那么,此次价格持续上涨,冲破历史高位了吗?

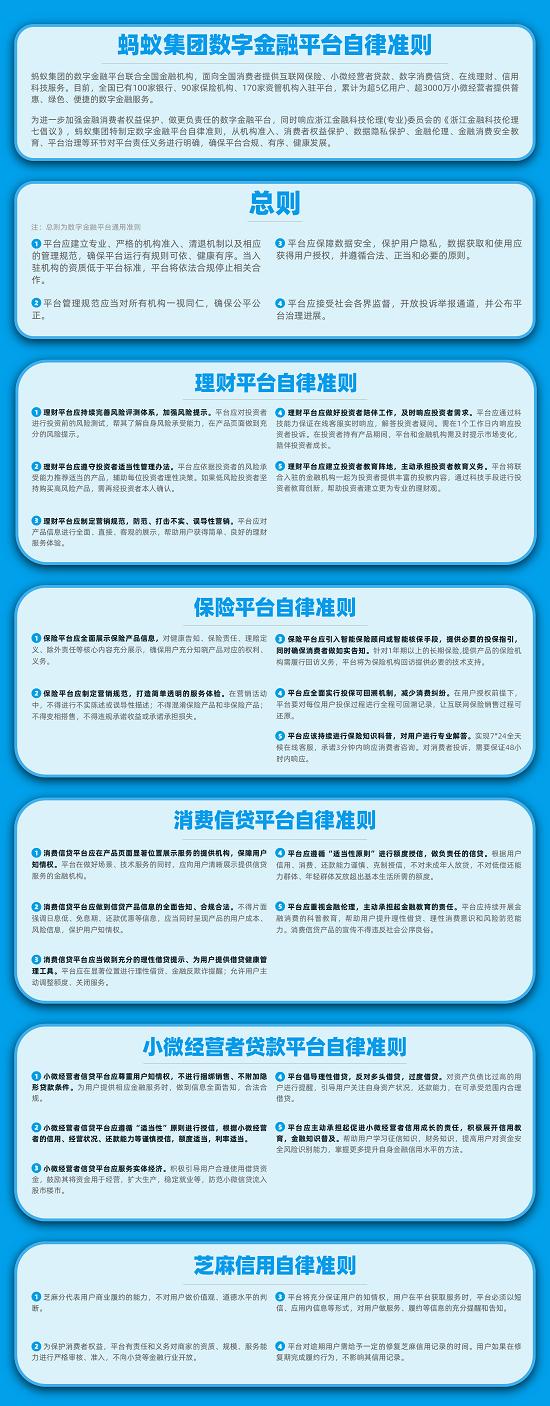

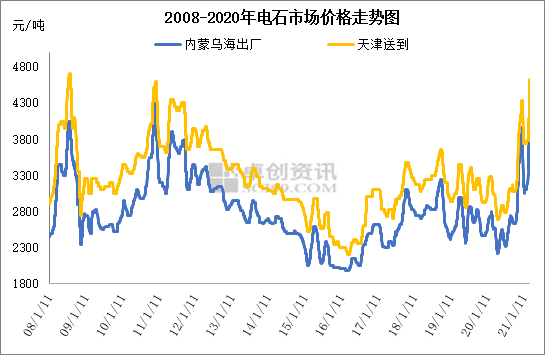

图2

图2可以看出,历史价格的最高点,出厂与市场价存在略微的差异。电石出厂价最高点在2010年11月底,乌海出厂均价最高在4350元/吨,目前乌海出厂价在4200元/吨;电石采购价最高点在2008年的7月下旬,天津送到价在4700元/吨左右,目前天津送到价在4600元/吨。无论是出厂还是市场,无论是2010年的最高点还是2008年的最高点,目前价位距离历史最高,已仅有一步之遥,随时将突破。

再来看电石涨价的原因。此轮电石涨价的原因,虽才短短20日时间,原因的侧重点却有所不同,前半截涨价的主要支撑点是PVC大涨开工提升带来的需求大增,后半截涨价的支撑点则变成了电石限产带来的供应大降。

春节后-2月底:该段时间的电石涨价,最大支撑是PVC价格节后大涨带来的PVC开工创新高,其次是电石供应不足所致。春节后主要下游PVC行情大好,价格快速上涨,一周时间涨幅超千元,PVC个别市场价接近9000元/吨,行情支撑下,开工提升至极高水平,电石法PVC开工达到了89.27%的水平,对电石需求明显增加。行情大好外加开工极高,再叠加电石时常出现的限电和生产不正常时,本就供需紧平衡的电石市场就出现了货源缺口,带来了电石价格的上涨。这一阶段的涨价,乌海出厂价上涨550元/吨,下游的单次涨幅在50-100元/吨之间。电石涨幅并未超过PVC涨幅,电石货源虽紧,但相对尚处在够用阶段。

3月初至今:此段时间的电石涨价,最大支撑转而变成了电石供应量不足,其次才是PVC开工的高位。进入3月,内蒙古地区能耗双控政策(下文将详细阐述)从严,乌盟地区执行限产限电的时间从前期的分阶段不定时,变成了目前的全天候,大力度,平均降负30%,内蒙其余地区也时有限产等现象,部分电石炉更是索性提前检修。截至3月11日发稿时,因能耗双控带来的内蒙限产限电提前检修造成的电石日损失量达到了4200吨左右,预估占到了全国日产量的5.19%左右。电石供应量明显减少,叠加PVC开工的高位时,就造成了电石缺口继续放大的局面。另外其余下游PVC糊与BDO行情火热,开工高位,也对电石价格形成了一定支撑。下游PVC企业电石到货不足,待卸车偏低,甚至在消化库存,所以不断通过涨价的方式来争取更多货源,涨幅扩大,涨速加快,价格也快速向着历史高位冲击和临近。

电石价格涨幅涨速均开始扩大,市场竞争进入白热化阶段,主要与内蒙古能耗双控带来的电石供应量下降有关,何为能耗双控呢?

所谓能耗双控制度,主要指能源消费总量(万吨标准煤)和能耗强度(万元产值能耗)的控制,按省、自治区、直辖市行政区域设定能源消费总量和强度控制目标,对各级地方政府进行监督考核。十三五已过,据内蒙古自治区发改委通报表示,“十三五”时期,自治区能耗总量、单位GDP能耗强度均未完成控制目标。“十四五”中央对能耗双控工作提出更高更严的要求,内蒙古自治区作为国家重要能源和战略资源基地,确保能源安全和经济安全的同时,破解能耗双控的难题,首先是2021年能耗双控目标任务,是摆在自治区“十四五”开好局、起好步关键时期的重要任务。

为确保各项政策有的放矢,内蒙古自治区已于2020年12月底提前下达各盟市2021年能耗双控目标任务,先行确定了2021年全区单位地区生产总值能耗降低3%,能耗增量控制在500万吨标准煤以内的目标任务,并围绕此目标设定了一系列措施。各个盟市也根据自身能耗控制状况,执行了不同举措。2021年3月9日内蒙古发改委、工信部、能源局联合印发的文件中,更是详细阐述了完成能耗双控目标的若干保障措施。各盟市执行政策及多部委联合发布的措施对电石的影响,下面将按影响由近及远、由大到小一一阐述。

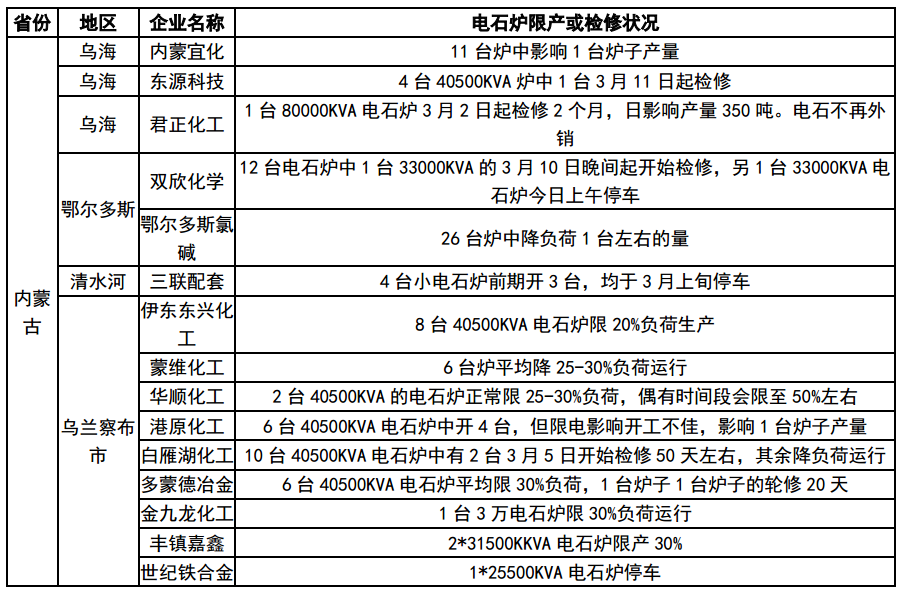

1、各盟市针对性限产限电状况

卓创资讯统计,内蒙古在产电石企业总产能在1178万吨,其中乌兰察布地区342万吨,占内蒙总产能的29%左右,同时需要注意的是,乌盟地区外销电石比例相对较大,该地区电石生产状况的好坏对华北、东北等多个地区下游企业影响较大。受内蒙古能耗双控政策影响,内蒙古乌兰察布、鄂尔多斯、乌海等地均进行了不同程度的限电限产举措,尤其是乌盟地区,1月份时有临时性限电,2月份基本生产正常,但3月份限产成为常态化。同时,受此影响,部分电石企业索性把例行检修计划提前,电石炉检修计划也有增多,综合使得电石供应量明显下降。内蒙古限产及计划检修企业状况如下图所示:

根据以上不完全统计,截至3月11日发稿时,内蒙古地区因能耗双控停车、提前检修或是限产限电的企业涉及电石日损失量在4200吨左右,占全国总产量的5.19%左右。损失量的不断增多使得本就偏紧的电石供应雪上加霜,行业供应缺口加大,涨价抢购货源现象屡见不鲜。同时,3月份是1季度是否能完成能耗双控任务的关键月份,距离本月用电量考核结束尚有半月时间,不排除内蒙各盟市限制政策会有加码现象,内蒙电石产量仍有在此基础上继续减少可能。

2、调整部分行业电价政策和电力市场交易政策。

2021年2月4日,内蒙古自治区发展和改革委委员会工业和信息化厅发布了关于调整部分行业电价政策和电力市场交易政策的通知,涉及到电石行业主要有3条。1)是自2021年2月10日起,自备电厂按自发自用电量缴纳政策性交叉补贴,蒙西、蒙东电网征收标准分别为每千瓦时0.01元、0.02元(含税);2)是严格按照国家规定对电解铝、铁合金、电石、烧碱等8个行业实行差别电价。2021年征收标准为限制类每千瓦时0.1元、淘汰类每千瓦时0.3元,2022、2023年差别电价在现行水平的基础上分别提高30%、50%;3)是自2021年2月10日起,列入自治区要求淘汰范围的相关行业落后产能,用电量不参与电力市场交易。

以上政策的影响中多数卓创资讯已于2月4日《电石:内蒙调整部分行业电价对电石及PVC行业影响有限》的分析中进行过阐述。结论主要是:即使征收交叉补贴,1分钱本身只影响电石吨成本33.5元,对本就一体化有成本优势的企业来说,影响极为有限;内蒙古调整电力交易政策有关事宜的通知中,在产的3万及3万KVA以下电石炉共涉及产能170万吨左右,占全国总产能(含部分停车企业)的4.15%左右。此170万吨产能中,仅有16.5%也就是28万吨产能需要外购电,且其中的17万吨近期已经停车,所以即使限制类电价加收0.1元/吨,也取消多边交易电价优惠的3分钱左右,也仅会影响到个别电石企业的生产成本。其余83.5%的产能均为自备电厂且配套下游的一体化企业,这些企业如何进行征收电费,后续具体执行和操作,都需要继续进行观察。该影响因素目前对电石供应及成本影响极为有限。

3、加快淘汰化解落后和过剩产能。

规定电石行业中30000千伏安以下矿热炉,原则上2022年底前全部退出;符合条件的可以按1.25:1实施产能减量置换。此些涉及到的依旧是此170万吨电石装置,因多数涉及的是一体化配套产能,所以后期如何退出、如何进行减量的置换,也还需要继续观察,但暂时对生产没有明显影响。

4、加快重点高耗能行业节能技术改造步伐。

2021-2023年重点对钢铁、铁合金、电石等高耗能行业重点用能企业实施节能技术改造,各盟市分年度至少按40%、40%、20%的进度完成全部改造任务。因目前此措施的细节要求不明确,所以后续影响暂不明确,但如果进行改造升级,那预计电石企业会有陆续的升级改造检修计划,对后续3年中的部分时间段电石供应造成一定的影响。

以上即是近期内蒙古能耗双控政策对电石供应的影响,主要仍是在于3月份政策从严后造成的电石供应量的下降,其余政策后续的影响状况还需继续观察。值得注意的是,能耗双控是2021年甚至未来十四五期间随时可能出现的影响市场的关键点,也可能会蔓延至其它省份,随时可能成为引爆市场的因素。

政策从严,下游多行业开工高位,综合支撑电石价格不断上涨,且存突破历史新高迹象。后市状况如何呢?

供应方面:内蒙古地区能耗双控政策3月25日之前无缓解迹象,甚至部分时间段影响量会大于当前水平,2季度及后期执行力度尚不得知。其余地区零星有电石炉复产现象,但也时有电石炉生产不正常现象。所以3月份电石整体供应量仍会处于低位,2季度则尚需观察。

需求方面:PVC行情近期出现反复,开工个别下降,但仍处相对高位。且多数PVC企业仍未推出今年春季检修的计划。后期需求的关键点仍在于PVC行情的好坏。若PVC行情尚能持续或是继续向好,则PVC企业维持高开工时间会相对较长,就仍会继续积极采购电石以保证高负荷开工;但若PVC行情近期表现弱势,则PVC降负荷或是春检开始的时间或就会比预期到来的要早一些。其余下游如PVC糊、BDO虽行情、利润依旧大好,开工也持续高位,但对电石用量占比较小,也就难独挡一面对市场形成更有力的支撑。

总的来说,电石短期难有增量,且开工存继续下降隐患,所以价格仍有继续上涨的空间。各下游仍会积极上调电石采购价以争取有限的货源,后续的竞争将成为各下游实力和采购渠道之间的竞争。随着电石价格继续上移压缩PVC利润,PVC企业开始频繁出现因电石不足或是利润亏损而降负荷,才是电石此轮涨价的终点。而终点过后需警惕的,即是价格届时的快速回落带来的风险。

(文章来源:卓创资讯)