浅析国内外股票型ETF管理规模结构差异(附图表)

来源:金融界网 2021-03-10 15:22:40

作者:国泰基金经理黄岳

国内外股票型ETF比较核心要点:

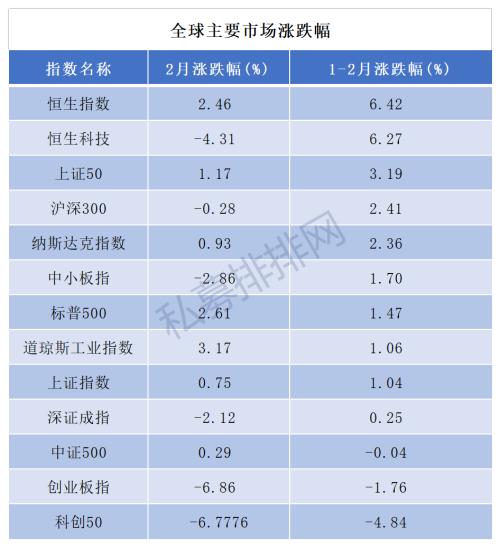

1.近年来国内ETF迎来大发展,近三年管理规模复合增长率达到25%。与美国股票型ETF中宽基ETF占统治地位不同,国内行业和主题ETF近年来成为增长的主力,管理规模占比已略高于宽基ETF。

2.从持有人结构来看,国内个人投资者持有ETF规模占比较高,近年来增长迅速。个人投资者对行业和主题ETF的偏好造成了国内行业和主题ETF占比较高的现状。

3.近年来行业和主题ETF超越宽基ETF的快速发展很可能是契合了历史的进程,承接了大量个人投资者和部分机构投资者对个股交易和配置的需求,是整个A股市场投资者结构和行为长期演进过程中的一段缩影。

====正文 =====

近年来国内ETF迎来大发展,自2018年以来,国内ETF整体产品数量快速增大,管理规模不断提升,近三年来管理规模复合增长率达到了25%。截止2020年底,共有各类ETF产品数量363个,基金规模近1.1万亿元。

根据ETF的投资范围,可将中国市场上的ETF产品分为股票型ETF、债券型ETF、商品型ETF、货币型ETF和跨境ETF。其中股票型ETF在ETF总规模中占比最大,截止2020年底,占比约为70%。

来源:申万宏源(行情000166,诊股)研究,Wind

具体来看,国内外股票型ETF管理规模存在结构性差异。

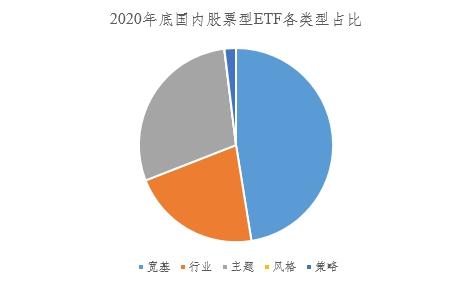

观察国内的股票型ETF,按照申万宏源证券研究所的划分标准,可进一步分为宽基、行业、主题、风格、策略五种类型。截止2020年底,占比最大的是宽基ETF,占比47%,行业和主题ETF合计占比51%,风格和策略ETF占比最少,占比仅2%。

来源:国泰基金,申万宏源研究,Wind

从历年变化来看,近三年来,行业ETF和主题ETF规模快速上升,是规模增长的主要来源。

来源:国泰基金,申万宏源研究,Wind

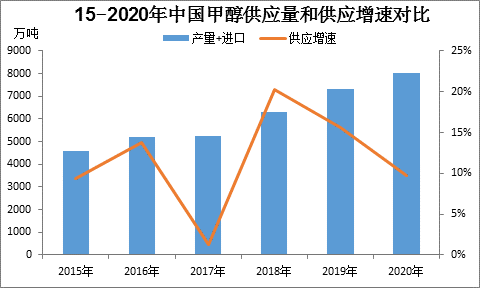

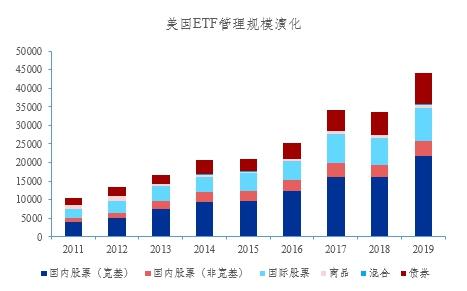

近年来美国ETF市场同样迎来了大发展,ETF市场规模从2011年的1.05万亿美元快速提升至2019年的4.4万亿美元,年化复合增长率达到19.63%。其中国内股票型ETF占比最大,2019年宽基及非宽基股票型ETF合计2.58亿美元,占总规模的59%。

资料来源:ICI,申万宏源研究

在美国国内股票型ETF中,宽基ETF的规模占统治地位,且近年来呈现小幅提升态势。截止2019年美国国内宽基ETF占国内股票型ETF占比已达到84%,显著大于国内宽基ETF的市场份额。

资料来源:ICI,申万宏源研究,国泰基金

中美之间ETF管理规模的结构性差异可能与与A股近年来市场环境的变化和市场投资者结构有关。

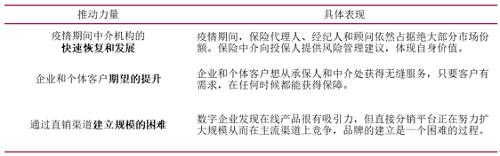

观察2020年基金中报数据,国内股票型ETF的三大类型宽基、行业、主题型ETF中,持有人结构各不相同。特别是宽基ETF的持有人中,机构投资者是绝对主力达65%,联接基金次之占比22%,个人投资者最少占比13%。

来源:国泰基金,申万宏源研究,Wind

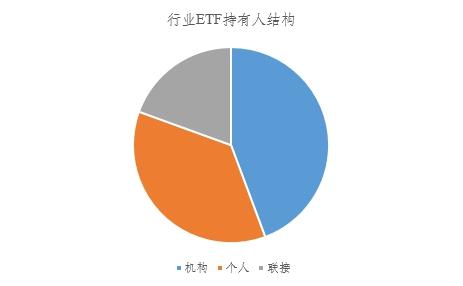

行业ETF中,机构投资者仍然占比最高,但不像宽基ETF占据统治优势,占比44%,个人投资者次之占比36%,联接基金持有规模最少占比19%。

来源:国泰基金,申万宏源研究,Wind

主题ETF中,机构投资者规模占比过半,占52%,个人投资者占比超过三分之一,达36%,联接基金占比最小,占12%。

来源:国泰基金,申万宏源研究,Wind

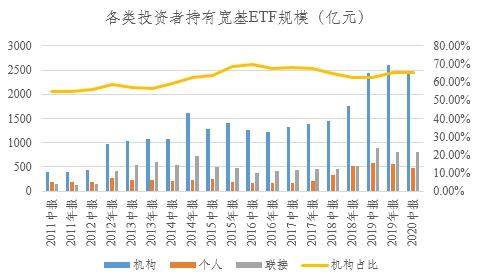

从时间轴来看,机构投资者作为宽基ETF的主要持有人,推动了宽基ETF规模的增长。机构投资者在宽基ETF持有规模中的比例自2011年中的55%逐渐提升,到2016年中达到顶点70%。此后个人投资者和联接基金规模快速提升,机构投资者占比在2020年中下降到65%。

来源:国泰基金,申万宏源研究,Wind

行业ETF是近两年国内ETF增量的主要来源,其中个人投资者的增长速度最快,从2011年中的不足1亿元到2020年中已经达到392亿元,个人投资者持有规模占比从2016年中的10%快速提升,到2020年中达到36%。

来源:国泰基金,申万宏源研究,Wind

主题ETF近两年规模的快速增长则主要来源于2019年以后几只规模较大的主题ETF的成立,如5G和新能车等主题ETF。伴随着这几只产品的成立,个人投资者在主题ETF的配置也从2019年开始快速增长,个人投资者持有规模从2019年中的7%快速提升至2020年中的36%。

来源:国泰基金,申万宏源研究,Wind

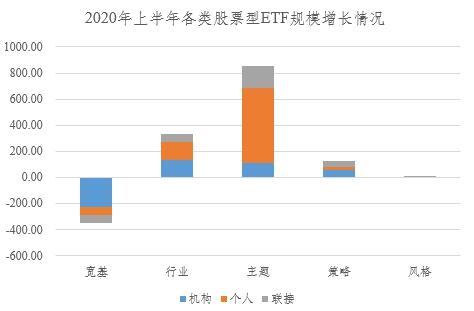

具体来看2020年上半年各类股票型ETF的增量来源中,最大的增量来自于主题ETF个人投资者的增配,最大的减量来自于宽基ETF机构投资者的减持。

来源:国泰基金,申万宏源研究,Wind

国内个人持有人ETF持有规模的增长可能与近年来A股市场选股难度增加、资产配置意识增强有关。

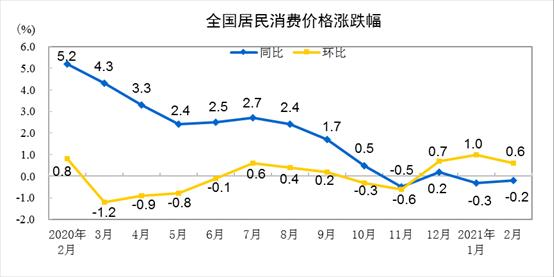

2016年以前,A股个股跑赢沪深300指数的难度不高,尤其在2015年小盘股风格演绎到极致,全年沪深300指数上涨5.58%,全部A股(不含2015年新上市)涨跌幅中位数为66.35%,约88%的个股涨幅超过沪深300指数。但自2016年以来,随着资本市场制度改革、A股纳入海外指数、房地产及非标资产收益率大幅下降等深层次原因,A股的市场环境已经发生了极大变化。选股难度大幅提升,全市场能够跑赢沪深300指数的股票数量比例下降到30%以下,尤其是2020年机构风格演绎到极致,全年沪深300指数上涨27.21%,而全部A股(不含2020年新上市)涨跌幅中位数仅为2.81%,仅27.28%的个股能够跑赢沪深300指数。对于个人投资者的直观体验是--赚钱难度变大了。

来源:国泰基金,申万宏源研究,Wind

我们观察到:部分投资者或选择退出市场,或通过基金进行A股配置,近两年来基金市场火爆,管理规模快速增长,但没有公开数据显示其中有多少比例来源于存量股民的转化,多少又来源于新股民的入市。

A股的投资者结构一直是个迷,上海证券交易所每年的发布的《上交所统计年鉴》中会披露A股年终各类投资者的持股情况,可见2017年到2019年A股自然人投资者持股市值占全部A股的比例没有发生明显变化,持股账户数量也没有发生明显变化。

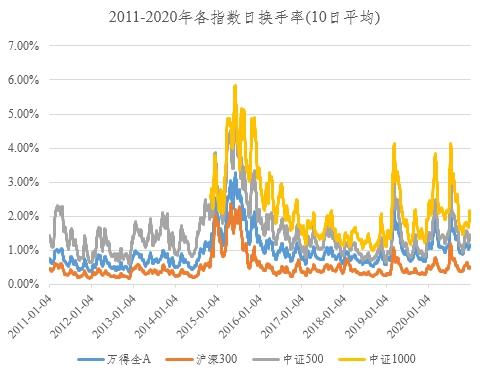

来源:国泰基金,上交所统计年鉴

从2011年到2020年A股每日换手率来看,投资者的交易热情并未由于选股难度的提升的而减弱。从万得全A指数每日换手率来看,2016到2018年每日换手率并未低于2011年到2014年平均水平,2019到2020年反而有所增加。考虑到机构投资者的换手率普遍低于个人投资者,换手率数据并未支持“股民放弃炒股转而配置基金,A股逐渐机构化”这一猜想。

来源:国泰基金,Wind

另外,作为相对灵活的交易和配置工具,可能会有部分个人股民转而选择ETF作为A股的交易和配置工具。在股票型ETF中,行业主题ETF特性与个股最为接近,交易规则也与个股类似,个人股民从个股切换为行业主题ETF可能更易于实现“无缝衔接”。

对于个人投资者而言,行业和主题ETF从风险收益特征与个股接近,通过分散化配置解决了选股问题,降低了波动率,“踩雷”风险大大降低。同时又满足了个人投资者对行业主题遴选和择时交易的需求。

对于部分规模较小的机构投资者,在部分细分行业和主题上的研究力量可能存在短板,行业和主题ETF为这些机构在构建资产组合时提供了更多的选择,对于自己无力覆盖的行业和主题,可以通过行业和主题ETF直接进行覆盖。

由于A股的投资者结构数据的明细无法获取,无法从数据上对上述推理进行验证。不过根据上述推理,近年来行业和主题ETF超越宽基ETF的快速发展很可能是契合了历史的进程,承接了大量个人投资者和部分机构投资者对个股交易和配置的需求,是整个A股市场投资者结构和行为长期演进过程中的一段缩影。

今年以来,基金管理公司批量发行ETF,仅2月22日到26日一周就有12只ETF产品发行,ETF覆盖的细分行业和主题不断齐全。对于投资者来说,ETF解决了投资者的选股难题,也起到了分散个股风险的作用,兼具交易和配置双重属性。相信随着A股市场结构的不断演进,将会有越来越多的投资者选择ETF作为个股的替代工具,未来行业和主题ETF有望继续迎来快速发展。

风险提示:以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。